ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそが私が心配するリスクであり、私が知っている実践的な投資家は皆心配している』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 ジェネラル・ミルズ社(NYSE:GIS)が負債を事業に利用していることはわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ問題になるのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではないが、負債を抱える企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

ゼネラル・ミルズの負債額は?

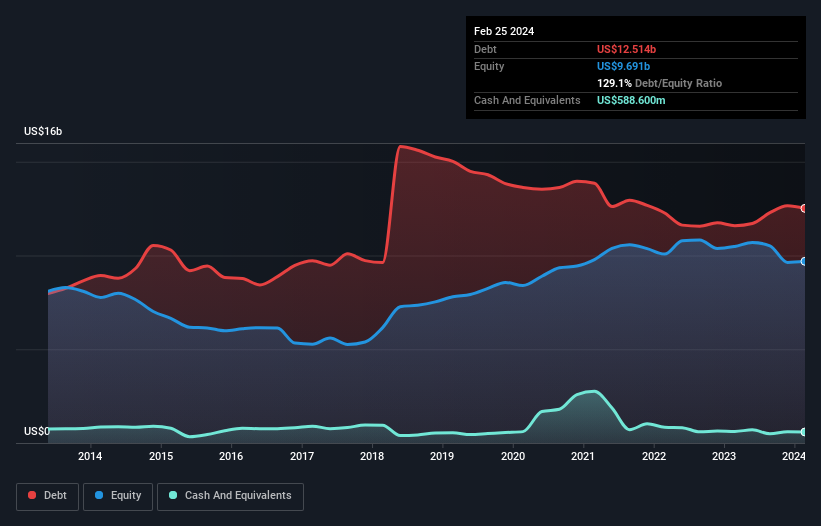

下の画像をクリックすると詳細がご覧いただけますが、2024年2月時点のゼネラル・ミルズの負債は125億米ドルで、1年前の116億米ドルから増加しています。 しかし、これを相殺する5億8,860万米ドルの現金があり、純負債は約119億米ドルとなる。

ゼネラル・ミルズのバランスシートの強さは?

最新の貸借対照表データによると、ゼネラル・ミルズは1年以内に70億6,000万米ドルの負債を抱え、その後141億米ドルの負債が返済期限を迎える。 これらの債務を相殺するために、同社は5億8,860万米ドルの現金と12ヶ月以内に期限の到来する17億7,700万米ドルの債権を保有している。 つまり、現金と近い将来の債権を合計した額よりも、合計で188億米ドルの負債があることになる。

これは多額に見えるかもしれないが、ゼネラル・ミルズの時価総額は390億米ドルと巨額であるため、必要であれば資本を調達することでバランスシートを強化することが可能であろうから、それほど悪くはない。 しかし、債務返済能力を注意深く見る価値はある。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定します。 このように、減価償却費の有無にかかわらず、利益に対する有利子負債を検討する。

ゼネラル・ミルズのEBITDAに対する純負債は2.8であり、負債額はかなり目立つ。 プラス面では、EBITは支払利息の8.1倍であり、EBITDAに対する純負債は2.8とかなり高い。 ジェネラル・ミルズが負債を克服する一つの方法は、借入を止めながらも、昨年のようにEBITを15%前後で成長させ続けることだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、ゼネラル・ミルズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこちらの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益では負債を支払えないからだ。 そのため、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、ゼネラル・ミルズは、EBITの72%に相当する強力なフリー・キャッシュ・フローを生み出した。 このフリー・キャッシュ・フローにより、同社は適切な場合に債務を返済するのに適した立場にある。

当社の見解

良いニュースは、ゼネラル・ミルズのEBITをフリー・キャッシュフローに変換する実証された能力は、ふわふわの子犬が幼児を喜ばせるように、私たちを喜ばせるということです。 しかし、より悲観的な点として、EBITDAに対する純負債が少し気になる。 前述の要因を総合的に見ると、ゼネラル・ミルズは負債をかなり楽に処理できると思われる。 プラス面では、このレバレッジは株主還元を高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 負債についてバランスシートから最も多くを学べることは間違いない。 しかし、すべての投資リスクが貸借対照表に存在するわけではない。 私たちは ゼネラル・ミルズの 1つの警告サインを特定 した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、General Mills が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.