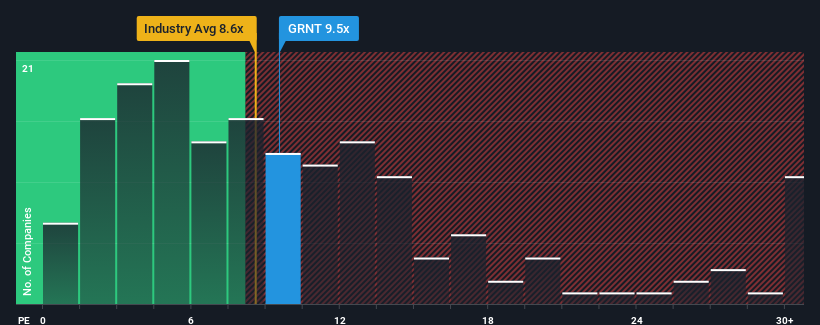

米国の企業の半数近くが株価収益率(PER)17倍を超える中、グラナイト・リッジ・リソーシズ(NYSE:GRNT)のPER9.5倍は魅力的な投資先と言えるかもしれない。 ただし、PERが限定的である理由があるかもしれないので、額面通り受け取るのは賢明ではない。

最近のグラニット・リッジ・リソーシズの業績は、他の企業よりも急速に落ち込んでおり、同社にとって有利な状況ではない。 悲惨な業績が続くと多くの人が予想しているようで、それがPERを押し下げている。 まだ事業を信じているのなら、同社が業績を悪化させていないことを望むだろう。 そうでないなら、既存株主は今後の株価の方向性について興奮するのに苦労するだろう。

グラニット・リッジ・リソーシズの成長動向は?

Granite Ridge ResourcesのようなPERが妥当と見なされるには、企業が市場をアンダーパフォームする必要があるという前提が内在しています。

振り返ってみると、昨年は同社の収益が69%減少し、悔しい思いをした。 残念なことに、この1年でEPSの伸びはほぼ皆無となり、3年前のスタート地点に戻ってしまった。 つまり、この間、同社は収益の成長という点で、さまざまな結果を残してきたということだ。

将来に目を移すと、同社を担当しているアナリスト1名の予想では、今後1年間の利益成長率は6.3%減とマイナス圏に向かうという。 市場が12%の成長を予測している中で、これは残念な結果だ。

この情報により、グラニット・リッジ・リソーシズが市場より低いPERで取引されていることに驚きはない。 とはいえ、業績が逆行する中、PERがまだ下限に達している保証はない。 同社が収益性を改善しなければ、PERはさらに低い水準まで下落する可能性がある。

グラニット・リッジ・リソーシズのPERに関する結論

株価収益率(PER)の威力は、バリュエーションではなく、現在の投資家心理と将来への期待を測ることにある。

予想通り、グラニット・リッジ・リソーシズのアナリスト予想を検証したところ、収益縮小見通しが低PERの一因となっていることが分かった。 現段階では、投資家は高いPERを正当化できるほど、収益改善の可能性が大きくないと感じている。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

他にも考慮すべき重要なリスク要因があり、ここに投資する前に知っておくべきグラニット・リッジ・リソーシズの4つの警告サイン(2つは気になる!)を発見した。

Granite Ridge Resourcesより良い投資先が見つかるかもしれません。可能性のある候補を選びたい方は、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Granite Ridge Resources が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.