チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本の永久的な損失を被るのかどうかだ』と言った。 負債過多は破滅につながる可能性があるからだ。 シェブロン・コーポレーション(NYSE:CVX)は、その事業において負債を使用していることがわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

なぜ負債はリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 最終的に、会社が法的な債務返済義務を果たせなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

シェブロンの負債額は?

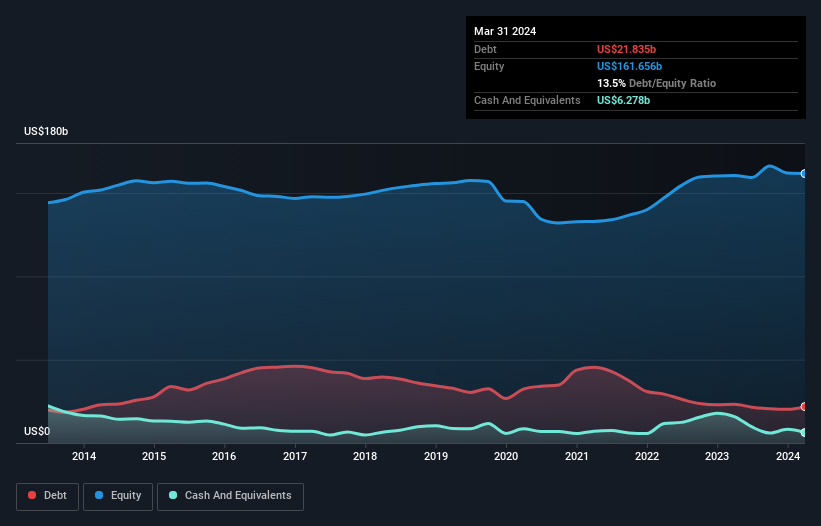

下記の通り、2024年3月時点のシェブロンの負債額は218億米ドルで、前年の232億米ドルから減少している。 一方、62.8億米ドルの現金があり、純負債は約156億米ドルである。

シェブロンのバランスシートの健全性は?

直近の貸借対照表から、シェブロンには1年以内に返済期限が到来する329億米ドルの負債と、それ以降に返済期限が到来する671億米ドルの負債があることがわかる。 これを相殺するものとして、62.8億米ドルの現金と、12ヶ月以内に期限が到来する203億米ドルの債権がある。 つまり、負債は現金と短期債権の合計を734億米ドル上回っている。

シェブロンの時価総額は2,856億米ドルと非常に大きいため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、それでもなお、同社の債務返済能力を注意深く観察する価値はある。

企業の収益に対する有利子負債を評価するために、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 この手法の利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れていることです。

シェブロンの純負債はEBITDAのわずか0.38倍である。 また、EBITDAはその53.9倍であり、支払利息を容易にカバーしている。 つまり、シェブロンの超保守的な負債の使い方については、私たちはかなり寛容なのである。 実際、シェブロンの救いは負債が少ないことだが、その理由はEBITが過去12ヶ月で41%も急落したからだ。 収益が落ち込むと(この傾向が続けば)、最終的には控えめな負債でさえかなりリスキーになる可能性がある。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、シェブロンが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからである。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去3年間、シェブロンはEBITの87%に相当するフリーキャッシュフローを記録しており、これは通常予想されるよりも強力なものである。 これは、通常予想されるよりも強力なものである。このことは、もしそうすることが望ましいのであれば、負債を返済するのに有利な位置づけとなる。

当社の見解

シェブロンの金利カバーは、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 しかし、EBIT成長率が逆効果であることは認めざるを得ない。 これらのことを考慮すると、シェブロンは現在の負債水準を快適に処理できるように見える。 プラス面では、このレバレッジが株主利益を押し上げる可能性があるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 バランスシートは、負債を分析する際に注目すべき分野であることは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 そのため、 シェブロンについて我々が発見した 2つの警告サインに 注意すべきである。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Chevron が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.