- ステート・ストリートが隠れた宝石なのか、それとも提供するものの割に割安なのか、疑問に思っているのはあなただけではない。多くの投資家が、この銘柄が割安で取引されているのか、それともすでに一巡しているのかについて騒いでいるからだ。

- 株価は過去1年間で28.9%急騰し、過去5年間では94.5%という驚異的な上昇率を記録している。先週は2.1%わずかに下落し、月間ではほぼ横ばいだ。

- ステート・ストリートは、グローバル・アセット・サービシングとカストディにおける戦略的な動きや、デジタル資産への顕著な進出で注目を集めた。こうした動きは、業界の変革の機会を注視する投資家の楽観論を煽っている。

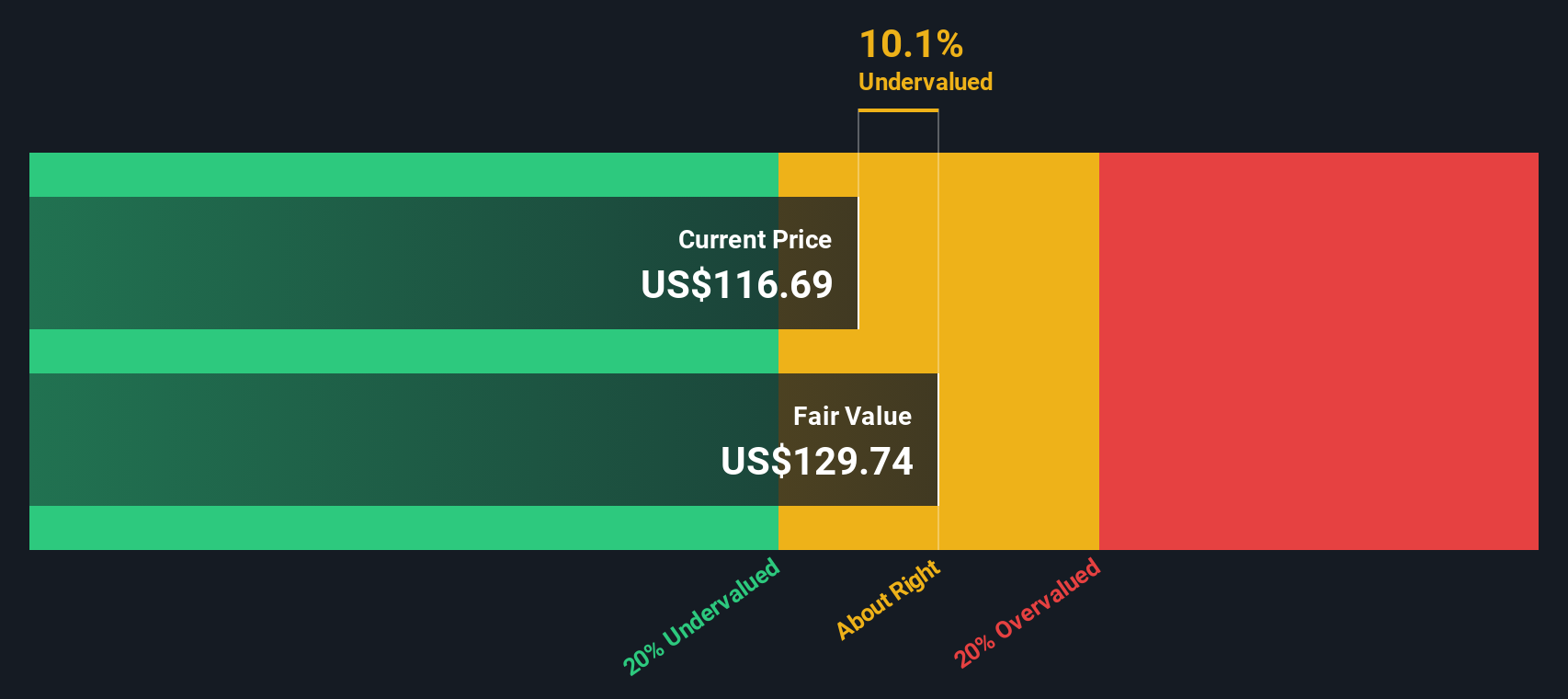

- バリュエーション・チェックリストでは、ステート・ストリートは6点満点中4点で割安である。紙面上では説得力のある数字に見える。アナリストが用いる主なバリュエーション・アプローチを分解し、本稿の終わり近くにある、本当の価値を判断するためのさらに実践的な方法に注目してみよう。

ステート・ストリートは昨年28.9%のリターンを達成した。キャピタルマーケッツ業界の他の企業との比較を見てみよう。

アプローチ1:ステート・ストリートの超過収益分析

エクセス・リターンズ評価モデルは、ステート・ストリートが資本コストを上回る利益をどれだけ生み出しているかに着目し、資本展開の有効性を測定します。このアプローチは、キャッシュフロー予測に依存するのではなく、株主資本利益率(ROE)と簿価成長率に着目するため、金融企業にとって特に有用です。

ステート・ストリートの場合、現在の簿価は1株当たり85.33ドルであり、アナリストは1株当たり93.92ドルの安定した簿価を予測している。安定した一株当たり利益(EPS)は12.04ドルと推定され、これは8人のアナリストによる加重将来株主資本利益率(ROE)予測から算出される。同社の株主資本コストは1株当たり9.13ドルで計算され、1株当たり2.91ドルの超過リターンとなる。ステート・ストリートの平均株主資本利益率は12.82%と堅調であり、株主資本の効率的な運用が強調されています。

エクセス・リターン・モデルに基づくと、ステート・ストリートの1株当たりの推定本源的価値は137.76ドルである。これは、算出された公正価値に対して15.7%のディスカウントであり、株式は現在、基本的なファンダメンタルズに対して過小評価されていることを示唆している。

結果割安

当社のエクセス・リターン分析によると、State Streetは15.7%割安である。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づいて840以上の割安銘柄を発見してください。

ステート・ストリートのフェア・バリューの算出方法の詳細については、会社レポートのバリュエーション・セクションをご覧ください。

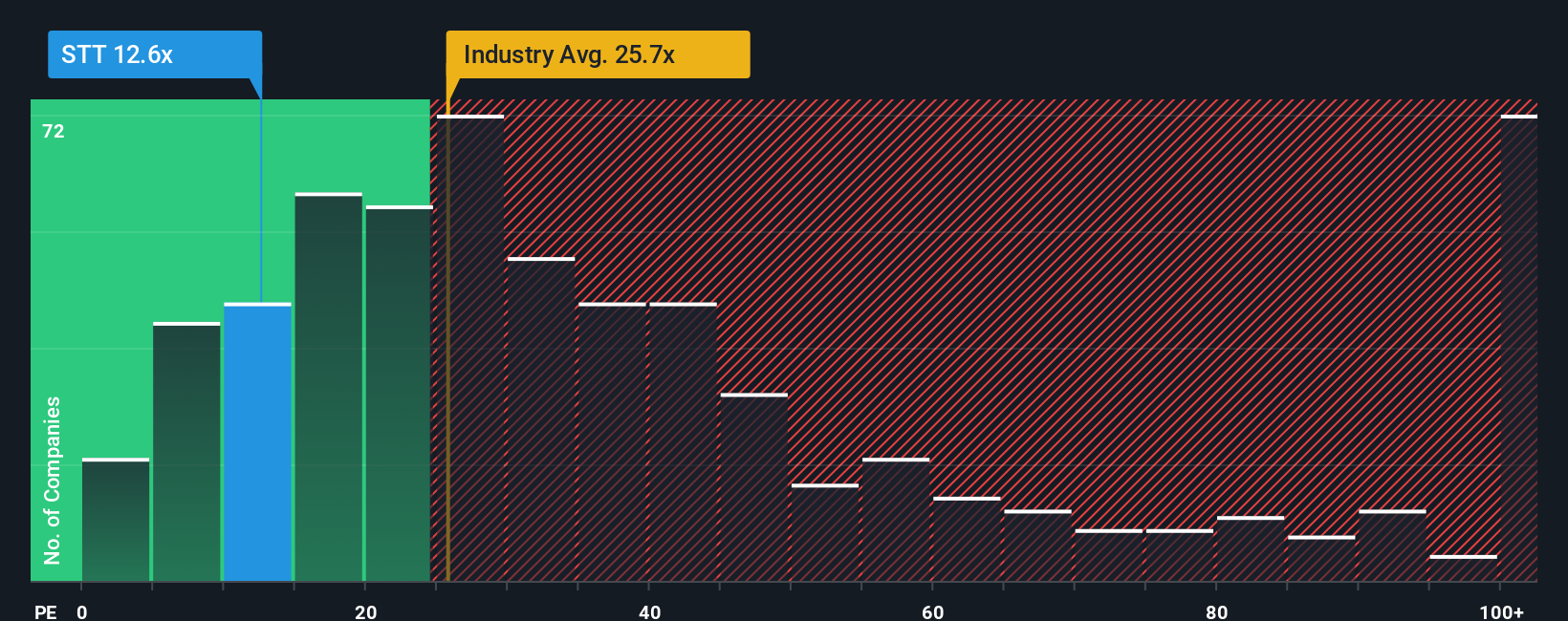

アプローチ2: ステート・ストリートの株価収益率 (PE レシオ)

株価収益率(PEレシオ)は、ステート・ストリートのような収益性の高い企業にとって最も有用な評価指標であると広く考えられています。PEレシオは、投資家が1ドルの収益に対していくら支払いたいと考えているかを直接的に示すものであり、収益が安定的かつ高水準である場合に特に有効です。

何をもって「正常な」PEレシオとするかは、成長見通しやリスクなどの要因によって異なります。高成長、低リスクの企業は通常より高いPEを要求し、低成長またはリスクの高い企業は通常より低い倍率で取引される。

現在、ステート・ストリートのPEレシオは11.8倍で、キャピタル・マーケッツ業界平均の23.7倍や同業他社平均の25.3倍より著しく低い。この明らかなディスカウントは投資家の目を引くが、単純な比較は必ずしもすべてを物語るとは限らない。

そこで、Simply Wall St独自の「フェア・レシオ」が登場する。ステート・ストリートの16.0倍で計算されたフェア・レシオは、その会社特有の収益成長期待、リスク・プロファイル、利益率、時価総額、業界力学などの微妙な要因を考慮しています。基本的な同業他社比較やセクター比較とは異なり、このベンチマークは、ステート・ストリートの真にユニークな点を調整します。

ステート・ストリートの現在のPEレシオはフェア・レシオを大きく下回っているため、この重要な指標によって株価が過小評価されたままであるとの見方が強く支持される。

結果割安

PEレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1408社をご覧ください。

あなたの意思決定をアップグレード:ステート・ストリートの物語を選ぼう

先に、バリュエーションを理解するためのより良い方法があると述べた。ナラティブとは、企業に関するあなたのストーリーです。これは、ステート・ストリートの事業、競争優位性、および最も重要なトレンドに対するあなたの見方を、将来の収益、利益、およびマージンの予測に直接結び付け、最終的にあなた自身の公正価値の見積りに結び付けます。

ナラティブは、ステート・ストリートの将来についてあなたが信じていることを、収益成長率や利益率といった株価を左右する指標に結びつけることで、投資を単なる数字の計算からより直感的なプロセスに変えます。シンプリー・ウォールセントのコミュニティ・ページでは、何百万人もの投資家がこれらのナラティブを作成・更新しており、投資初心者であろうと経験豊富なプロであろうと、誰にとってもシンプルでアクセスしやすいツールとなっています。

ナラティブの公正価値と最新の株価を比較することで、今が買い時か売り時かをリアルタイムで確認することができます。Narrativeは常に最新です。ニュースが流れたり、業績が発表されたりするとすぐに、あなたのNarrativeは最新の数字で自動的に更新されるので、あなたの見解が古くなることはありません。

例えば、ステート・ストリートの資産と手数料の堅調な伸びを評価し、フェアバリューを131.00ドルまで引き上げる投資家もいます。また、手数料のプレッシャーや競合を懸念し、フェアバリューを95ドルと低く設定する投資家もおり、Narrativeがいかに企業の本当の価値を独自の視点で捉えているかを示しています。

ステート・ストリートの物語にはまだ続きがあると思いますか?当社コミュニティで他の投資家の意見をご覧ください!

Simply Wall Stの記事は一般的なものです。当社は、偏りのない方法論に基づき、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、State Street が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.