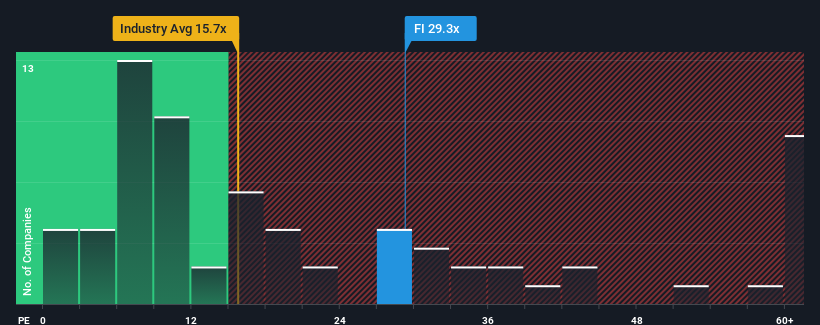

フィサーブ・インク(NYSE:FI )の株価収益率(または「PER」)29.3倍は、約半数の企業がPER18倍以下、さらにはPER10倍以下がごく普通である米国の市場と比べると、今は売りが強いように見えるかもしれない。 しかし、PERがかなり高いのには理由があるのかもしれず、それが妥当かどうか判断するにはさらなる調査が必要だ。

他の多くの企業の収益が減少しているのに比べ、フィサーブの収益成長はプラス圏にあり、最近の業績はかなり好調だ。 多くの人が、同社が市場の逆境に抗い続けることを期待しているようだ。 そうでなければ、特別な理由もなく高値で買っていることになる。

成長は高PERに見合うか?

フィサーブのPERは、非常に力強い成長が期待され、重要なことに、市場よりもはるかに優れた業績を上げる企業にとって典型的なものだろう。

昨年度の収益成長率を検証すると、同社は46%という驚異的な伸びを記録している。 喜ばしいことに、EPSも過去12ヶ月間の成長により、3年前と比較して合計で252%増加している。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

将来に目を転じると、同社を担当するアナリストの予想では、今後3年間で年率20%の増益が見込まれている。 これは、市場全体の年率10%成長を大きく上回る。

これを考慮すれば、フィサーブのPERが他社を上回っているのも理解できる。 投資家の多くは、将来の力強い成長を期待し、株価を高く買おうとしているようだ。

最終結論

株価収益率は、特定の業界内では価値を測る尺度として劣るという議論があるが、強力な景況感指標となり得る。

フィサーブが高いPERを維持しているのは、予想成長率が市場予想よりも高いためである。 現在、株主は将来の収益が脅かされていないと確信しているため、このPERに満足している。 このような状況では、近い将来株価が大きく下落することは考えにくい。

その他のリスクについてはどうだろう?どの企業にもあるものだが、私たちは、あなたが知っておくべき フィサーブの警告サインを1つ 見つけた。

もちろん、いくつかの優良候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料 リストを覗いて みよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fiserv が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.