- アレスマネジメントは隠れた宝石なのか、それとも誇大広告なのか、疑問に思ったことはありませんか?あなただけではない。数字を分解してみると、予想以上のことがわかる。

- 株価は先週1週間で6.5%、過去30日間で2.4%上昇した。しかし、5年間で291.8%の大幅上昇にもかかわらず、年間では13.6%、過去12ヶ月では9.3%の下落である。

- 最近のボラティリティの多くは、オルタナティブ資産運用会社に対する市場心理の変化と、このセクターに影響を与える可能性のある規制変更のニュースに関連している。こうしたヘッドラインは株価に影響を与えているが、長期的な成長トレンドは依然として金融界の中心的な話題である。

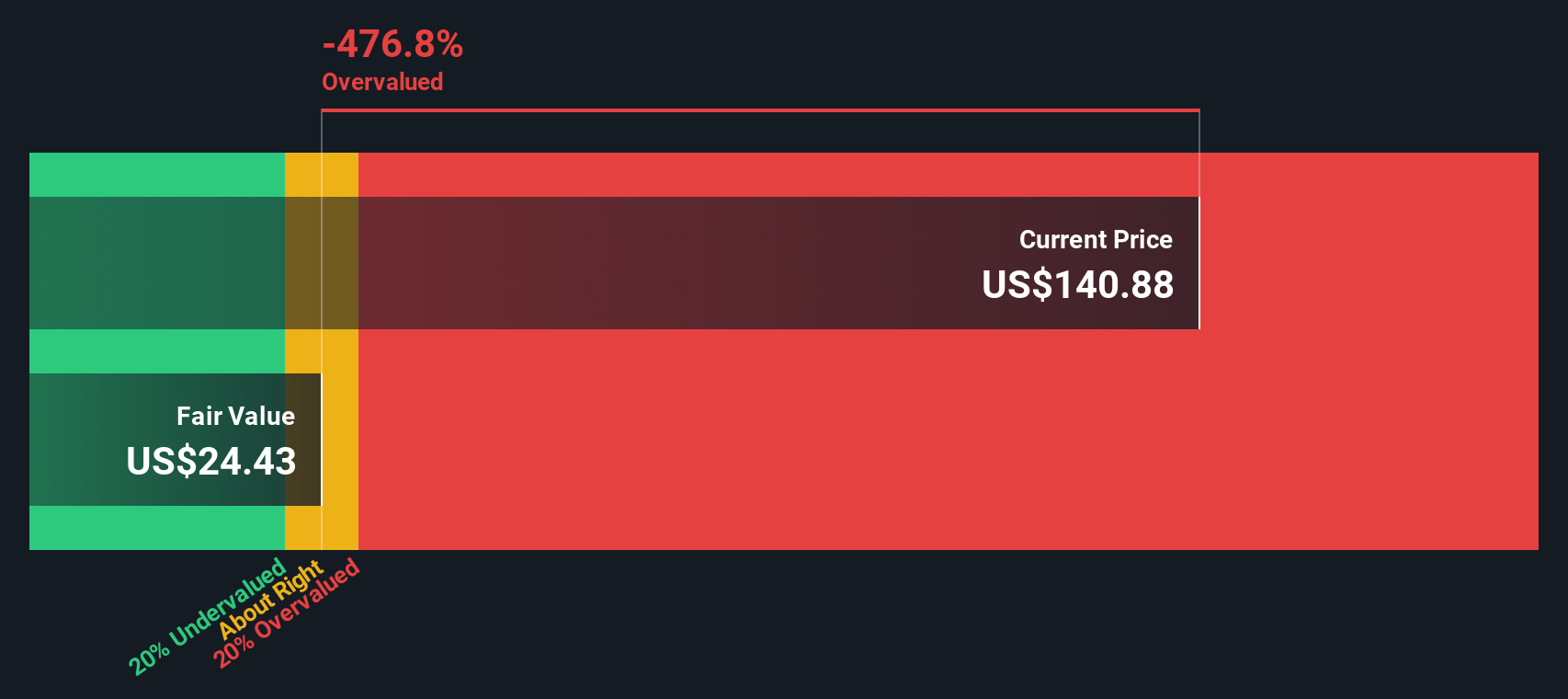

- アレス・マネジメントのバリュエーション・スコアは、アンダーバリュエーション・チェックの分析に基づき、現在6点満点中0点である。異なるバリュエーション手法の比較をさらに見てみよう。また、価格を文脈に当てはめるより微妙な方法もあるが、それは終了前に説明する。

アレスマネジメントのバリュエーションチェックはわずか0/6。私たちが見つけた他の赤旗は、完全な評価の内訳でご覧ください。

アプローチ1:アレスマネジメントの超過収益分析

エクセス・リターンズ・モデルは、エクイティ・コストを上回る価値をどれだけ生み出すかを評価することで、企業の本質的価値を推定します。具体的には、株主が要求する最低収益率を考慮した上で、投下資本から生み出されるリターンに注目します。これは、投資家が、経営陣が単に資本を保有するコストを超える継続的な価値を生み出す意思決定を行っているかどうかを測るのに役立ちます。

アレス・マネジメントの場合、エクセス・リターン・アプローチは以下の点を強調している:

- 簿価:一株当たり13.68ドル

- 安定したEPS:一株当たり2.03ドル(出典:過去5年間の自己資本利益率中央値)

- 株主資本コスト:1株当たり0.87ドル

- 超過収益:1株当たり1.16ドル

- 平均株主資本利益率:20.43

- 安定した簿価:一株当たり9.94ドル(出典:過去5年間の簿価中央値)

このモデルをアレス・マネジメントに適用すると、現在の市場価格を大幅に下回る本源的価値が予測されます。このモデルは、株価が393.8%割高であると推定し、投資家が長期的なファンダメンタルズが正当化しうる水準よりも多額のプレミアムを支払っていることを示しています。

結果割高

当社の超過収益分析によると、Ares Managementは393.8%割高である可能性がある。929の割安銘柄を見つけるか、独自のスクリーナーを作成してより良いバリューの機会を見つけましょう。

アレスマネジメントのフェアバリューの詳細については、会社レポートの評価セクションをご覧ください。

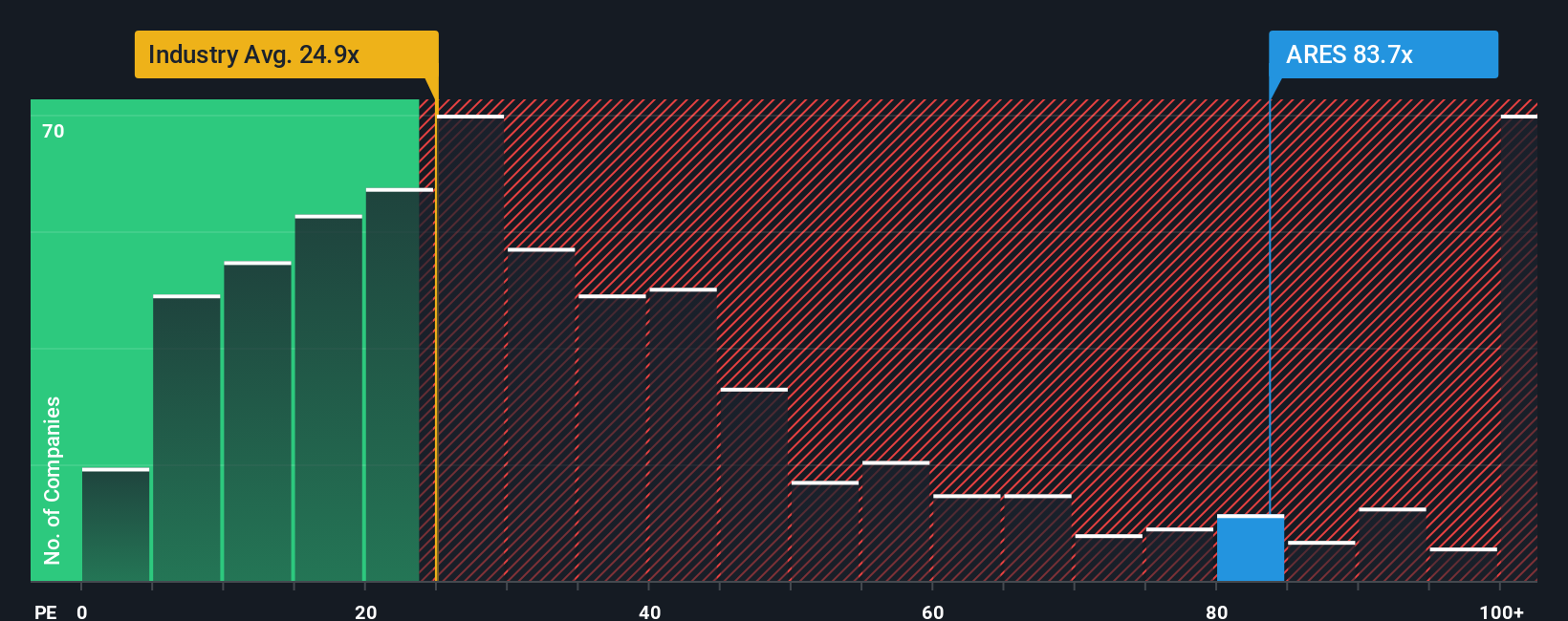

アプローチ2:アレスマネジメント価格対収益

株価収益率(PE)はアレスマネジメントのような収益性の高い企業を評価するために広く使用されている指標です。このアプローチは、安定した利益を上げている企業に特に適しており、事業やセクターを横断して市場評価を比較する分かりやすい方法を提供する。

しかし、「正常な」または「公正な」PEレシオを構成するものを決定することは、企業の期待される利益成長と認識されるリスクに依存する。成長性の高い企業は、投資家が将来の見通しに対して積極的に対価を支払うため、より高いPEレシオを正当化する傾向がある一方、リスクの高い企業は通常、より低い倍率を正当化する。

アレス・マネジメントは現在66.5倍のPEレシオで取引されている。これはキャピタルマーケッツ業界平均の23.5倍、同業他社平均の13.5倍を大きく上回っている。このような直接的な比較は割高感を示す一方で、各事業に固有の重要な要素を見落とすこともある。

そこで、Simply Wall Stの「フェア・レシオ」が際立つ。この独自の指標は、成長率だけでなく、企業の利益率、業界グループ、時価総額、特定のリスクなどを織り込んで、適切な倍率を予測する。アレス・マネジメントの場合、フェア・レシオは23.2倍と推定され、広範な平均が見逃す文脈を捉えている。

アレスの現在の倍率66.5倍とフェア・レシオ23.2倍を比較すると、株価はファンダメンタルズと見通しから正当化される水準に比べ、かなりのプレミアムで取引されていることがわかる。

結果割高

PEレシオは1つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1440社をご覧ください。

あなたの意思決定をアップグレードしましょう:アレス経営の物語を選択する

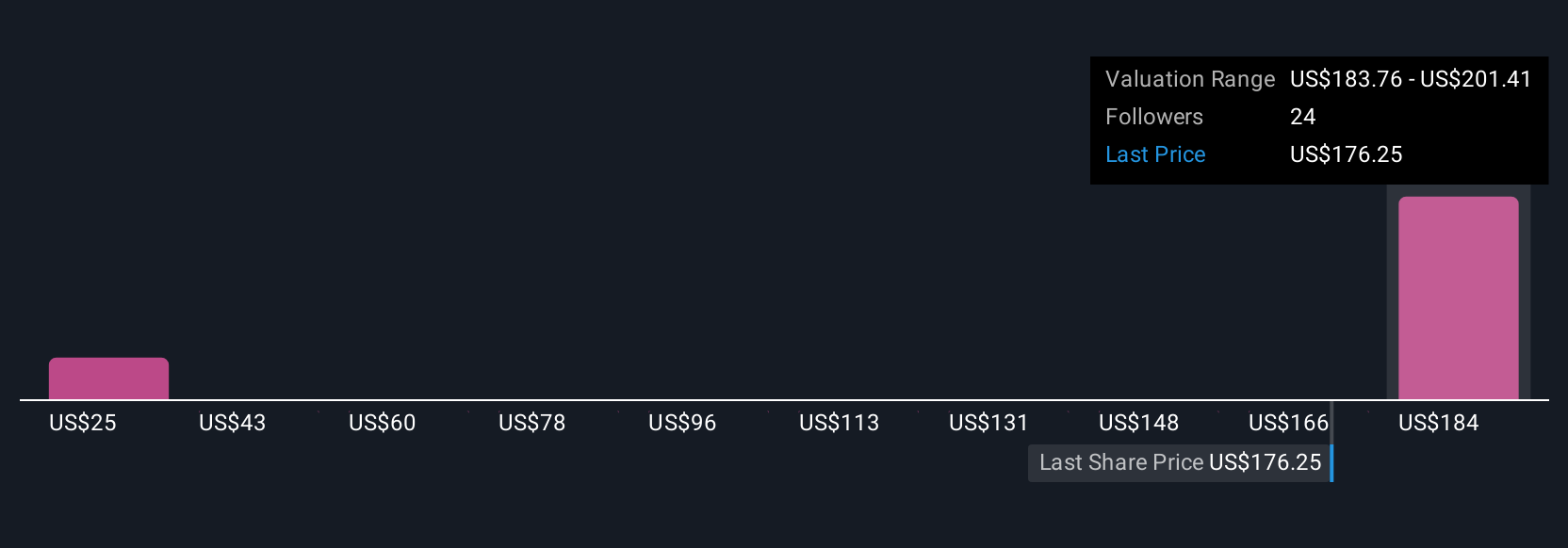

先に、バリュエーションを理解するさらに良い方法があると述べたので、ナラティブを紹介しよう。ナラティブとは、将来の収益、利益、マージンに関するあなたの仮定を組み合わせて、あなたにとって納得のいく予測と公正価値に構築された、企業の方向性に関するあなただけのストーリーのことです。ナラティブは、数字に隠された「理由」を説明しながら、企業の事業展望を財務予測に結びつけます。その結果、単なる平均値やアナリストの予測ではなく、あなたの視点に根ざした公正価値の見積もりができるのです。

シンプリー・ウォールストリート・コミュニティ・ページは、すべての投資家に、シンプルでガイド付きのツールを使ってナラティブを作成、共有、修正するためのプラットフォームを提供します。このアプローチは、高度な投資戦略をより身近でインタラクティブなものにします。ナラティブを作成したり比較したりすることで、自分のフェアバリューが市場価格を上回ったり下回ったりするタイミングを簡単に確認することができ、投資判断を明確にするのに役立ちます。

ナラティブはニュースや業績の発表に合わせて動的に更新されるため、投資テーゼは市場とともに進化します。例えば、コミュニティにおいて、ある投資家はアレスマネジメントのグローバル展開と経常収益が215ドルの目標株価に値すると考えるかもしれませんし、別の投資家は競争や規制リスクに対する異なる予想を反映し、より慎重な160ドルの目標株価を正当化するかもしれません。ナラティブは、他人の視点に依存するのではなく、自分自身の分析に基づいた投資選択を可能にし、それをリアルタイムで更新し続けることができる。

アレスマネジメントのストーリーにはまだ続きがあると思いますか?コミュニティで他の人の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。我々は、偏りのない方法論を用いて、過去のデータとアナリストの予測のみに基づいた解説を提供しており、我々の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Ares Management が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.