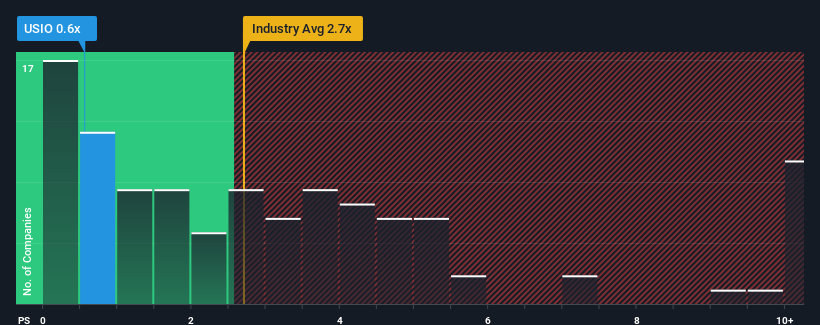

ウシオ・インク(NASDAQ:USIO)のPER(株価純資産倍率)0.6倍は、約半数の企業がPER2.7倍を超え、PER5倍を超える企業さえ普通に存在する米国の多角化金融業界と比較すると、今は強い買いのように見えるかもしれない。 とはいえ、P/Sを大幅に引き下げたことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

ウシオの最近の業績は?

ウシオは最近、他の多くの企業よりも収益の伸びを抑えているため、もっと良い業績を上げている可能性がある。 おそらく市場は、収益の伸び悩みという現在の傾向が続くと予想しており、それがPERを抑制しているのだろう。 もしまだこの会社が好きなら、収益がこれ以上悪化しないことを願い、人気がないうちに株を手に入れることができるだろう。

アナリストがウシオの将来性を業界と比較してどう評価しているかを知りたいですか?それなら、当社の無料 レポートが最適です。収益成長指標は低P/Sについて何を語っているか?

P/Sレシオを正当化するためには、ウシオは業界を大きく引き離す貧弱な成長を遂げる必要がある。

まず振り返ってみると、同社は昨年12%の収益成長を達成した。 直近の3年間でも、短期的な業績にいくらか助けられながら、全体で115%という素晴らしい増収を記録している。 したがって、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

見通しに目を転じると、同社に注目している4人のアナリストの予測では、来年は16%の成長が見込まれる。 これは業界全体の成長率3.6%を大幅に上回る。

この情報により、ウシオが業界より低いP/Sで取引されているのは奇妙なことだ。 投資家の多くは、同社が将来の成長予想を達成できるとはまったく考えていないようだ。

ウシオのP/Sに関する結論

PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測ることにある。

ウシオの売上高を見ると、将来の成長予測が輝かしいにもかかわらず、P/Sは予想よりはるかに低いことがわかる。 P/Sレシオを押し下げる大きなリスク要因がある可能性がある。 少なくとも価格リスクは非常に低そうだが、投資家は将来の収益が大きく変動する可能性があると考えているようだ。

その他のリスクについてはどうだろうか?どの企業にもあるものだが、 ウシオ電機には知って おくべき 警告サインが1つ ある。

過去に堅実な収益成長を遂げた企業がお好みであれば、力強い収益成長を遂げ、PERが低い他の企業の 無料コレクションをご覧になることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Usio が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.