- アファーム・ホールディングスに現在の株価の価値があるのか、それとももっと価値があるのか、疑問に思ったことはないだろうか。アファーム・ホールディングスの株価は、過去1週間で5.2%、年初来で20.2%という素晴らしい上昇を見せている。

- アファーム・ホールディングスの株価は、過去1週間で5.2%、年初来で20.2%、過去3年間で334.1%という目覚ましい上昇を見せている。

- アファーム・ホールディングスは、新たな加盟店との提携や、「今すぐ買って、後で払う」サービスの革新に関する発表など、最近のヘッドラインによってスポットライトを浴び続けている。これらのニュースは、投資家の興奮と、同社の長期的な見通しに関する議論の両方を煽っている。

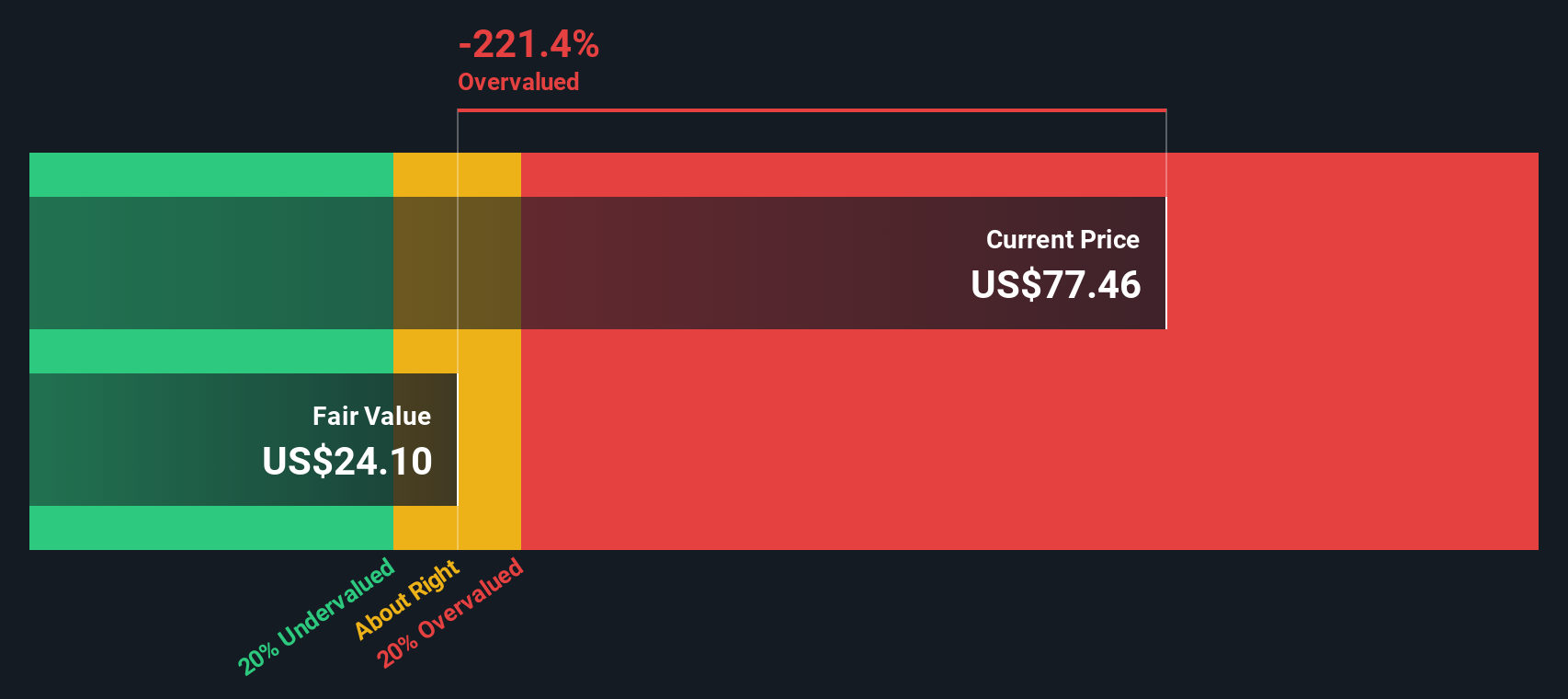

- 現在、アファームはバリュエーション・チェックリストで6点満点中1点となっている。この評価に至った経緯を説明しよう。全容を知りたい人のために、この記事の最後までに、よりスマートな企業価値の評価方法があるかもしれない。

アファーム・ホールディングスのバリュエーション・チェックはわずか1/6である。その他にどのような赤信号があるかは、評価の内訳をご覧ください。

アプローチ1:アファームホールディングスの超過収益分析

エクセス・リターンズ・モデルは、必要資本コストを上回る利益をどれだけ生み出すかを測定することで、企業の本質的価値を評価する。言い換えれば、投資家が求める最低限の期待リターンを考慮した上で、投資資本を株主への長期リターンにどれだけ効率的に転化できるかを見る。

アファーム・ホールディングスの場合、いくつかの重要な数値が目立つ:

- 簿価:一株当たり10.00ドル

- 安定したEPS:1株当たり1.94ドル(出所:アナリスト6名による加重将来予想自己資本利益率)

- 株主資本コスト:1株当たり1.22ドル

- 超過収益:1株当たり0.72ドル

- 平均株主資本利益率:12.69

- 安定した簿価: 1株当たり15.29ドル (出所: 3名のアナリストによる加重将来簿価予想)

このモデルの計算では、株式の本源的価値は現在の取引価格より大幅に低いことが示唆されています。インプライド・ディスカウントによると、アファーム・ホールディングスは146.5%割高であり、投資家は現在、基本的なリターンや過去の成長期待に比べ、かなりのプレミアムを支払っている。

結果割高

当社の超過収益分析によると、Affirm Holdingsは146.5%割高である可能性がある。855の割安銘柄を見つけるか、独自のスクリーナーを作成してより良いバリュー機会を見つけましょう。

アファームホールディングスのフェアバリューの詳細については、会社レポートのバリュエーションセクションをご覧ください。

アプローチ2:アファームホールディングスの株価と利益の比較

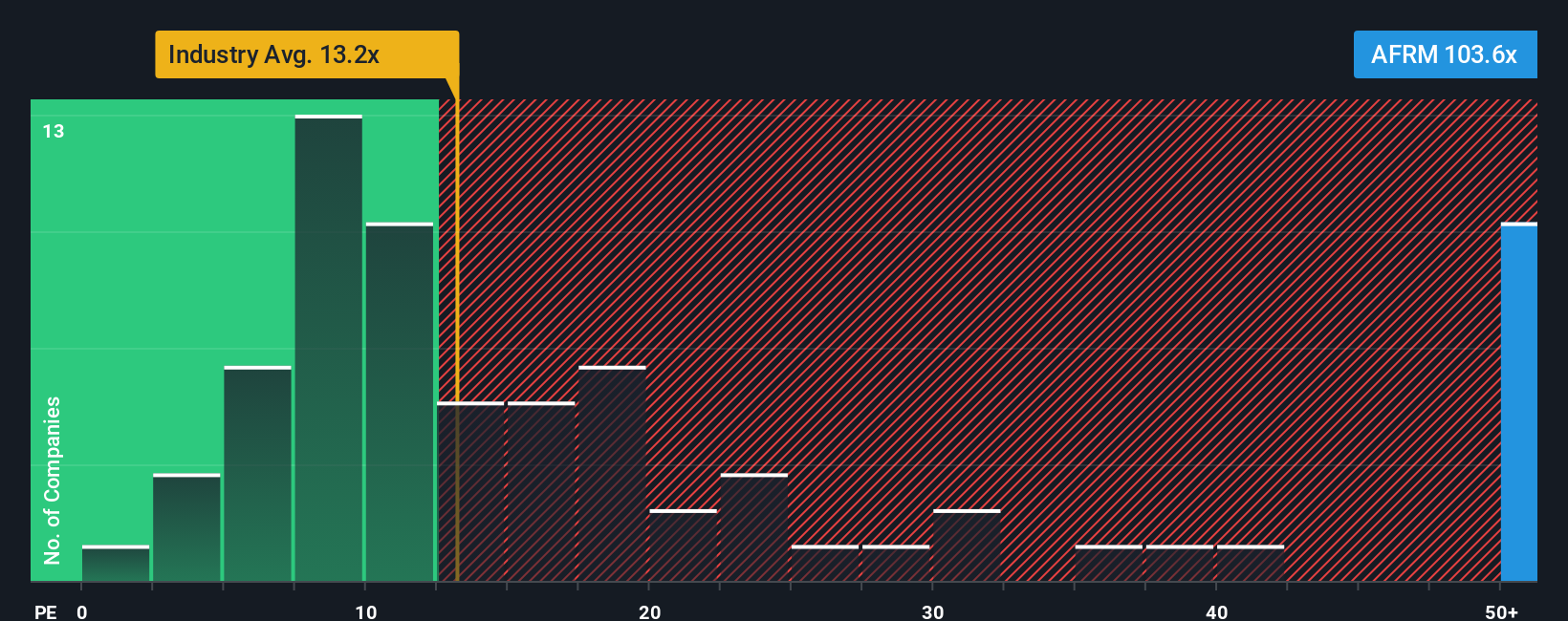

アファームホールディングスのような収益性の高い企業にとって、株価収益率(PE)はバリュエーション評価の指標として広く認知されています。これは、投資家が現在の利益1ドルに対していくら支払っているかを比較するもので、将来の成長性、収益性、リスクに関する期待値を直接見ることができます。

適切な」PEレシオは通常、予想される収益成長と認識されるリスクに影響される。成長性の高い企業は、投資家が期待される事業拡大に対して積極的に対価を支払うため、高いPE倍率が正当化されることが多い。逆に、事業が大きな不確実性や低成長に直面している場合は、より保守的なPEが正当化される。

現在、アファーム・ホールディングスのPE倍率は106.4倍と、多角化金融業界平均の13.5倍、同業他社平均の30.2倍を大きく上回っている。しかし、Simply Wall St独自のフェア・レシオは36.5倍です。このカスタマイズされたベンチマークは、業界標準だけでなく、成長見通し、市場での地位、利益率、規模、根本的なリスクなどAffirm固有の要因も考慮しています。

フェア・レシオは、アファームの将来の収益軌跡や独自のリスクプロファイルなどのニュアンスを考慮するため、単純な同業他社比較や業界比較よりもカスタマイズされた指標となります。アファームの実際のPE (106.4倍)とフェア・レシオ (36.5倍)を比較すると、株価はファンダメンタルズと見通しによって正当化される水準よりかなり高い水準で取引されていることがわかる。

結果割高

PEレシオは一つのストーリーを語るが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1372社をご覧ください。

あなたの意思決定をアップグレード:アファーム・ホールディングスの物語を選ぼう

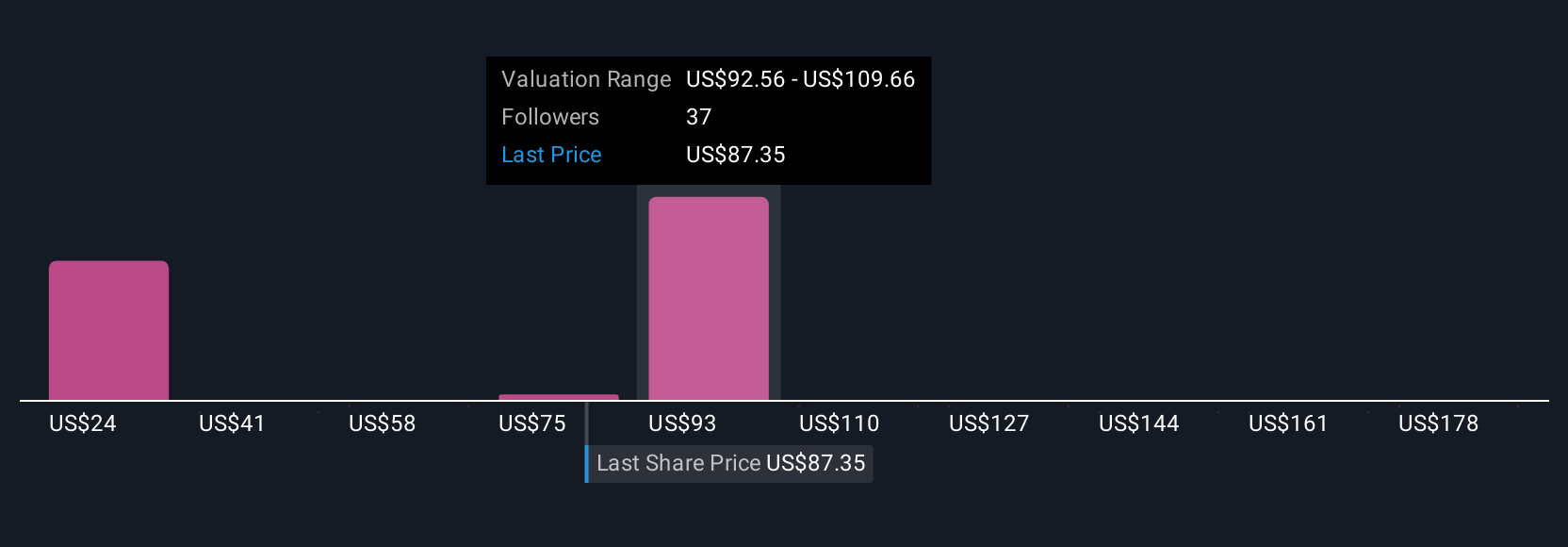

先に、バリュエーションを理解するさらに良い方法があると述べた。簡単に言えば、「ナラティブ」とは、投資家が見出しの数字やアナリストのコンセンサスだけに頼るのではなく、公正価値や将来の収益、利益、マージンに関する独自の仮定を用いて、銘柄の背後にあるストーリーを語る機会を提供するものである。

ナラティブは、企業のストーリーと財務予測をつなぐ架け橋となり、アファームホールディングスのビジネス、業界動向、リスクに対する理解を、明確で最新の評価につなげることができます。ナラティブは、何百万人もの投資家が最新のニュース、業績、開発に基づいてそれぞれの視点を共有し、更新しているシンプリー・ウォール Stのコミュニティページを使って簡単に作成し、比較することができます。

ナラティブを作成することで、収益成長や利益率の変化(または戦略や市場環境の変化)がアファームの公正価値にどのような影響を与えるかを確認することができます。これは、特に新しい情報がリアルタイムで出てきた場合に、買い時、売り時、ホールド時の判断材料となる。

例えば、最近のアナリストによるアファームのNarrativeは、強気の115ドル(国際的な拡大と技術的リーダーシップに楽観的)から弱気の64ドル(重要なパートナーを失い、競争が激化することを懸念)まであり、同じスタートデータであっても、ストーリーの違いによって評価が大きく異なることを示している。

アファーム・ホールディングスのストーリーにはまだ続きがあると思いますか?アファーム・ホールディングスのストーリーにはまだ続きがあると思いますか?

Simply Wall Stの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測のみに基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Affirm Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.