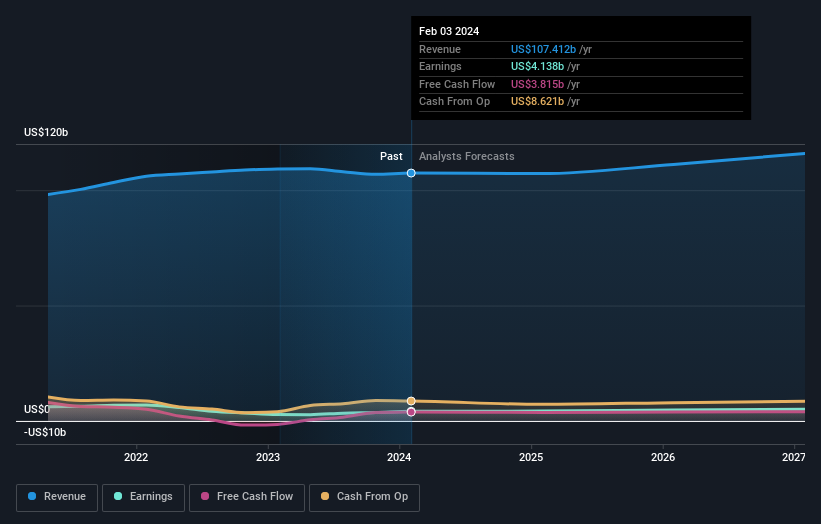

ターゲット・コーポレーション(NYSE:TGT)の株主にとって、この1週間はかなり素晴らしい週であった。 売上高1,070億米ドルはアナリストの予想通りであったが、ターゲットは1株当たり8.94米ドルの法定利益を計上し、予想を小幅に上回った。 アナリストは通常、決算報告のたびに予想を更新し、会社に対する見方が変わったかどうか、あるいは注意すべき新たな懸念があるかどうかを予想から判断することができる。 そこで、決算後の最新予想を集め、予想が示唆する来年の見通しを確認した。

先週の決算報告を受け、ターゲットの30名のアナリストは、2025年の収益を過去12ヶ月とほぼ同水準の1,072億米ドルと予想しています。 一株当たり利益は3.4%増の9.27米ドルと予想されている。 このレポートに至るまで、アナリストは2025年の売上高を1,067億米ドル、一株当たり利益(EPS)を9.09米ドルと予想していた。 アナリストは、新しい一株当たり利益予想から判断すると、この事業に対してより強気になっているようだ。

アナリストは業績のアップグレードを背景に目標株価を引き上げており、コンセンサス目標株価は14%上昇し178米ドルとなった。 しかし、コンセンサス・ターゲットは事実上アナリストの目標株価の平均であるため、単一の目標株価に固執することは賢明ではないかもしれない。コンセンサス・ターゲットは事実上アナリストの目標株価の平均であるため、一つの目標株価に固執するのは賢明ではない。 最も強気なアナリストは一株当たり206米ドル、最も弱気なアナリストは132米ドルと、ターゲットに対する評価は分かれる。 これらの目標株価は、アナリストの事業に対する見解が分かれていることを示しているが、一部のアナリストが乱暴な成功や大失敗に賭けていることを示唆するほど、予想に差はない。

これらの予測を理解する方法のひとつは、過去の実績や業界の成長予測と比較することだ。 2025年末まで年率0.2%減と予想され、収益が逆転する見込みであることを強調したい。これは、過去5年間の8.6%という過去の成長率からの顕著な変化である。 これを当社のデータと比較してみると、同業他社は全体として年率4.5%の増収が見込まれている。 つまり、同社の収益は縮小すると予測されているが、この雲に明るい兆しはない。

ボトムライン

我々にとって最大の収穫は、コンセンサス1株当たり利益のアップグレードである。 幸いなことに、アナリストは収益予想も再確認しており、予想通りに推移していることを示唆している。我々のデータでは、ターゲットの収益はより広い業界より悪いと予想されているが。 目標株価も大幅に引き上げられ、アナリストは明らかに事業の本質的価値が向上していると感じている。

この点を考慮すると、ターゲットに対する結論を急ぐ必要はないだろう。長期的な収益力は、来年の利益よりもはるかに重要である。 私たちは、複数のターゲットアナリストによる2027年までの予想を持っています。

まだリスクがあることをお忘れなく。例えば、私たちは、あなたが注意すべき ターゲットの警告サインを1つ 特定しました。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Target が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容についてご心配ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.