ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 ということは、賢い投資家たちは、負債(これは通常倒産に関わるものだが)が、企業の危険性を評価する際に非常に重要な要素であることを知っているようだ。 他の多くの企業と同様、ランドシー・ホームズ・コーポレーション(NASDAQ:LSEA)も負債を利用している。 しかし本当の問題は、この負債が会社を危険なものにしているかどうかだ。

なぜ負債がリスクをもたらすのか?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から苦しい価格での資本調達を強いられ、株主を恒久的に希薄化させるケースはよく見られます。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

ランドシーホームズの負債は?

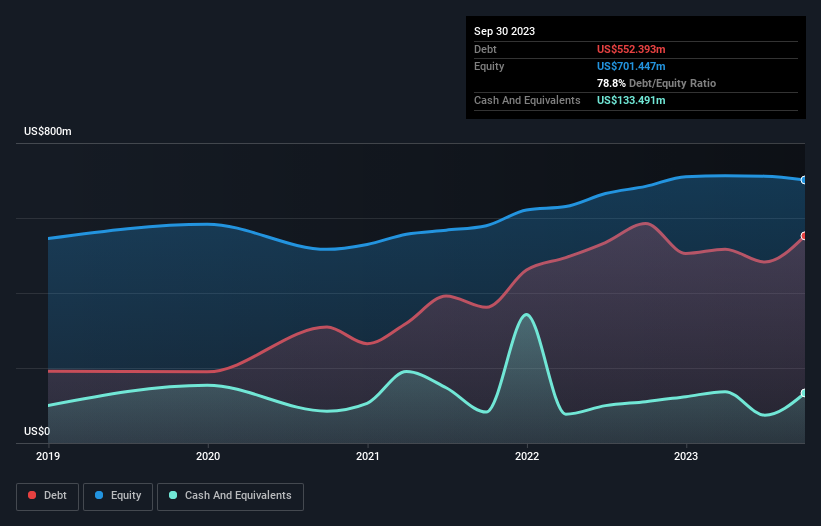

下記の通り、2023年9月時点のランドシー・ホームズの負債は5億5,240万米ドルで、前年の5億8,510万米ドルから減少している。 しかし、これを相殺する1億3,350万米ドルの現金があり、純負債は約4億1,890万米ドルとなる。

ランドシー・ホームズのバランスシートの健全性は?

最新の貸借対照表データによると、ランドシー・ホームズには1年以内に返済期限が到来する負債が2億840万米ドル、それ以降に返済期限が到来する負債が5億6,730万米ドルある。 これと相殺すると、1億3,350万米ドルの現金と1,050万米ドルの12ヶ月以内に返済期限の到来する債権がある。 つまり、現金と短期債権を合計した額より6億3,160万米ドル多い負債がある。

この不足額が同社の時価総額4億4,790万米ドルを上回っていることを考えると、貸借対照表を注意深く見直したくなるかもしれない。 仮に、同社が現在の株価で増資して負債を返済せざるを得なくなった場合、極めて大きな希薄化が必要となる。

我々は、利益に対する負債水準について知るために、主に2つの比率を用いる。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることである。

ランドシー・ホームズのEBITDAに対する有利子負債比率は4.9であり、これは多額の負債を意味するが、それでもほとんどのタイプのビジネスにとってはかなり合理的である。 しかし、インタレスト・カバレッジは1kと非常に高く、負債にかかる支払利息が現在かなり低いことを示唆している。 株主は、ランドシー・ホームズのEBITが昨年50%減少したことに留意すべきである。 この収益傾向が続けば、負債を返済するのは、ジェットコースターで猫を群れにするのと同じくらい簡単だろう。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし、ランドシーホームズが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロがどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間を見ると、ランドシー・ホームズのフリー・キャッシュ・フローはEBITの34%で、これは予想より低い。 負債の返済を考えると、これはあまり良いとは言えない。

当社の見解

率直に言って、ランドシー・ホームズの負債総額とEBITの(成長しない)実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、少なくとも、EBITで支払利息をカバーできていることは確かだ。 バランスシートの健全性から、ランドシー・ホームズはかなりリスキーだと考えている。 つまり、腹を空かせた子猫が飼い主の釣り堀に落ちるのと同じように、この銘柄を警戒しているのだ。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし結局のところ、どの企業にもバランスシートの外に存在するリスクがある。 例えば、ランドシーホームズに投資する前に知っておくべき4つの警告サインを発見した。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業(すべて利益成長実績あり)の特別リストにアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Landsea Homes が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。年3月31日現在、年率換算で年率換算で年率換算で年率換算で年率換算の年(年率換算で年率換算で年率換算で年率換算の年率換算で年率換算の年率換算の年率換算の年率換算当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。ー当社のーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー 当社のーーンSimply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.