デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様、ブロードリッジ・ファイナンシャル・ソリューションズ(NYSE:BR)も負債を利用している。 しかし本当の問題は、この負債が同社をリスキーにしているかどうかだ。

なぜ負債がリスクをもたらすのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 資本主義の一部には、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化することはよくあることだ。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることです。

ブロードリッジ・ファイナンシャル・ソリューションズの最新分析を見る

Broadridge Financial Solutionsの純負債はいくらですか?

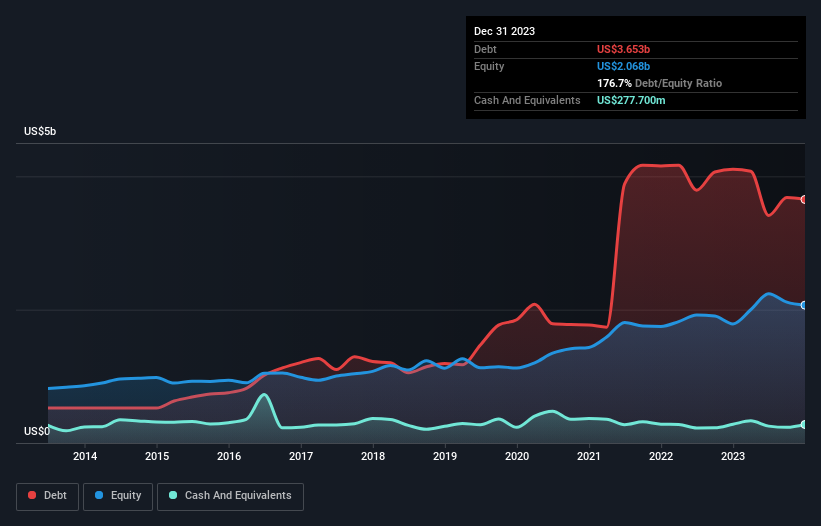

下を見ると分かるように、2023年12月時点のブロードリッジ・ファイナンシャル・ソリューションズの負債は36億5,000万米ドルで、前年の41億1,000万米ドルから減少しています。 しかし、2億7,770万米ドルの現金準備金があるため、純負債は約33億8,000万米ドルと少なくなっている。

ブロードリッジ・ファイナンシャル・ソリューションズのバランスシートの強さは?

最後に報告された貸借対照表によると、ブロードリッジ・ファイナンシャル・ソリューションズの12ヶ月以内の支払期限は9億7,120万米ドル、12ヶ月超の支払期限は49億6,000万米ドルでした。 一方、現金は2億7,770万米ドル、1年以内に期限の到来する債権は8億9,220万米ドル相当である。 つまり、負債は現金と短期債権の合計より47億6,000万米ドル多い。

これは多いと思われるかもしれないが、ブロードリッジ・ファイナンシャル・ソリューションズの時価総額は234億米ドルと巨額であるため、必要であれば資本を調達してバランスシートを強化することができるだろうから、それほど悪いことではない。 しかし、その負債が過剰なリスクをもたらしているという兆候には、ぜひ目を光らせておきたい。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけカバーしやすいか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 このように、減価償却費の有無にかかわらず、利益に対する有利子負債を検討する。

EBITDAに対する有利子負債の比率は2.3であり、ブロードリッジ・ファイナンシャル・ソリューションズは有利子負債を巧みに、しかし責任を持って使用しています。 また、魅力的な金利カバー率(EBITは支払利息の7.0倍)はこの印象を払拭するものではありません。 ブロードリッジ・ファイナンシャル・ソリューションズは昨年、EBITを29%伸ばした。 負債水準を分析する場合、バランスシートから始めるのは当然です。 しかし、ブロードリッジ・ファイナンシャル・ソリューションズが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益です。 そこで、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とします。 そこで論理的なステップとしては、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることである。 直近の3年間で、ブロードリッジ・ファイナンシャル・ソリューションズはEBITの69%に相当するフリー・キャッシュ・フローを記録しました。 このフリー・キャッシュ・フローにより、同社は適切な場合に債務を返済するのに有利な立場にある。

当社の見解

ブロードリッジ・ファイナンシャル・ソリューションズのEBIT成長率は、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 また、EBITからフリー・キャッシュ・フローへの転換もその印象を裏付けている! 上記の様々な要因を考慮すると、ブロードリッジ・ファイナンシャル・ソリューションズはかなり賢明な負債の使い方をしているように見える。 負債にはリスクもありますが、株主へのリターンを高めることもできます。 負債水準を分析する場合、バランスシートが出発点となるのは明らかです。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 そのため、 ブロードリッジ・ファイナンシャル・ソリューションズで発見した 2つの警告サインに 注意する必要があります。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Broadridge Financial Solutions が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.