投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 ハーレー・ダビッドソン・インク(NYSE:HOG)は、事業において負債を使用していることがわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済が困難になるまで事業を支援する。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合です。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることです。

ハーレーダビッドソンの負債とは?

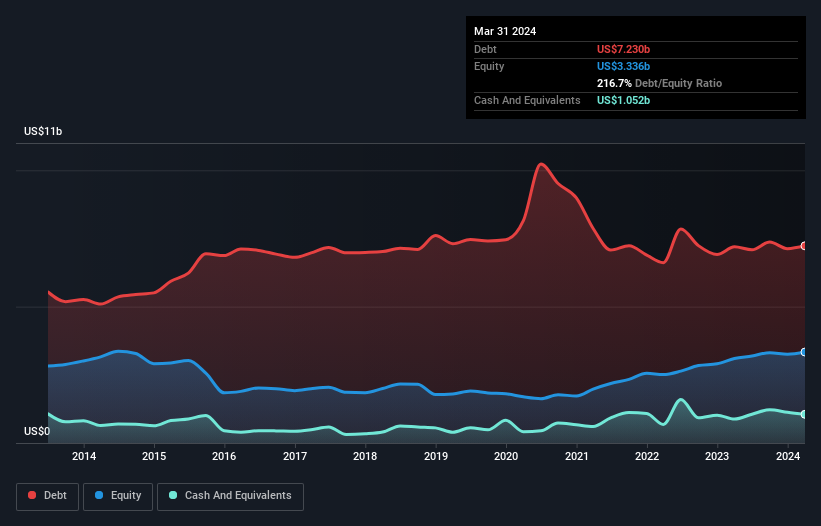

下のグラフ(クリックすると詳細が表示されます)を見ると、ハーレーダビッドソンは2024年3月に72億3,000万米ドルの負債を抱えていることがわかります。 しかし、10億5,000万米ドルの現金もあるため、純負債は61億8,000万米ドルとなる。

ハーレーダビッドソンのバランスシートの強さは?

直近の貸借対照表から、ハーレーダビッドソンには1年以内に返済期限が到来する34億9,000万米ドルの負債と、それ以降に返済期限が到来する55億1,000万米ドルの負債があることがわかる。 これらの債務を相殺するために、同社は10億5,000万米ドルの現金と、12ヶ月以内に期限の到来する3億600万米ドルの債権を保有している。 つまり、負債総額は現金と短期債権の合計を76億4,000万米ドル上回る。

この不足は、43億7,000万米ドルの会社そのものに重くのしかかり、まるで子供が本、スポーツ用品、トランペットでいっぱいの巨大なバックパックの重さに苦しんでいるかのようだ。 だから私たちは、間違いなくバランスシートを注意深く観察するだろう。 結局のところ、ハーレーダビッドソンは、今日債権者に支払わなければならないのであれば、大規模な資本増強が必要になるだろう。

企業の収益に対する負債を評価するために、私たちは純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 この方法では、債務の絶対額と支払金利の両方を考慮する。

ハーレー・ダビッドソンのEBITDAに対する純負債の比率は6.8とかなり高いが、インタレスト・カバレッジは1,000ドルと非常に高い。 これは、同社が非常に安価な負債を利用できない限り、支払利息が将来的に増加する可能性が高いことを意味する。 株主は、ハーレーダビッドソンのEBITが昨年29%減少したことに留意すべきである。 このまま減少が続けば、債務返済はビーガン大会でフォアグラを売るよりも難しくなるだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、ハーレーダビッドソンが今後も健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

最後に、ビジネスには負債を返済するためのフリーキャッシュフローが必要である。 そのため、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 直近の3年間で、ハーレーダビッドソンはEBITの66%に相当するフリーキャッシュフローを記録しており、フリーキャッシュフローが利子と税金を除いたものであることを考えると、これは通常の水準である。 このフリー・キャッシュ・フローにより、同社は適切なタイミングで負債を返済できる好位置につけている。

当社の見解

一見したところ、ハーレーダビッドソンのEBIT成長率には疑問が残る。 しかし、少なくともEBITで支払利息をカバーできていることは頼もしい。 全体として、ハーレーダビッドソンのバランスシートは事業にとってかなりのリスクであると思われる。 このため、当社はハーレーダビッドソン株に対してかなり慎重であり、株主は流動性に注視すべきだと考える。 負債水準を分析する場合、バランスシートは当然始めるべき場所である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 私 たちは ハーレー・ダビッドソンについて 2つの警告サイン (少なくとも1つは無視 できない)を 特定 した。

もちろん、あなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Harley-Davidson が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.