ヘサイ・グループ(NASDAQ:HSAI)にとっては悲しい1週間となった。同社が第1四半期決算を発表してからの1週間で、投資額は15%下落し4.53米ドルとなった。 決算は好結果で、売上高は3億5900万人民元となり、アナリスト予想を6.5%上回った。 アナリストは通常、決算発表のたびに予想を更新しており、その予想から同社に対する見方が変わったかどうか、あるいは注意すべき新たな懸念材料があるかどうかを判断することができる。 この点を念頭に、アナリストの来期予想を確認するため、最新の法定予想を集めてみた。

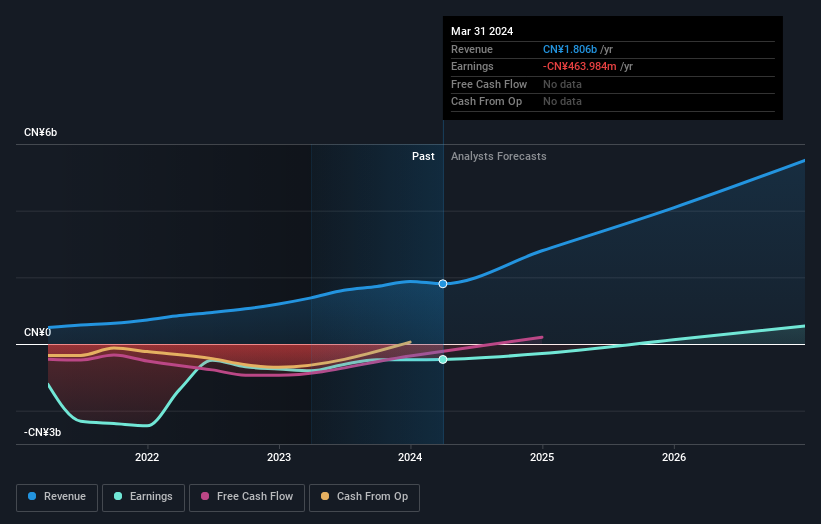

今回の決算を受けて、ヘーサイグループの8人のアナリストは2024年の売上高を28億円と予想している。これは過去12ヶ月と比較して55%の大幅な収益改善となる。 損失は大幅に減少し、38%減の2.26カナダドルになると予測されている。 今回の決算発表前、アナリストは2024年の売上高を29億5,000万 CN円、1株当たり損失を1.75CN円と予想していた。 今年の売上高予想が下がった一方で、一株当たり損失予想が大幅に拡大したことから、コンセンサスはこの銘柄に対して少し複雑な見方をしていることがうかがえる。

コンセンサス目標株価の10.99米ドルには大きな変更はなく、一株当たり利益予想は下がったものの、事業はほぼ予想通りに推移していることを示している。 また、アナリストの予想レンジを見て、異常値の意見が平均値とどの程度異なるかを評価することも有益であろう。 最も楽観的なヘサイ・グループのアナリストの目標株価は16.14米ドルであり、最も悲観的なアナリストは6.00米ドルである。 この予想値の幅の狭さは、Hesai Groupが評価しやすい企業であるか、アナリストがいくつかの重要な仮定に大きく依存している可能性を示唆している。

もちろん、これらの予測を見るもう一つの方法は、業界そのものと照らし合わせることである。 2024年末までの年率79%という予想売上高成長率は、過去3年間の実績成長率(年率44%)を顕著に上回っている。 同業他社が年率11%の増収を予測しているのと比較してみよう。 ヘーサイ・グループが、同業他社よりもはるかに速いペースで成長すると予想されることは明らかだ。

ボトムライン

最も重要なことは、来年は損失が増加するという予測である。 惜しむらくは、売上高予想も下方修正されたことだが、それでも最新の予想では、ヘーサイ・グループは業界を上回る成長を遂げるだろう。 コンセンサス目標株価に実質的な変更はなく、このことは、最新の予測によって事業の本質的価値に大きな変化がないことを示唆している。

このことを念頭に置いても、投資家が考慮すべきなのは、事業の長期的な軌道の方がはるかに重要だと我々は考えている。 ヘーサイ・グループの2026年までの予測は、当社のプラットフォームで無料でご覧いただけます。

しかし、リスクについては常に考えるべきです。その一例として、 Hesai Groupが注意すべき1つの警告サインを 発見しました。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Hesai Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.