世界市場が関税や経済データをめぐる不確実性に翻弄される中、投資家は指数変動の中で安定を求めている。このような状況において、配当株は信頼できる収入源と長期的な成長の可能性を提供し、ポートフォリオ分散化のための魅力的な検討材料となる。

配当株トップ10

| 銘柄名 | 配当利回り | 配当評価 |

| ギャランティ・トラスト・ホールディング (NGSE:GTCO) | 5.83% | ★★★★★★ |

| パドマ・オイル (DSE:PADMAOIL) | 7.54% | ★★★★★★ |

| 椿本チエイン (東証:6371) | 4.33% | ★★★★★★ |

| 大東トラスト建設 (東証:1878) | 4.04% | ★★★★★★ |

| 日本パーカライジング (東証:4095) | 3.84% | ★★★★★★ |

| 株式会社 学究社 (東証:9769) | 4.41% | ★★★★★★ |

| CACホールディングス (TSE:4725) | 4.12% | ★★★★★★ |

| 中国南方出版メディアグループ (SHSE:601098) | 3.90% | ★★★★★★ |

| 広西六耀集団 (SHSE:603368) | 3.35% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.28% | ★★★★★★ |

トップ配当株スクリーナーの1971銘柄の全リストを見るにはここをクリック。

私たちのスクリーナー結果からの抜粋を検証する。

TSCオートIDテクノロジー (TPEX:3611)

Simply Wall St 配当評価:★★★★★★

概要TSCオートIDテクノロジーは、自動識別システムおよび製品をグローバルに製造・サービスしており、時価総額は102.3億台湾ドル。

事業内容主な収益:バーコードプリンター及びそのスペアパーツ(48.6億元)、各種ラベル用紙及びプリンター用消耗品(34.7億元)。

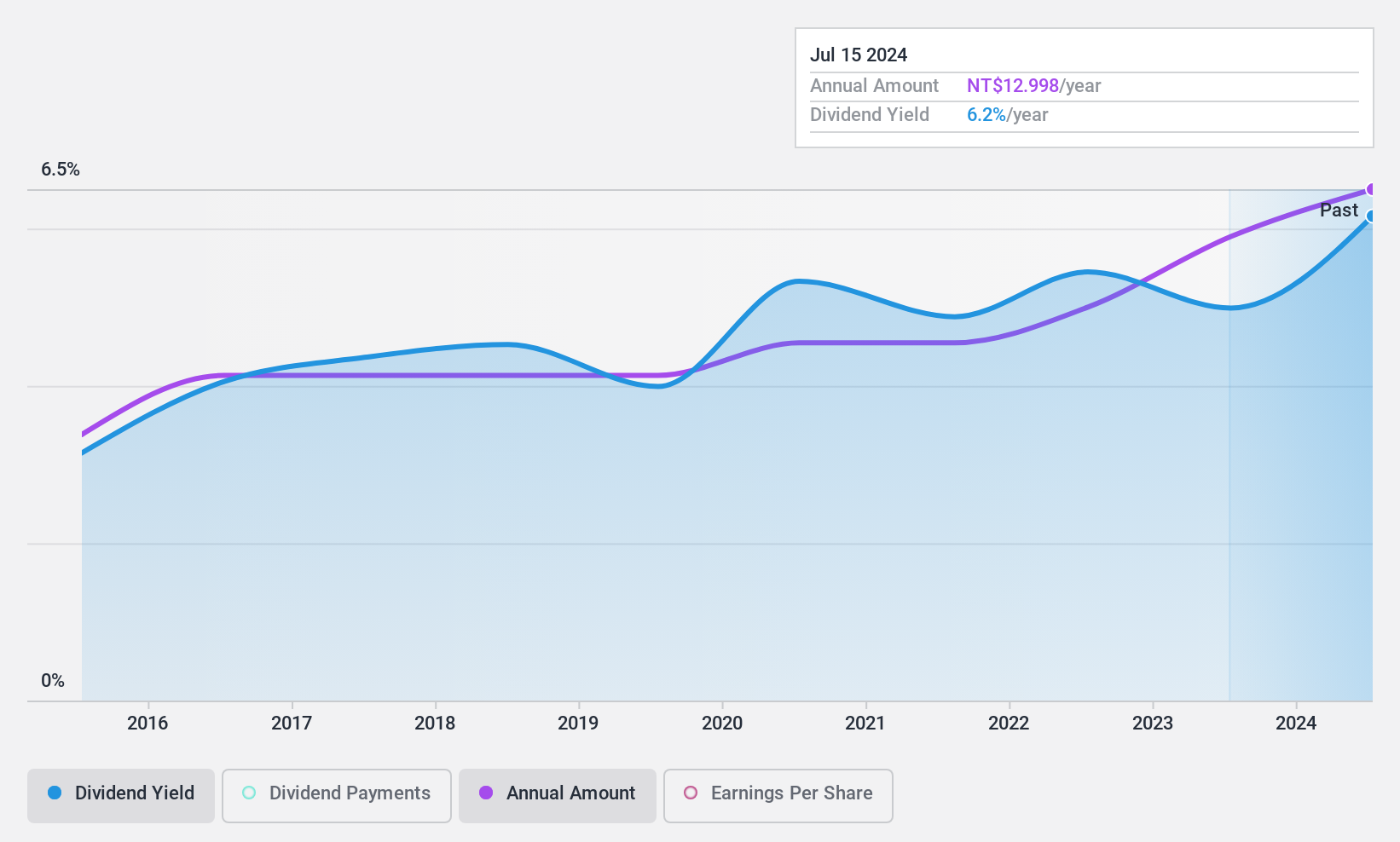

配当利回り:6

TSCオートIDテクノロジーは、配当利回り6.05%で、TW市場の上位25%に位置する魅力的な配当プロフィールを提供している。配当は過去10年間安定的に増加し、利益とキャッシュフローに支えられており、配当性向はそれぞれ87.1%と85.9%である。最近の利益率は12.2%から8.5%に低下しているが、PERは14.5倍であり、2025年1月よりCFOが交代する中、同業他社や業界標準と比較すると割安である。

- 詳細な配当分析レポートでTSC Auto ID Technologyのニュアンスを知るにはここをクリックしてください。

- 当社のTSC Auto ID Technology評価レポートの詳細な分析は、推定価値に比べ株価がデフレであることを示唆している。

日本パーカライジング (TSE:4095)

Simply Wall St 配当評価:★★★★★★

概要日本パーカライジング株式会社は、国内外で表面処理薬品を製造・供給しており、時価総額は1,517億2,000万円である。

事業内容日本パーカライジング株式会社は、表面処理薬品の製造・供給を中核事業とし、国内外に製品を供給している。

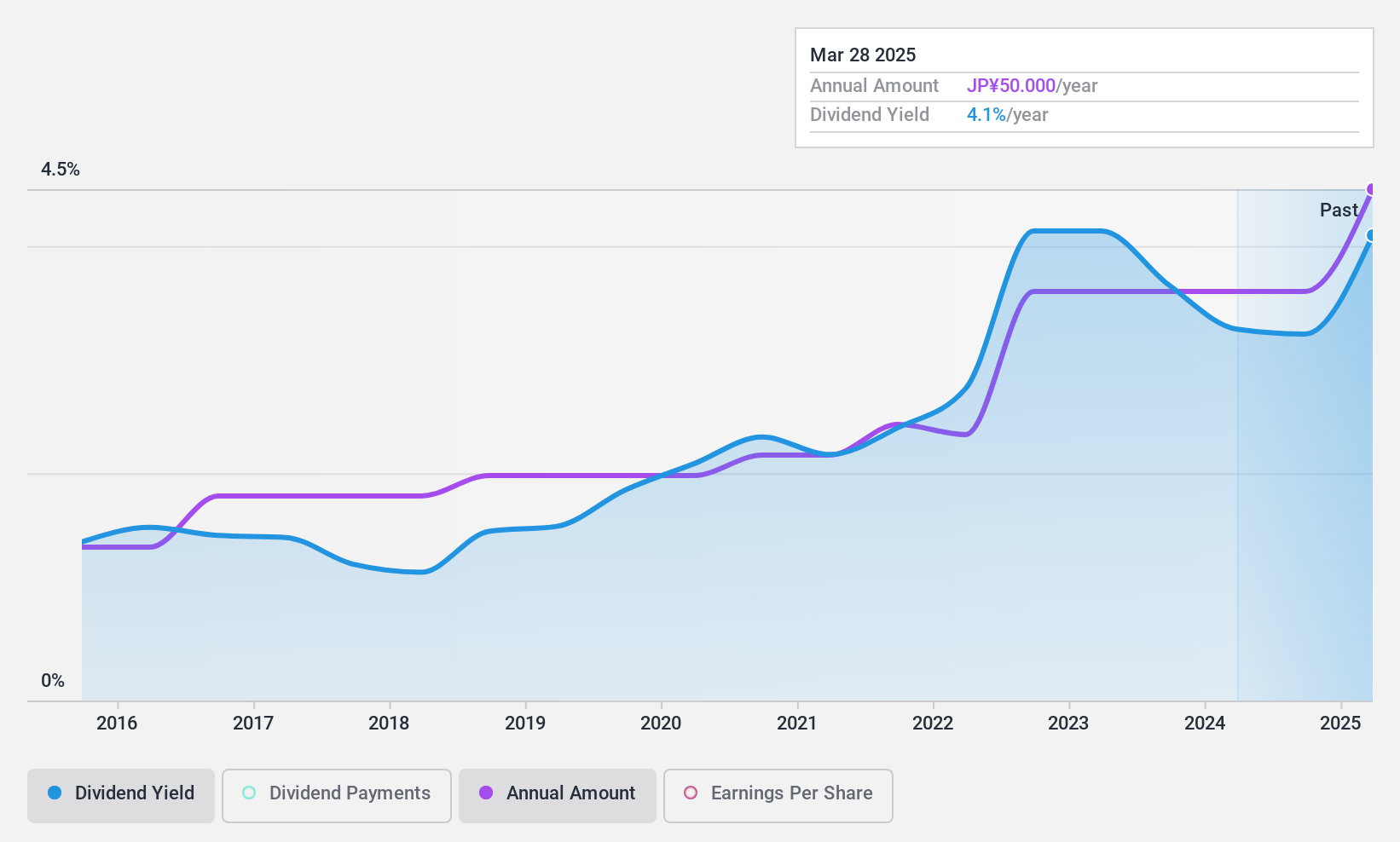

配当利回り:3.8

日本パーカライジングの配当利回りは3.85% で、JP マーケットで上位25% に入る。配当性向はそれぞれ17.3%、60%で、配当は利益とキャッシュフローで十分にカバーされている。昨年の18.7%の利益成長に支えられ、同社は過去10年間、安定した配当と成長を維持してきた。最近の総額61億5,000万円の自社株買いは、割安懸念の中、株主への価値還元に対する経営陣のコミットメントを浮き彫りにしている。

三菱化学グループ (東証:4188)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要三菱化学グループは、機能製品、化学品、工業用ガス、ヘルスケア製品を提供する世界的な企業であり、時価総額は1兆1,000億円である。

事業内容三菱化学グループの主な収益は、産業ガス事業が13億円、スペシャリティマテリアルズ事業が12億6,000万円、基礎素材・ポリマー事業が9億9,778万円、医薬事業が4億4,855万円、MMA・誘導品事業が3億4,540万円となっている。

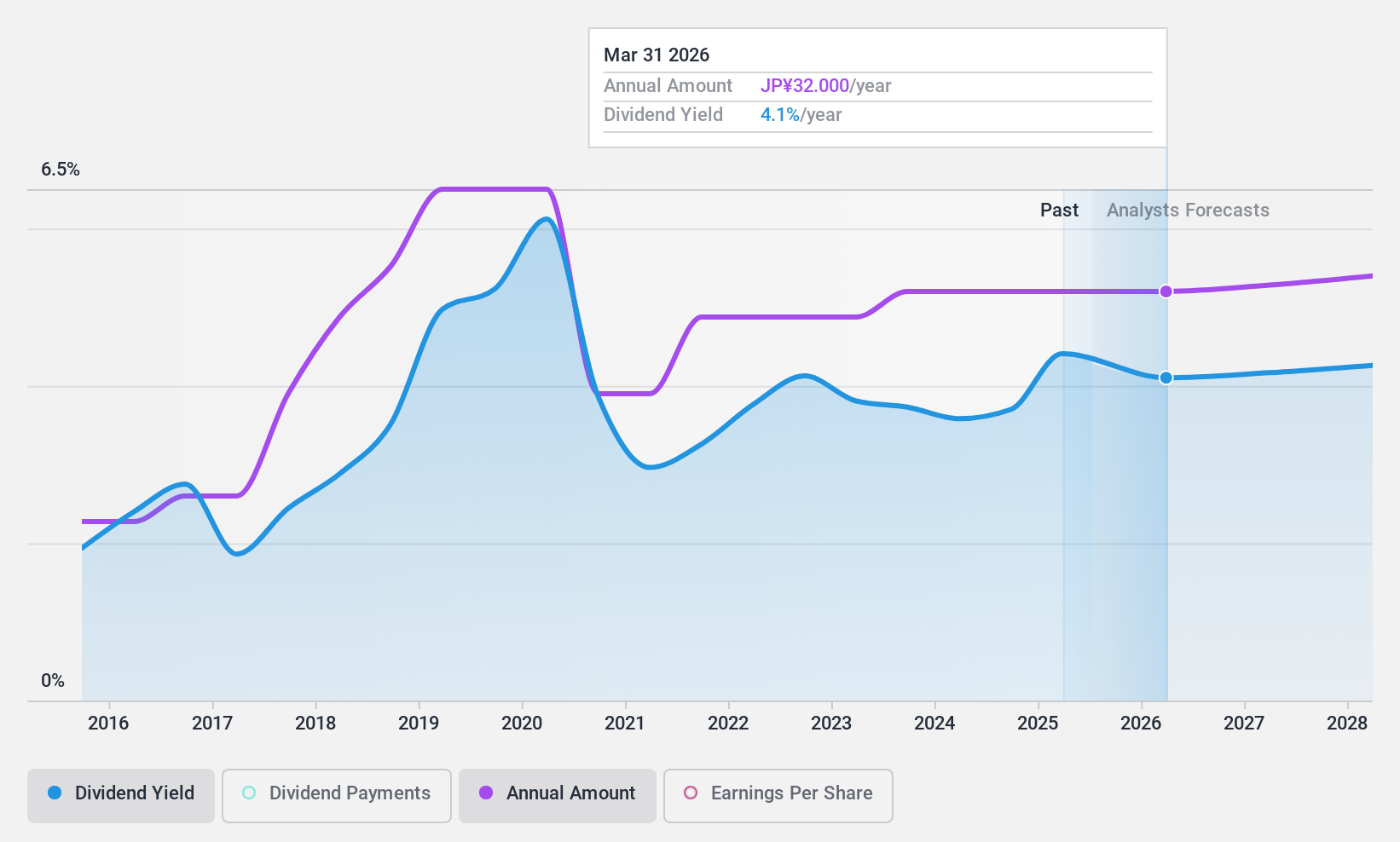

配当利回り:4.1

三菱化学グループの配当利回りは4.12% で、JP マーケットで上位25% に入る。しかし、22.5% という低いキャッシュ・ペ イアウト・レシオでキャッシュ・フローが十分にカバー されているにもかかわらず、配当は過去10年間不安定 に推移してきた。また、田辺三菱製薬のような戦略的事業売却は、将来の財務安定性と配当の信頼性に影響を与える可能性がある。

主なポイント

- 1971年のトップ配当銘柄の全貌はこちらから。

- これらの銘柄に投資していますか?直感的なツールで投資成果を最適化できるシンプリー・ウォールセントのポートフォリオを利用して、銘柄の管理方法を向上させましょう。

- 世界中の株式市場をナビゲートするための無料ガイド、Simply Wall Stで、情報に基づいた投資の力を引き出しましょう。

異なるアプローチをお探しですか?

- まだアナリストの注目を集めていない高業績の小型株をお探しください。

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長ポテンシャルを持つ企業で、ポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nihon Parkerizing が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.