世界市場が連邦準備制度理事会(FRB)の慎重なコメントや政治的な不透明感に悩まされる中、投資家は金利調整や経済データが株式パフォーマンスに与える影響を注視している。こうした中、安定したインカムゲインを期待できる配当株は引き続き注目を集めており、激動の時代に安定を求める投資家にとって魅力的な選択肢となっている。

配当株トップ10

| 銘柄名 | 配当利回り | 配当格付け |

| ピープルズバンコープ (NasdaqGS:PEBO) | 4.96% | ★★★★★★ |

| CACホールディングス (TSE:4725) | 4.81% | ★★★★★★ |

| 大和工業 (東証:5444) | 4.11% | ★★★★★★ |

| パドマオイル (DSE:PADMAOIL) | 7.48% | ★★★★★★ |

| サウスサイド・バンクシェアーズ (NYSE:SBSI) | 4.53% | ★★★★★★ |

| 日本パーカライジング (TSE:4095) | 3.87% | ★★★★★★ |

| ファルコホールディングス (TSE:4671) | 6.62% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.28% | ★★★★★★ |

| E・Jホールディングス (TSE:2153) | 3.87% | ★★★★★★ |

| シチズンズ&ノーザン (NasdaqCM:CZNC) | 6.04% | ★★★★★★ |

ここをクリックすると、私たちのTop Dividend Stocks screenerから1968銘柄の全リストを見ることができる。

スクリーナーからの選択をいくつか覗いてみよう。

ソフトロニック (OM:SOF B)

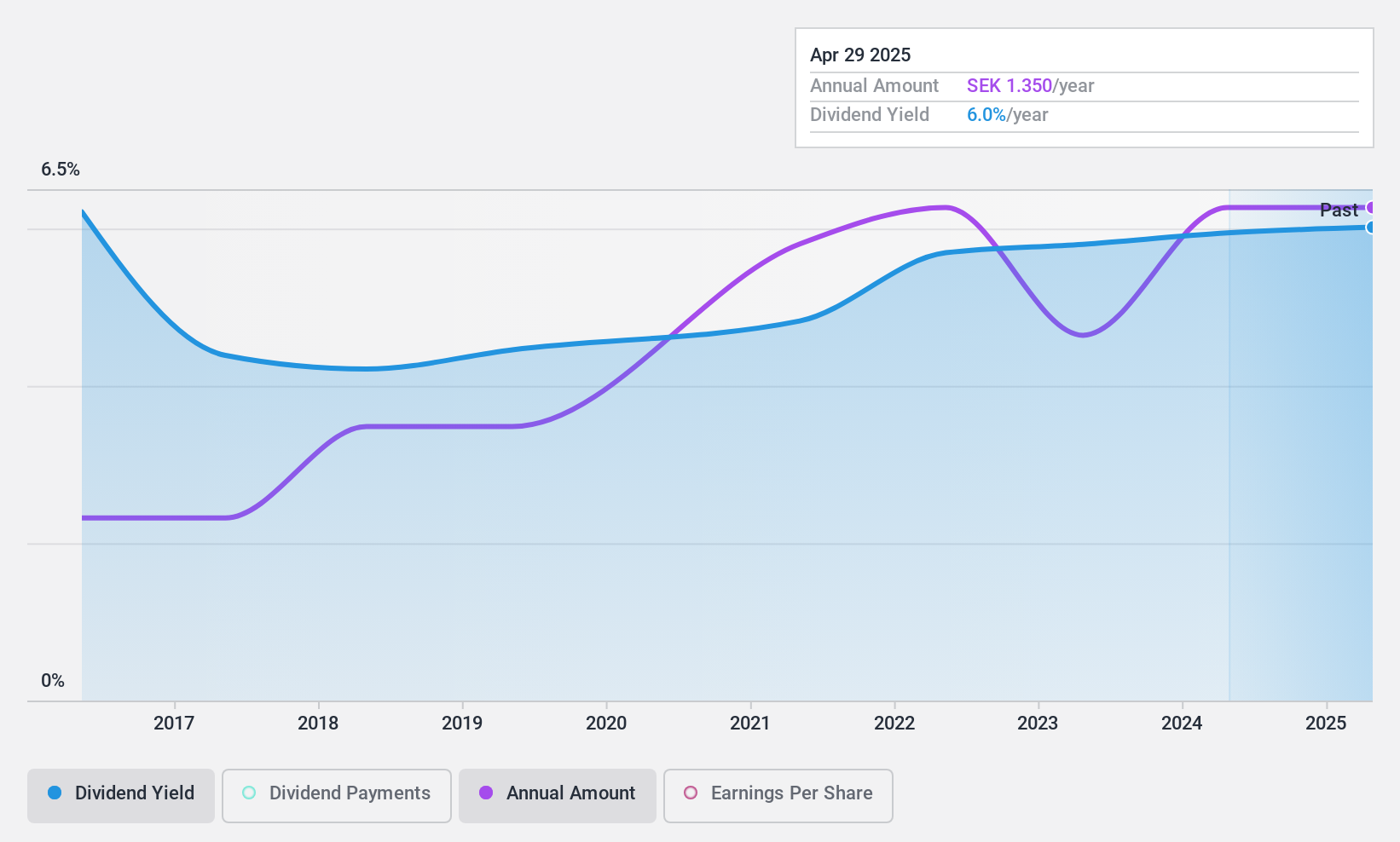

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要ソフトロニックAB(公開)は、主にスウェーデンでITおよび管理サービスを提供しており、時価総額は12.3億スウェーデンクローネ。

事業内容ソフトロニック AB(公開)は、コンピュータ・サービス部門から8億4,852万クローネの収益をあげている。

配当利回り:5.8

ソフトロニクスの配当利回りは5.78%で、スウェーデン市場 の上位25%に入るが、配当は過去10年間不安定である。配当性向82.9%は、収益が配当をカバーしていることを示しており、60.9%の現金配当性向に支えられている。最近の利益成長と推定公正価値より62%低い過小評価にもかかわらず、その不安定な配当の歴史は、収入生成の信頼性を求める一部の投資家に懸念される可能性があります。

フジ日本 (TSE:2114)

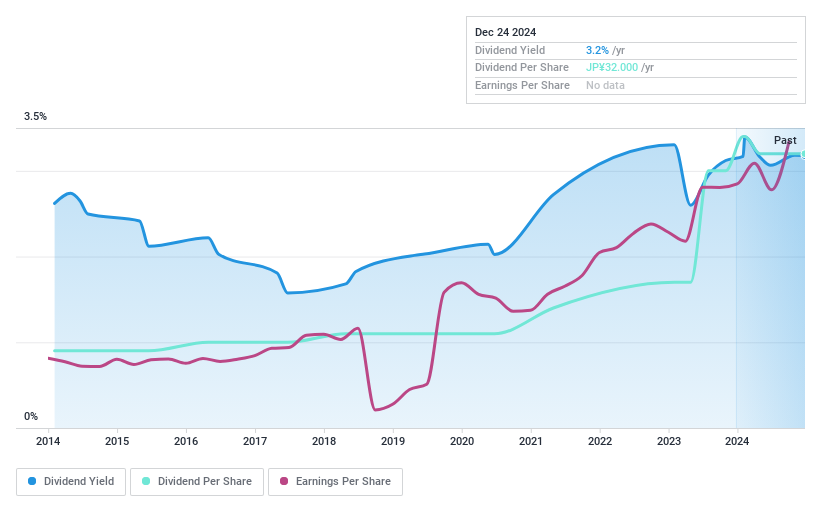

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要富士日本株式会社は、日本で精製糖および砂糖関連製品を製造・販売しており、時価総額は 272.2 億円である。

事業内容フジ日本コーポレーションの収益セグメントには、日本国内における精製糖および砂糖関連製品の製造・販売が含まれる。

配当利回り:3.2

富士日本の配当利回りは3.17% で日本の上位25% に満たず、配当は過去10 年間、成長にもかかわらず不安定であった。配当性向は17.8%と低く、現金配当性向30.7%に支えられ、収益は配当を十分にカバーしている。最近の自社株買いは株主還元を強化することを目的としており、タイでのキャッサバ澱粉製造への拡大は「NEXT VISION 2040」の戦略的成長イニシアティブを反映している。

アマダ (東証:6113)

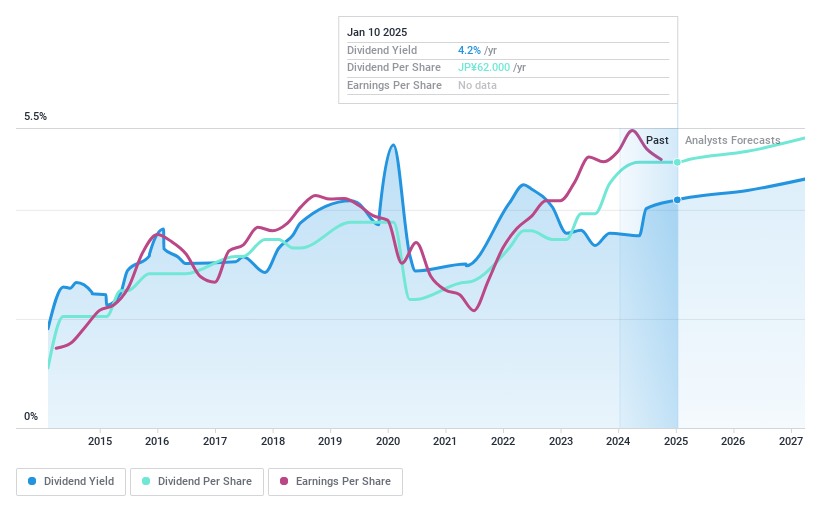

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要株式会社アマダおよびその子会社は、金属加工機械、ソフトウエア、周辺機器の製造、販売、リース、修理、保守、点検、検査などを国内および海外で展開しており、時価総額は5,127億円。

事業内容事業内容:金属加工機械、ソフトウェア、周辺機器の製造、販売、リース、修理、保守、点検、検査など。

配当利回り:4.2

アマダの配当利回りは 4.2%で、日本市場の上位 25%に位置する。アマダの配当利回りは4.2%で、日本市場のトップ25%に位置する。過去のボラティリティと不安定な実績にもかかわらず、配当は利益(配当性向84.7%)とキャッシュフロー(現金配当性向56%)でカバーされている。最近の総額81.5億円の自社株買いは、株主還元に注力していることを示しており、業績ガイダンスの修正は、2025年3月期の財務モメンタムが明るいことを示唆している。

アマダの強み

- ここをクリックすると、1968年の配当金トップ銘柄の完全インデックスにアクセスできます。

- すでにこれらの銘柄に投資されていますか?シンプリー・ウォールストリートでポートフォリオを設定することで、紆余曲折を常に把握することができます。

- シンプリーウォールセントの無料アプリで投資機会の世界を発見し、全ての市場にわたる比類のない株式分析にアクセスしましょう。

他の可能性に興味がありますか?

- まだアナリストの注目を集めていない高業績の小型株を探そう。

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長の可能性を示す企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fuji Nihon が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.