欧州中央銀行(ECB)や欧州中央銀行(SNB)の利下げに加え、ナスダックなどの主要指数が史上最高値を更新する一方、他の指数は下落するなど、まちまちのパフォーマンスとなった世界市場で、投資家は好機と警戒の両方の環境に身を置いている。インフレ圧力が持続し、経済指標が変動する中、信頼できる配当銘柄を見極めることで、このような不透明な状況下でも安定した収益を確保できる可能性がある。このような状況において、安定した配当を提供する株式会社シンドーのような銘柄を評価することは、ポートフォリオの回復力を高め、安定したリターンを得るために不可欠である。

配当銘柄トップ10

| 銘柄名 | 配当利回り | 配当評価 |

| ギャランティ・トラスト・ホールディング (NGSE:GTCO) | 7.12% | ★★★★★★ |

| 椿本チエイン (東証:6371) | 4.23% | ★★★★★★ |

| CACホールディングス (東証:4725) | 4.72% | ★★★★★★ |

| 学究社 (東証:9769) | 4.44% | ★★★★★★ |

| パドマオイル (DSE:PADMAOIL) | 7.35% | ★★★★★★ |

| ファルコ・ホールディングス (TSE:4671) | 6.60% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.36% | ★★★★★★ |

| E・Jホールディングス (TSE:2153) | 3.85% | ★★★★★★ |

| プレミアファイナンシャル (NasdaqGS:PFC) | 4.44% | ★★★★★★ |

| ボードワーズ銀行 (SWX:BCVN) | 5.31% | ★★★★★★ |

ここをクリックすると、当社のTop Dividend Stocks screenerから1937銘柄の全リストをご覧いただけます。

その下に、私たちのスクリーンによって選別された銘柄を紹介する。

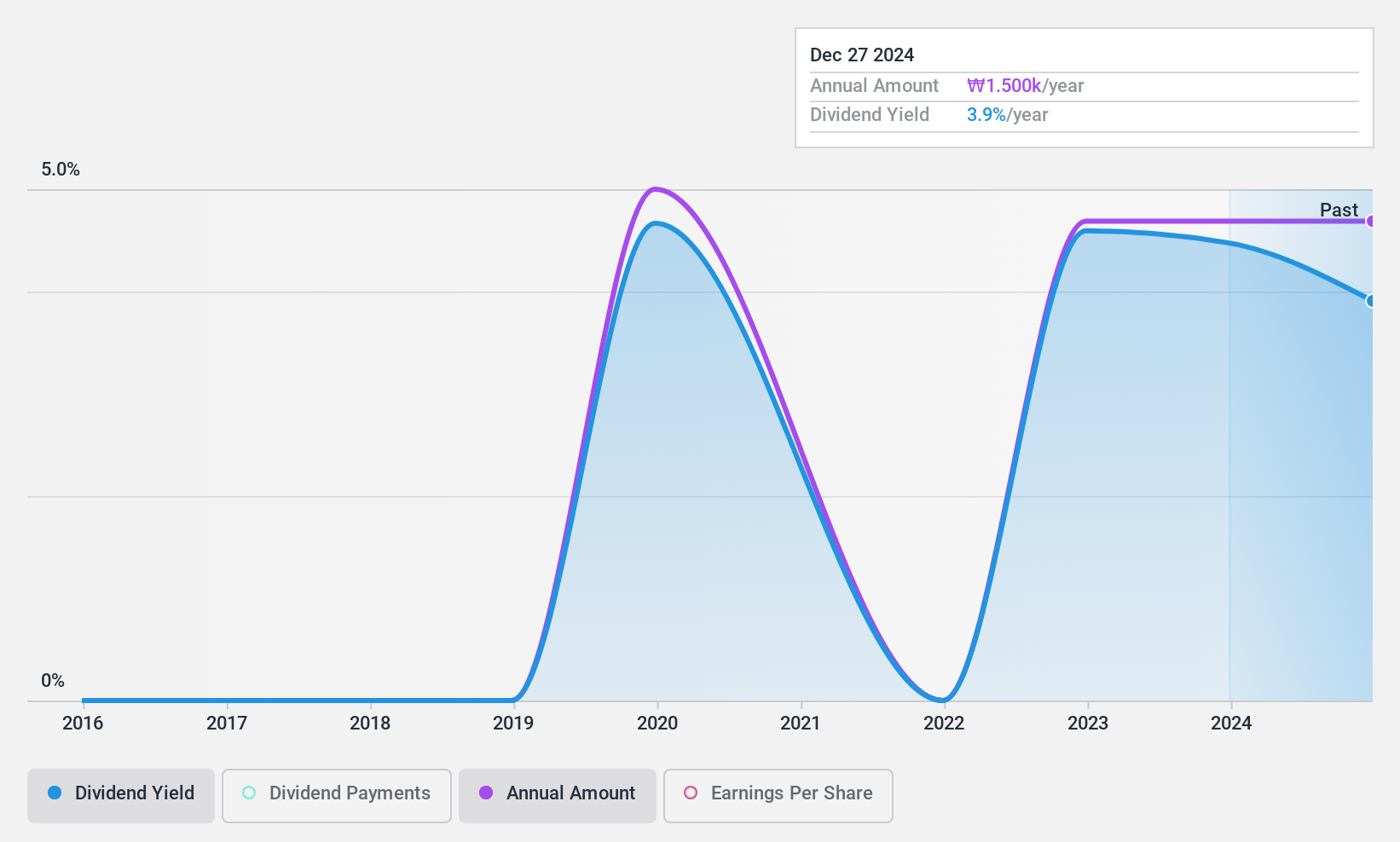

株式会社シンドー(KOSE:A029530)

Simply Wall St 配当評価:★★★★☆☆

概要株式会社シンドーは、プリンター、複合機、オフィスソリューションを韓国内外で製造・販売しており、時価総額は3,190億4,000万円である。

事業内容製造部門の売上高は3,521億円。

配当利回り:4

株式会社シンドーの配当は、利益とキャッシュフローで十分にカバーされており、配当性向はそれぞれ26.9%と20.4%で、最近のボラティリティにもかかわらず持続可能性を示している。同社の配当は過去5年間信頼性に欠け、創業以来、支払額は減少している。最近の業績では、純利益が前年同期の124億ウォンから47億2,000万ウォンに減少しており、市場が変動する中、将来の配当の安定性に影響を与える可能性がある。

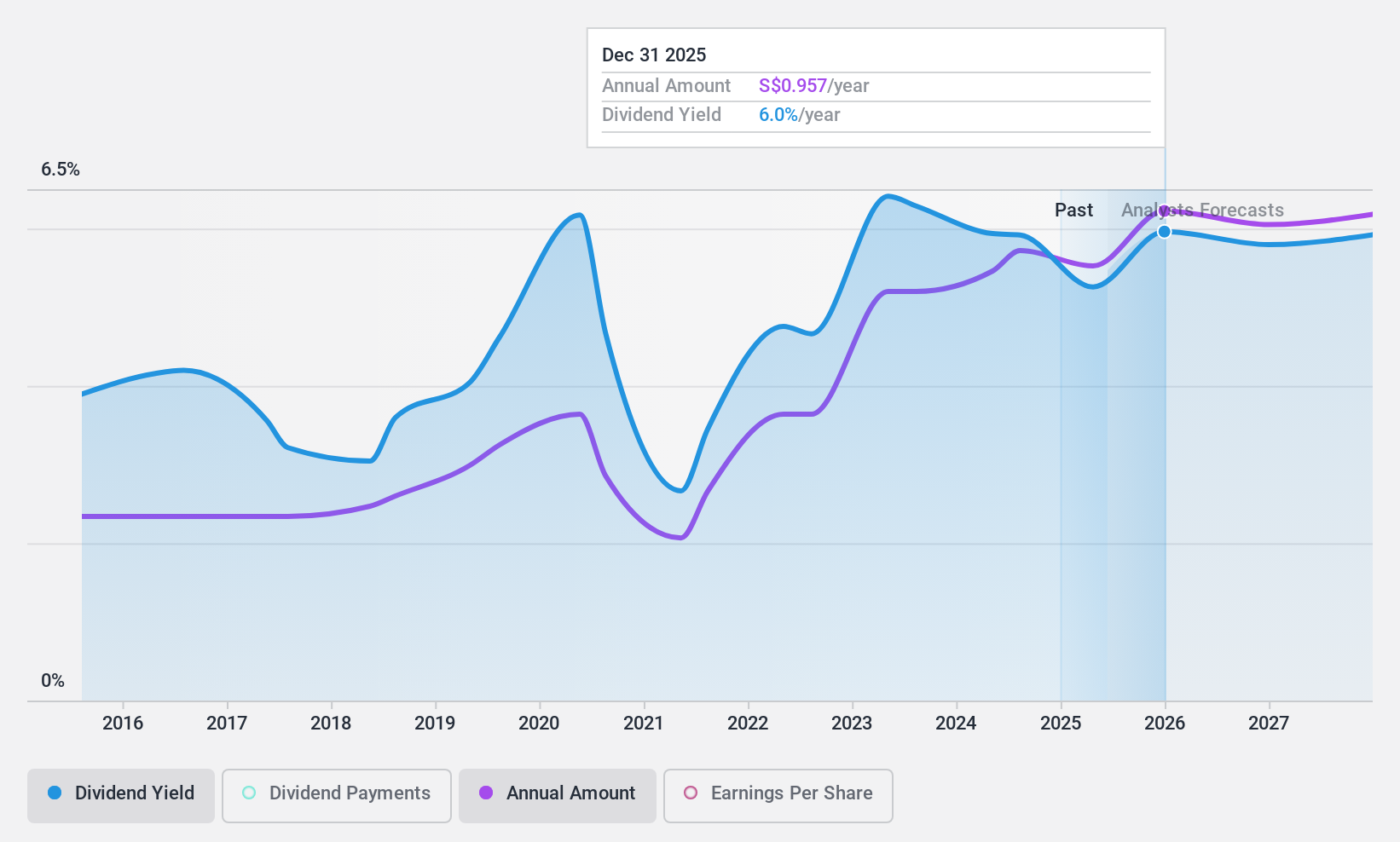

オーバーシー・チャイニーズ・バンキング (SGX:O39)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要時価総額754.1億シンガポールドルのOversea-Chinese Banking Corporation Limitedは、シンガポール、マレーシア、インドネシア、グレーターチャイナ、その他のアジア太平洋地域、および子会社を通じて国際的に金融サービスを提供しています。

業務内容シンガポール、マレーシア、インドネシア、大中華圏、その他アジア太平洋地域など、様々な地域での金融サービス事業から収益をあげている。

配当利回り:5.2

オーバーシー・チャイニーズ・バンキング・コーポレーションの配当は、配当性向51.4%でカバーされているものの、過去10年間は不安定であった。配当利回りはシンガポールのトップクラスより低いが、5年間で毎年13.9%の利益成長が将来の配当を支えている。アント・インターナショナルとの提携や香港のウェルス・マネジメント・セクターへの進出など、最近の戦略的動きは収益源を強化する可能性はあるが、配当の信頼性に直接影響を与えるまでには至っていない。

- 当社の配当レポートをお読みいただき、Oversea-Chinese Bankingのパフォーマンスに関する詳細な視点を入手してください。

- 当社のバリュエーションレポートは、Oversea-Chinese Bankingが過大評価されている可能性を示しています。

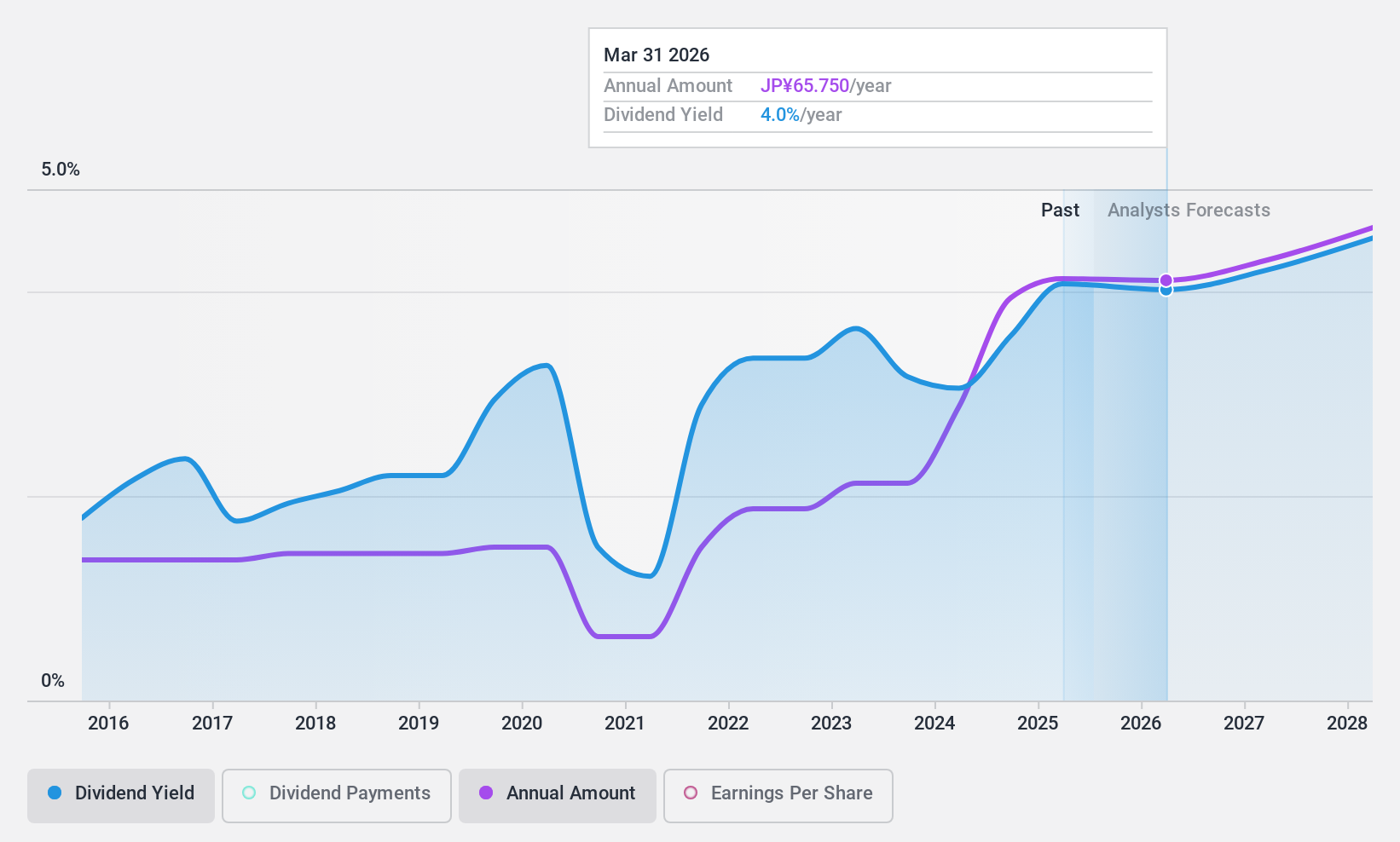

ニッパツ(東証:5991)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要株式会社ニッパツは日本で事業を展開し、自動車、データ通信、産業・生活分野向けの製品を提供しており、時価総額は3,858億2,000万円である。

事業内容ニッパツの収益セグメントは、シートが3億1,958万円、精密部品が7,223万円、懸架ばねが1億7,795万円、産業機器・その他が1億2,453万円。

配当利回り:3.6

ニッパツの配当金は、最近の増配にもかかわらず、過去10年間は不安定であった。3.59%の配当利回りは日本のトップクラスを下回るが、26.2%という低い配当性向は、収益が配当を十分にカバーしていることを示唆している。キャッシュフロー・カバレッジは85%と厳しく、キャッシュフローが大きく変動した場合、持続可能性に潜在的な懸念があることを示している。推定公正価値に対して大幅なディスカウントでの取引は、配当成長機会を求める投資家にとって長期的なバリュー・ポテンシャルを提供する可能性がある。

次のステップ

- 私たちがここで特定した1937のトップ配当株すべてに飛び込んでみよう。

- これらの企業に分散投資しましたか?シンプリー・ウォールセントのポートフォリオの力を活用し、あなたの投資に影響を与える市場の動きを注視しましょう。

- 世界中の株式市場に関する詳細な洞察を提供する無料のSimply Wall Stアプリで、より賢く投資しましょう。

代替機会をお探しですか?

- アナリストの注目を集めていない高業績の小型株をお探しですか?

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長の可能性を示す企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Oversea-Chinese Banking が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.