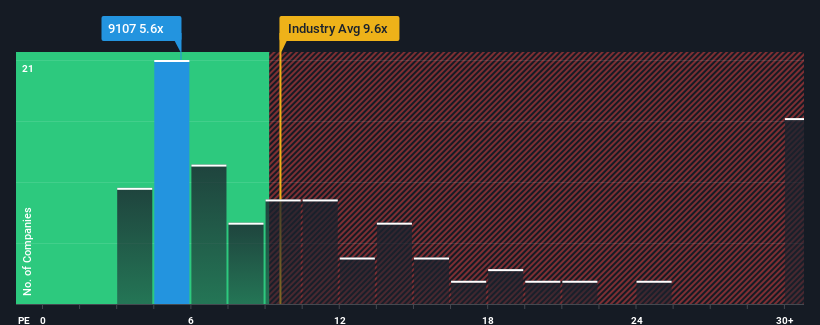

川崎汽船の株価収益率(PER)は5.6倍。(日本の企業の半数近くがPER14倍以上であり、PER22倍以上の企業も珍しくないことを考えると、川崎汽船(東証:9107)は現在、非常に強気なシグナルを発しているのかもしれない。 とはいえ、PERを額面通りに受け取るのは得策ではない。

川崎汽船はここ最近、他社を凌ぐ業績の伸びを示し、比較的好調に推移している。 PERが低いのは、投資家がこの好調な業績が今後あまり期待できないかもしれないと考えているため、という可能性もある。 もしそうでないなら、既存株主は今後の株価の方向性をかなり楽観視する理由がある。

川崎汽船の成長トレンドは?

川崎汽船がPERを正当化するためには、市場を大きく引き離す貧弱な成長を遂げる必要がある。

まず振り返ってみると、同社は昨年一株当たり利益を27%増加させた。 しかし、直近の3年間はEPSが15%減少しており、これでは不十分である。 というわけで、残念ながら、この3年間、同社は利益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

将来に目を移すと、同社を担当する9人のアナリストの予測によれば、今後3年間の収益成長率は年率17%減となり、マイナス圏に向かうという。 一方、市場全体では毎年10%ずつ拡大すると予測されている。

これを考慮すると、川崎汽船のPERが他の企業の大半を下回るのは理解できる。 とはいえ、業績が逆行する中、PERがまだ底値に達している保証はない。 見通しの甘さが株価を圧迫しているため、この株価を維持するだけでも難しいかもしれない。

川崎汽船のPERの結論

株価収益率(PER)は、特定の業界では価値を測る指標として劣るという議論もあるが、強力な景況感指標となり得る。

川崎汽船が低PERを維持しているのは、予想通り業績の下振れ見通しが弱いからだ。 現段階では、投資家は高いPERを正当化できるほど、業績改善の可能性が大きくないと感じている。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

とはいえ、川崎汽船は我々の投資分析で2つの警告サインを示しており、そのうちの1つは重要である。

川崎汽船の事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Kawasaki Kisen Kaisha が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.