京急(東証:9006)は好調な利益を発表したが、株価は低迷している。 調べてみると、細部に気になる要素が見つかった。

異常項目が利益に与える影響

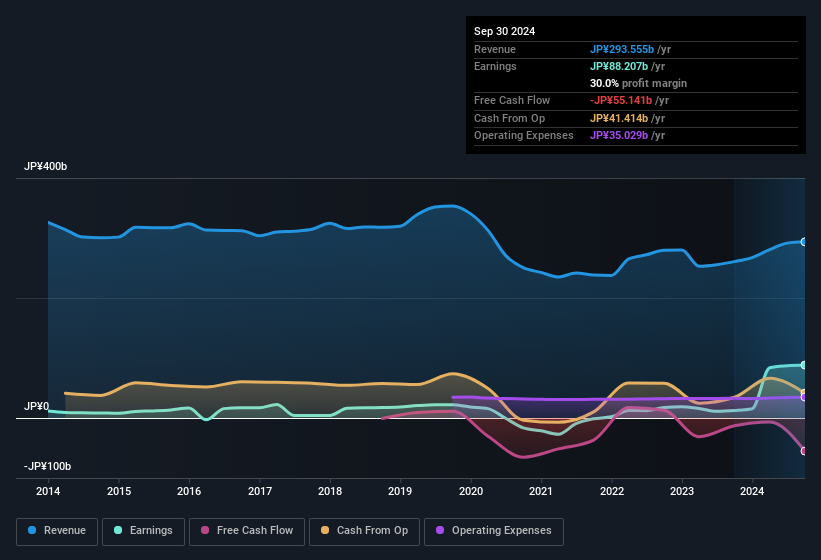

重要なのは、京急の利益が昨年1年間で920億円の特殊要因によって押し上げられたというデータである。 一般的に利益が上がると楽観的になるのは否定できないが、持続可能な利益であればそれに越したことはない。 世界の上場企業の大半を分析したところ、重要な特別項目は繰り返されないことが多い。 そしてそれは、これらの増益が「異常」と表現されていることから予想される通りである。 京急の2024年9月期の利益に対して、プラスの特別項目がかなり大きいことがわかる。 その結果、特別損益が法定利益を大幅に押し上げていると推測できる。

アナリストが将来の収益性をどう予測しているのか、気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

京急の収益性についての見解

上述したように、京急の業績は、重要な特別損益があるため、根本的な収益性を示すには不十分であると考える。 その結果、京急の基礎収益力は法定利益を下回る可能性が高いと考える。 しかし、嬉しいニュースとしては、法定利益以外の数字も見なければならないことは認めつつも、その数字がまだ改善しており、EPSは昨年から非常に高い成長率で伸びていることである。 結局のところ、会社を正しく理解したいのであれば、上記の要素以外も考慮することが不可欠だ。 ビジネスとしての京急をもっと知りたいのであれば、京急が直面しているリスクを認識しておくことが重要だ。 例えば、京急には知っておくべきと思われる3つの警告サイン (と少し気になる2つ)がある。

今日は、京急の利益の本質をよりよく理解するために、一つのデータポイントにズームインした。 しかし、些細なことに意識を集中させることができれば、発見できることは常にある。 例えば、自己資本利益率が高いことを好景気の表れと考える人は多いし、インサイダーが買っている銘柄を探す「フォロー・ザ・マネー」が好きな人もいる。 少し調べる手間がかかるかもしれないが、 自己資本利益率が高い企業の 無料 コレクションや、 インサイダーの保有が多い銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Keikyu が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.