デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 つまり、ある銘柄のリスクがどの程度かを考える際に、負債を考慮する必要があることは明らかかもしれない。 サンリオ株式会社(東証:8136)を見てみよう。(東証:8136)は、事業で負債を使用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

借金はビジネスを成長させるためのツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗した企業は銀行家によって容赦なく清算される。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 企業の負債レベルを検討する際の最初のステップは、現金と負債を合わせて検討することである。

サンリオの負債額は?

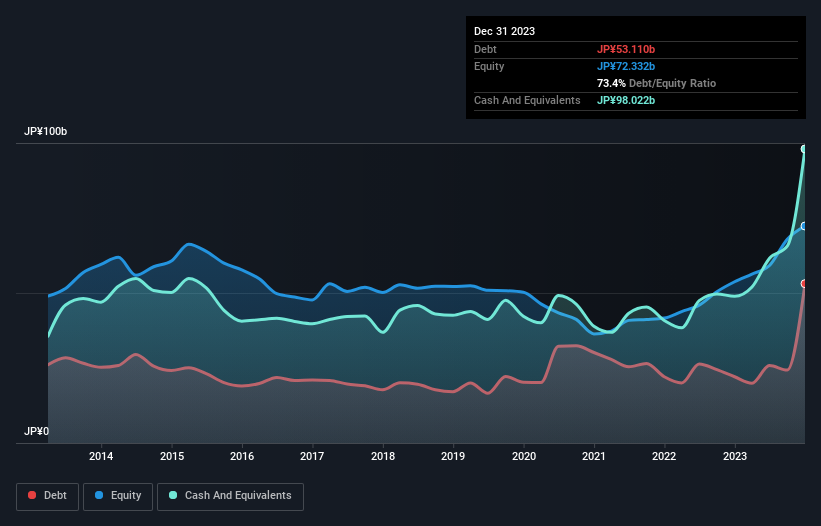

下のグラフをクリックすると過去の数字が表示されるが、2023年12月現在、サンリオ・カンパニーの負債は531億円で、1年間で221億円増加している。 一方、現金は980億円あり、ネットキャッシュは449億円ある。

サンリオの負債の状況

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が342億円、それ以 降に返済期限が到来する負債が523億円ある。 一方、現金は980億円、1年内回収予定の債権は144億円。 つまり、負債総額より流動資産の方が260億円多い。

この短期的な流動性は、サンリオ・カンパニーのバランスシートが決して伸びていないため、おそらく簡単に負債を返済できることを示している。 簡潔に言えば、サンリオ・カンパニーはネット・キャッシュを誇っており、負債が多いとは言えない!

さらに印象的だったのは、サンリオ・カンパニーのEBITが12ヶ月間で116%伸びたことだ。 この成長により、今後の負債返済がさらに容易になるだろう。 私たちが貸借対照表から負債について最も多くを学んでいることは間違いない。 しかし、サンリオ・カンパニーが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

なぜなら、企業は紙の利益では負債を支払えないからだ。 サンリオ・カンパニーは、貸借対照表上ではネット・キャッシュを持っているかもしれないが、利息・税引き前利益(EBIT)をフリー・キャッシュ・フローにどれだけ変換しているかを見るのは興味深い。 過去3年間、サンリオ・カンパニーは、EBITの75%に相当する堅固なフリー・キャッシュ・フローを生み出してきた。 この冷え切ったキャッシュは、負債を減らしたいときに減らせることを意味する。

まとめ

負債を懸念する投資家の意見には共感するが、サンリオ・カンパニーには449億円のネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 また、昨年度のEBIT成長率は116%であった。 従って、サンリオ・カンパニーの負債利用がリスキーだとは思わない。 長期的には、株価は一株当たり利益に連動する傾向があるため、サンリオ・カンパニーに興味がある方は、ここをクリックして一株当たり利益の履歴をインタラクティブなグラフで確認するとよいだろう。

結局のところ、純負債のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sanrio Company が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.