投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 つまり、賢い投資家たちは、企業のリスクを評価する際、負債(通常は倒産に関わる)が非常に重要な要素であることを知っているようだ。 IDOM(TSE:7599)が事業において負債を利用していることはわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

一般的に言って、負債が現実の問題となるのは、企業が資本調達や自らのキャッシュフローで簡単に返済できなくなった時だけである。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

IDOMの負債とは?

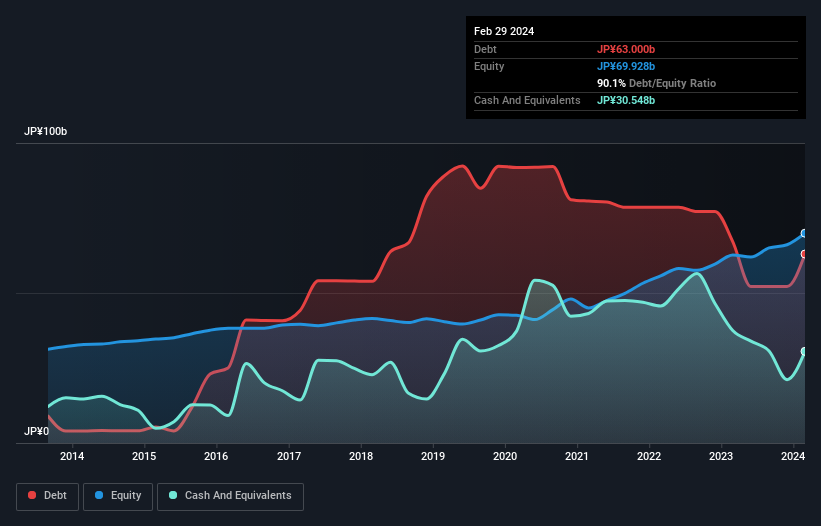

下の画像をクリックすると詳細が表示されるが、IDOMの2024年2月末の有利子負債は630億円で、1年前の671億円から減少している。 ただし、305億円の現金があり、これを相殺すると、純有利子負債は約325億円となる。

IDOMのバランスシートの健全性は?

最新の貸借対照表を見ると、1年以内に633億円、それ以降に508億円の債務が発生する。 その一方で、305億円の現預金と12ヶ月以内に弁済期が到来する121億円の債権がある。 負債は現金と短期債権の合計を714億円上回る。

IDOMの時価総額は1,421億円であるため、増資によってバランスシートを強化することは可能だろう。 しかし、その負債が過大なリスクをもたらしている兆候には、ぜひ目を光らせておきたい。

企業の収益に対する負債を評価するため、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

IDOMのEBITDAに対する純負債の比率(1.7)は中程度であり、負債に関しては慎重であることを示している。 また、EBITが支払利息の100倍というのは、負債の負担が孔雀の羽のように軽いことを意味している。 悪いニュースは、IDOMのEBITが昨年1年間で14%減少したことだ。 このような減少を食い止められなければ、負債を管理することは、ブロッコリー風味のアイスクリームをプレミアム価格で販売するよりも難しくなるだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし最終的には、事業の将来的な収益性によって、IDOMが長期的にバランスシートを強化できるかどうかが決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITがフリーキャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、IDOMのフリーキャッシュフローはほとんどプラスになっていない。 損益分岐点で経営している企業は多いが、私たちは、特にそれがすでに死んでいる場合、かなりのフリーキャッシュフローを見ることを好む。

当社の見解

一見したところ、IDOMのEBITからフリー・キャッシュ・フローへの変換は、この銘柄について私たちを躊躇させるものであり、そのEBIT成長率は、1年で最も忙しい夜に空いている1軒のレストランほど魅力的なものではなかった。 しかし、明るい面もある。金利カバー率は良い兆候であり、我々を楽観的にさせてくれる。 上記の要因を総合的に考えると、IDOMの負債は少々リスキーであるように思われる。 そのようなリスクを好む人もいるが、私たちは潜在的な落とし穴を念頭に置いているので、おそらく負債を少なくすることを望むだろう。 負債のレベルを分析する場合、バランスシートから始めるのは当然だ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 こうしたリスクを見つけるのは難しい。どの企業にもあり、私たちは IDOMの3つの警告サイン (うち2つは無視できない!)を見つけた。

負債を負うことなく利益を拡大できる企業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、IDOM が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.