投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 つまり、賢い投資家たちは、企業のリスクを評価する場合、負債(通常倒産に関与する)が非常に重要な要素であることを知っているようだ。 重要なのは、株式会社トリコ(東証:7138)である。(TSE:7138)は負債を抱えている。 しかし、この負債は株主にとって懸念材料なのだろうか?

なぜ負債がリスクをもたらすのか?

借入金は、事業が新たな資本またはフリー・キャッシュ・フローで返済することが困難になるまで、事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

TORICOの負債とは?

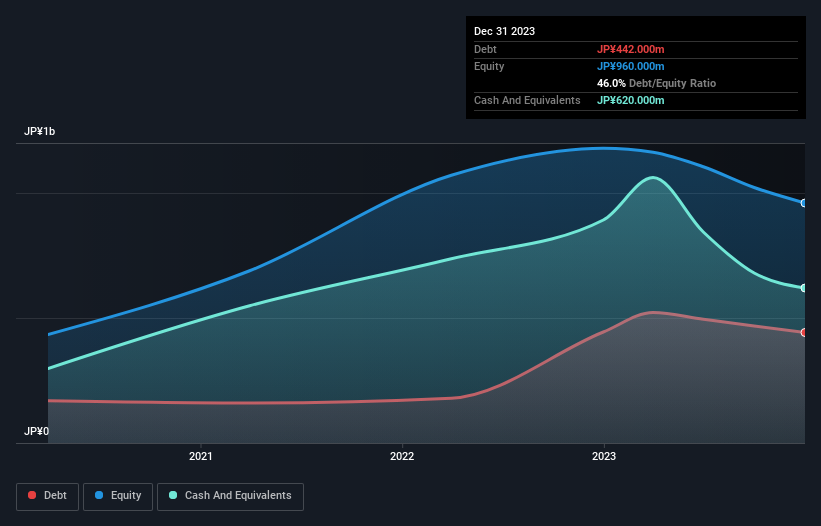

2023年12月時点の有利子負債は4億4,200万円。グラフをクリックすると詳細を見ることができる。 ただし、貸借対照表では6億2,000万円の現金を保有しているため、実質的なネットキャッシュは1億7,800万円となる。

TORICOのバランスシートの強さは?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が6億9,800万円、それ以降に返済期限が到来する負債が3億4,300万円ある。 一方、現金は6億2,000万円、1年以内に期限の到来する債権は3億7,100万円。 つまり、現預金と1年以内に回収予定の債権を合わせると、負債が5,000万円多いことになる。

トリコの時価総額が15.3億円であることを考えると、これらの負債が大きな脅威になるとは考えにくい。 しかし、十分な負債があるため、今後もバランスシートを注視していくことを勧める。 負債が多いとはいえ、トリコはネットキャッシュを保有しており、負債が多いとは言えない! 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、負債を完全に切り離して見ることはできない。なぜなら、トリコは負債を返済するために利益を必要とするからだ。 トリコの収益についてもっと知りたければ、長期収益推移のグラフをチェックする価値があるだろう。

12ヶ月間で、トリコはEBITレベルで赤字となり、売上高は42億円(16%減)となった。 これは我々が望むところではない。

ではTORICOのリスクは?

一般的に、赤字企業は黒字企業よりもリスクが高いことは間違いない。 そして、TORICOは昨年1年間、金利税引前利益(EBIT)が赤字であった。 その間に2億4,900万円の現金を消費し、1億9,600万円の損失を出した。 ネットキャッシュが1億7,800万円しかないことを考えると、すぐに損益分岐点に達しない場合は、さらに資金を調達する必要があるかもしれない。 フリーキャッシュフローがプラスになるまで、我々は通常非常に慎重である。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、我々は TORICOの3つの警告サイン(2つは重要 )を特定した。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TORICO が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.