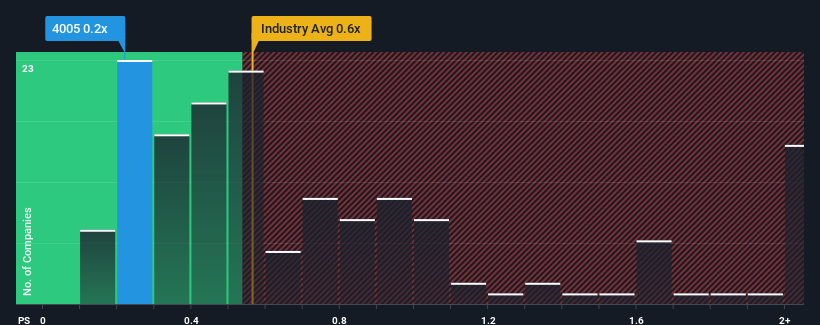

住友 化学の売上高株価収益率(PER)0.2倍は、日本の化学業界の企業にとって「中道」であり、PERの中央値は0.6倍程度である。 とはいえ、投資家が明確な機会やコストのかかるミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

住友化学の最近の業績は?

住友化学の最近の業績は、他社に比べ減収が早く、あまり芳しくない。 おそらく市場は、今後の収益が他の業界並みになることを期待しているのだろう。 もしまだ同社が好きなら、何か決断を下す前に収益軌道が好転することを望むだろう。 あるいは、少なくとも、不人気なうちに株を拾おうという計画なら、業績不振が続かないことを願うだろう。

アナリストが住友化学の将来を業界と比較してどのように評価しているかを知りたいですか?そのような場合は、当社の無料 レポートをご利用ください。収益予測はP/Sレシオと一致するか?

P/Sレシオを正当化するためには、住友化学は業界並みの成長を遂げる必要がある。

振り返ってみると、昨年は同社のトップラインが15%減少するという悔しい結果となった。 3年間の収益成長率は7.0%であり、長期的には好調であった。 紆余曲折はあったが、それでも最近の収益成長は同社にとってほぼ立派なものだったと言える。

同社を担当する9人のアナリストによれば、今後3年間は年率6.0%の増収が見込まれている。 業界では年率6.0%の成長が予測されており、同社もそれに匹敵する収益が見込める。

この点を考慮すると、住友化学のP/Sが同業他社と拮抗しているのも納得がいく。 ほとんどの投資家は、将来の平均的な成長を期待しており、この銘柄に適度な金額を支払うことを望んでいるようだ。

住友化学のP/Sの結論

株価収益率だけで株を売るべきかどうかを判断するのは賢明とは言えないが、会社の将来性を判断する実用的な指針にはなり得る。

住友化学の増収予想を見てみると、両指標とも業界平均に近いため、P/Sはほぼ予想通りである。 現段階では、投資家は収益が改善または悪化する可能性は、P/Sを高い方向または低い方向に押し上げるほど大きくないと感じている。 総合的に考えて、P/Sと収益予想に大きなショックがなければ、株価が近い将来どちらかの方向に強く動くとは考えにくい。

リスクには常に注意する必要がある。例えば、 住友化学には2つの注意すべき兆候が ある。

これらのリスクによって、住友化学へのご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるかお分かりください。

If you're looking to trade Sumitomo Chemical Company, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sumitomo Chemical Company が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.