東京海上ホールディングス (TSE:8766)の株価収益率(PER)15.4倍は、PERの中央値が15倍前後である日本の市場と比べると、かなり「中庸」な水準にあると言っても過言ではない。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

東京海上ホールディングスは、ここ数年、他社を凌駕する収益成長で比較的好調に推移している。 この好業績に陰りが見えると予想する向きが多いため、PERの上昇が抑えられているのかもしれない。 そうでないなら、既存株主は株価の先行きを楽観視する理由がある。

成長指標が示すPERとは?

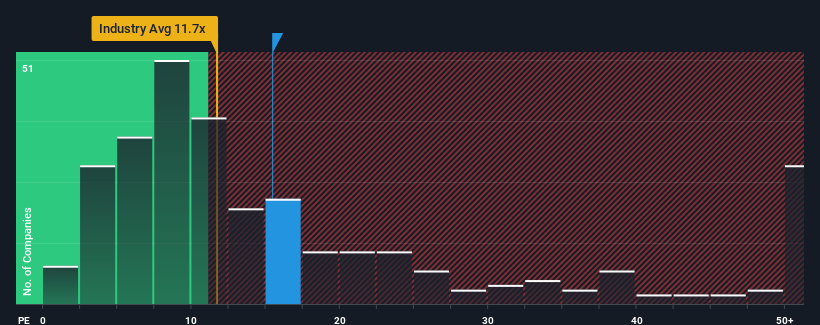

東京海上ホールディングスのようなPERが妥当とみなされるためには、企業が市場にマッチしていなければならないという前提がある。

まず振り返ってみると、東京海上ホールディングスは昨年、一株当たり利益を99%増加させた。 喜ばしいことに、EPSも過去12ヶ月間の成長により、3年前と比較して合計で353%増加している。 従って、最近の利益成長は同社にとって見事なものだと言っていいだろう。

今後の見通しだが、同社を担当する7人のアナリストの予想では、今後3年間は毎年11%の増益が見込まれている。 これは、市場全体の毎年11%の成長予測に近い。

この情報により、東京海上ホールディングスが市場とほぼ同じPERで取引されている理由がわかる。 投資家の多くは、将来の平均的な成長を期待しており、株価にはそれなりの金額しか払いたくないようだ。

東京海上ホールディングスのPERから何を学ぶか?

一般的に、私たちは株価収益率を、市場がその企業の全体的な健全性についてどのように考えているかを判断するために使用することに限定したいと考えている。

東京海上ホールディングスの予想成長率が市場予想通りであったことから、東京海上ホールディングスは中程度のPERを維持している。 現段階では、投資家はPERの高低を正当化できるほど、業績の改善・悪化の可能性は大きくないと見ている。 このような状況では、株価が近い将来どちらかの方向に大きく動くとは考えにくい。

その他多くの重要なリスク要因は、会社の貸借対照表に記載されている。 東京海上ホールディングスの無料バランスシート分析では、6つの簡単なチェックで主なリスクの多くを評価することができる。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要です。この無料 リストで、最近の収益成長が著しい(そしてPERが低い)興味深い企業を覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tokio Marine Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.