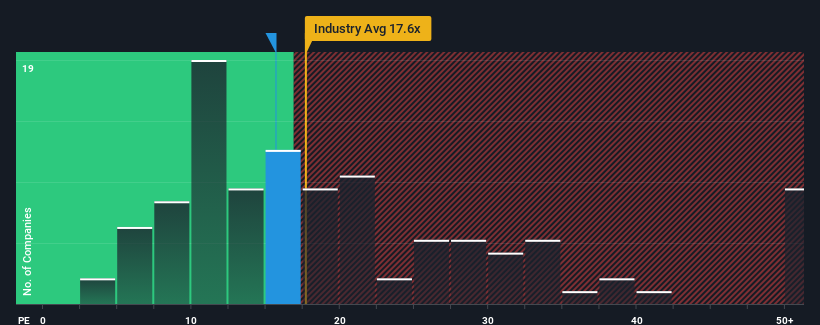

日本の株価収益率(PER)の中央値は15倍近くであるため、STIフーズ・ホールディングス (東証:2932)のPER15.7倍について無関心に感じるのも無理はない。 とはいえ、投資家が明確なチャンスや大きなミスを見過ごす可能性があるため、説明なしに単純にPERを無視するのは賢明ではない。

最近のSTI Foods HoldingsIncは、収益が非常に勢いよく上昇しており、かなり有利である。 PERが中程度なのは、投資家がこの力強い収益成長では、近い将来、より広い市場をアウトパフォームするには不十分かもしれないと考えているからだろう。 もしこの会社が好きなら、そうでないことを望むだろう。

成長指標が示すPERとは?

STI Foods HoldingsIncのようなPERが妥当とみなされるには、企業が市場にマッチしていなければならないという前提がある。

まず振り返ってみると、同社は昨年、1株当たり利益を51%という驚異的な伸びを示した。 直近の業績が好調だったということは、過去3年間でも合計でEPSを62%成長させることができたということだ。 つまり、同社はこの間、素晴らしい業績を上げてきたことが確認できる。

これは他の市場とは対照的で、来年は11%の成長が見込まれ、同社の最近の中期的な年率換算成長率を大幅に下回っている。

これを考えると、STI Foods HoldingsIncのPERが他の大多数の企業と同水準にあるのは不思議だ。 どうやら一部の株主は、最近の業績が限界に達していると考え、販売価格の引き下げを受け入れているようだ。

要点

株価収益率(PER)は、特定の業界内では価値を測る指標としては劣ると言われているが、強力な景況感指標となり得る。

STI Foods HoldingsIncの最近の3年間の成長率は市場予想より高いため、現在予想より低いPERで取引されていることが分かった。 この好業績に見合うPERを妨げているのは、業績に対する未知の脅威かもしれない。 このような中期的な状況が続けば、通常は株価が上昇するはずであるため、業績の不安定さを予想する向きもあるようだ。

会社のバランスシートは、リスク分析のもう一つの重要な分野である。 STI Foods HoldingsIncの無料バランスシート分析では、主なリスクの多くを6つの簡単なチェックで評価することができる。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要です。そこで、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、STI Foods HoldingsInc が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.