今週は株式会社ヤクルト本社(東証:2267)の株主にとって良い週だった。(ヤクルト本社(東証:2267)の株主にとって今週は良い週だった。 ヤクルト本社は1,230億円の売上高を計上し、アナリスト予想とほぼ同じであった。 決算は投資家にとって重要な時期である。企業の業績を把握し、アナリストの来期予想を調べ、企業に対するセンチメントに変化があるかどうかを確認することができるからだ。 読者の皆様には、アナリストの最新(法定)決算後の来期予想をご覧いただくと面白いと思います。

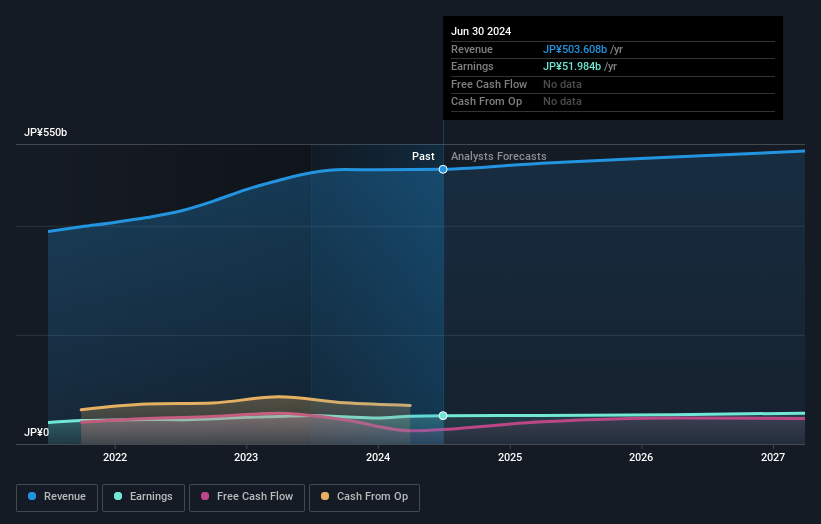

直近の業績を考慮すると、9名のアナリストによるヤクルト本社に対する直近のコンセンサスは、2025年の売上高5,149億円である。このコンセンサスが達成されれば、過去12ヶ月間で2.2%の増収となる。 法定1株当たり利益は173円で、過去12ヶ月とほぼ同水準と予想される。 今回の決算発表前、アナリストは2025年の売上高を5,170億円、1株当たり利益(EPS)を175円と予想していた。 コンセンサス・アナリストの予想に大きな変更がないことから、今回の決算で事業に対する見方が変わるようなことはなかったようだ。

コンセンサス目標株価が3,304円とほぼ横ばいであることも驚きではない。 コンセンサス・ターゲットは事実上アナリストの目標株価の平均だからだ。しかし、コンセンサス・ターゲットは事実上アナリストの目標株価の平均であるため、一つの目標株価に固執するのは賢明ではない。 ヤクルト本社については、最も強気なアナリストが4,700円、最も弱気なアナリストが2,800円と、評価が分かれている。 このことから、まだ予想に多少の幅があることがわかるが、アナリストの評価は成功か失敗かのように完全に二分されているわけではないようだ。

これらの予想についてより詳しく知るための一つの方法は、過去の業績や同業他社の業績と比較することである。 2025年末までの年率3.0%の成長率は、過去5年間の年率5.9%の成長率を大きく下回る。 ちなみに、アナリストがカバレッジしている同業他社は、年率3.7%の増収を予測している。 つまり、収益の伸びは鈍化すると予想されるものの、業界全体の成長率はヤクルト本社よりも高くなると予想される。

結論

最も重要なことは、アナリストがヤクルトの業績が前回の一株当たり利益予想通りであることを再確認しており、センチメントに大きな変化がないことである。 プラス面では、売上高予想に大きな変更はなかった。 コンセンサス目標株価に実質的な変更はなく、これは事業の本質的な価値が最新の予想によって大きな変化を受けなかったことを示唆している。

このことを念頭に置いても、投資家が考慮すべきは、事業の長期的な軌道の方がはるかに重要であると我々は考えている。 ヤクルト本社に関する2027年までの予測は、当社のプラットフォームで無料でご覧いただけます。

また、 ヤクルト本社取締役会およびCEOの報酬と経験、そして会社のインサイダーが株を買っているかどうかについての分析もご覧いただけます。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Yakult HonshaLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.