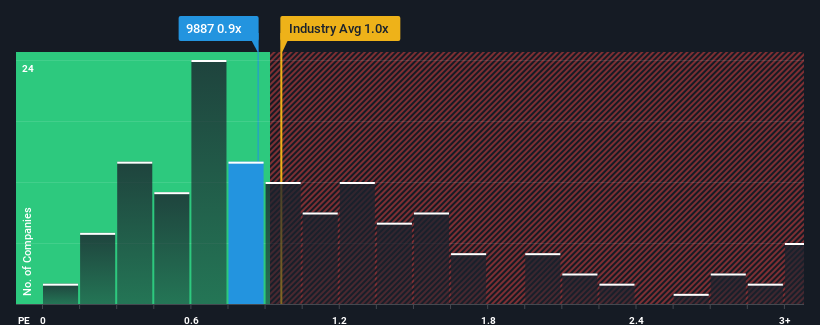

日本のホスピタリティ業界のPER(株価純資産倍率)中央値は1倍近いため、松屋フーズホールディングス (東証1部9887)のPER0.9倍には無関心を感じてもおかしくない。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

松屋フーズホールディングスの最近の業績は?

最近、松屋フーズホールディングスの売上高はしっかりと増加しており、喜ばしいことである。 可能性として考えられるのは、投資家が、この立派な収益成長では近い将来、より広い業界をアウトパフォームするには不十分かもしれないと考えているため、P/Sが緩やかであるということである。 それが実現しないのであれば、既存株主はおそらく株価の将来の方向性についてそれほど悲観的ではないだろう。

同社の収益、売上高、キャッシュフローの全体像を知りたいですか?それなら、松屋フーズホールディングスの無料 レポートが 、同社の過去の業績に光を当てるのに役立つだろう。収益予測はP/Sレシオと一致するか?

松屋フーズホールディングスのP/Sレシオは、緩やかな成長しか期待できない企業としては典型的であり、重要なことは、業界と同程度の業績であることだ。

まず振り返ってみると、同社は昨年22%という驚異的な増収を達成した。 直近の3年間でも、短期的な業績も手伝って、全体として40%という素晴らしい増収を記録している。 つまり、同社がこの間、収益を伸ばすという素晴らしい仕事をしてきたことを確認することから始めることができる。

最近の中期的な収益の軌跡を、より広範な業界の1年間の拡大予測11%と比較してみると、年率換算でほぼ同じであることがわかる。

この情報から、松屋フーズホールディングスが業界とほぼ同じP/Sで取引されている理由がわかる。 投資家の多くは、平均的な成長率が将来も続くと予想しており、この銘柄に適度な金額を支払うことを望んでいるようだ。

最終結論

株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなり得る。

これまで見てきたように、松屋フーズホールディングスの3年間の収益動向は、現在の業界予想と類似していることから、PERに寄与しているようだ。 過去の収益トレンドが現在の業界見通しと同じであれば、同社のP/Sレシオが現在のポイントから大きく乖離することを正当化するのは難しい。 現在の状況を踏まえると、最近の中期的な収益トレンドが続くとすれば、株価が近い将来、いずれかの方向に大きく動く可能性は低いと思われる。

さらに、 松屋フーズホールディングスについて我々が発見した1つの警告サインについても知っておく必要がある。

利益を上げている強力な企業があなたの心をくすぐるなら、低PERで取引されている(しかし利益を伸ばせることが証明されている)興味深い企業の 無料 リストをチェックすることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Matsuya Foods Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.