シルバーライフ(TSE:9262)の株主は、株価が27%の上昇を記録し、以前の低迷から回復した素晴らしい月を過ごしたことに興奮するだろう。 残念なことに、先月1ヶ月の株価上昇は、昨年1年間の株価下落を取り戻すには程遠く、株価はまだ24%下落している。

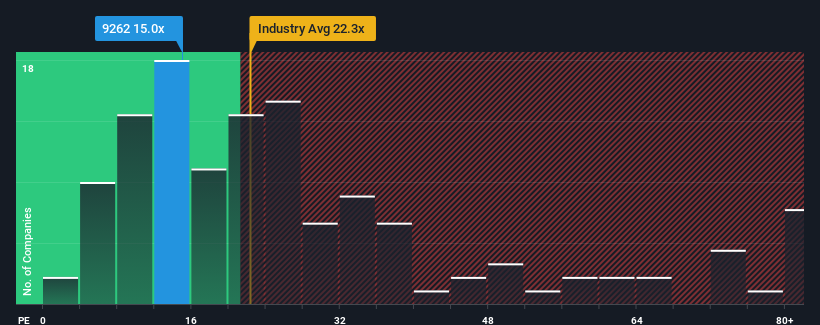

株価は急騰しているが、シルバーライフの株価収益率(PER)15倍は、PER14倍台の日本市場に比べれば「中途半端」である。 これは眉唾ではないかもしれないが、もしPERが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

シルバーライフは最近、他の企業よりも業績を伸ばしており、確かに良い仕事をしている。 可能性として考えられるのは、投資家がこの好調な業績がそろそろ尻すぼみになるかもしれないと考えているため、PERが控えめになっているということだ。 この会社が好きなら、そうでないことを望むだろう。

成長はPERに見合うか?

シルバーライフのPERは、中程度の成長しか期待できない企業にとっては典型的なものであり、重要なことは、市場と同程度の業績を上げることである。

昨年度の収益成長率を検証すると、同社は46%という驚異的な伸びを記録した。 しかし、直近の3年間はEPSが全体で11%減少しており、これでは十分とは言えない。 従って、株主は中期的な利益成長率に暗澹たる気持ちになったことだろう。

現在、同社を担当している2人のアナリストによると、来年度のEPSは28%上昇すると予想されている。 これは、市場全体の成長率11%を大幅に上回る見通しだ。

この情報により、シルバーライフが市場とほぼ同じPERで取引されていることは興味深い。 投資家の多くは、同社が将来の成長予想を達成できると確信していないのかもしれない。

シルバーライフのPERの結論

シルバーライフの株価は最近勢いがあり、そのためPERは市場と同水準になっている。 株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

シルバーライフのアナリスト予想を検証したところ、その優れた業績見通しが予想ほどPERに寄与していないことが判明した。 業績見通しとPERが一致しないのは、業績に対する未知の脅威がある可能性がある。 少なくとも株価下落のリスクは抑えられているように見えるが、投資家は将来の業績が多少変動する可能性があると考えているようだ。

意見をまとめる前に、シルバーライフの注意すべき兆候を1つ発見した。

これらのリスクがSilver Lifeに対するあなたの意見を再考させるのであれば、私たちの対話型優良株リストを探索して、他にどんな銘柄があるのか見当をつけよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Silver Life が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.