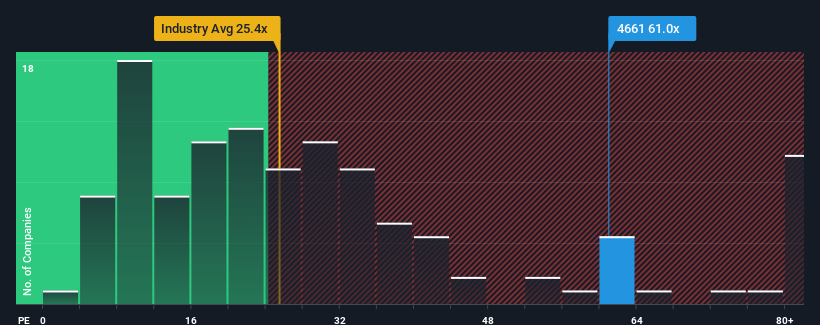

オリエンタルランド(東証:4661)の株価収益率(PER)は61倍で、PER14倍以下の企業が約半数、PER9倍以下の企業もざらにある日本の市場と比べると、今は売り優勢に見えるかもしれない。 しかし、PERを額面通りに受け取るのは得策ではない。

オリエンタルランドは最近、他の企業よりも業績を伸ばしており、確かに良い仕事をしている。 PERが高いのは、投資家がこの好業績が続くと考えているからだろう。 もしそうでないなら、既存株主は株価の存続可能性について少し神経質になっているかもしれない。

オリエンタルランドの成長は十分か?

PERを正当化するためには、オリエンタルランドは市場を大きく上回る優れた成長を遂げる必要がある。

振り返ってみると、オリエンタルランドは昨年、49%という異例の増益を達成した。 しかし、長期的な業績はそれほど好調ではなく、3年間のEPS成長率は相対的に存在しない。 つまり、3年間の収益成長という点では、同社は複雑な結果であったと思われる。

展望に目を向けると、今後3年間は毎年11%の成長が見込まれる。 市場は年率9.7%の成長を予測しており、同社はそれに匹敵する業績を上げると位置づけられている。

このような情報から、オリエンタルランドが市場と比べて高いPERで取引されていることは興味深い。 大半の投資家は、かなり平均的な成長期待を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っているようだ。 しかし、このレベルの利益成長はいずれ株価を押し下げる可能性が高いため、さらなる利益を得るのは難しいだろう。

オリエンタルランドのPERの結論

一般的に、投資判断の際に株価収益率を読み過ぎないよう注意したい。

オリエンタルランドは現在、予想成長率が市場全体と同程度であるため、予想より高いPERで取引されている。 市場並みの成長率で平均的な業績見通しが示された場合、株価が下落し、高いPERが引き下げられるリスクがあると考えられる。 このような状況が改善されない限り、この株価を妥当と考えるのは難しい。

オリエンタルランドの貸借対照表には、他にも多くの重要なリスク要因がある。 オリエンタルランドの無料バランスシート分析では 、6つの簡単なチェックで、問題となりうるリスクを発見することができる。

これらのリスクによってオリエンタルランドに対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどのような銘柄があるのか見当をつけてください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Oriental Land が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.