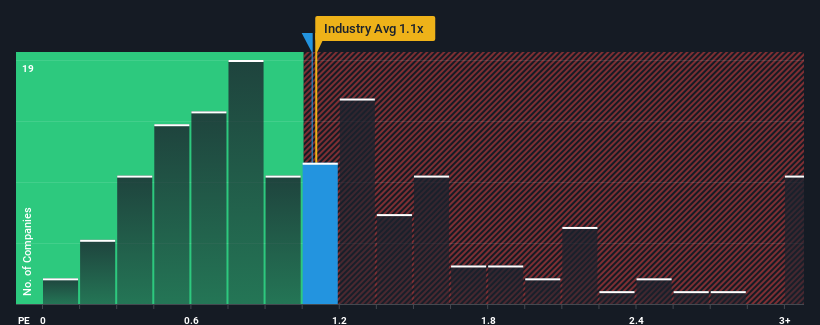

日本のホスピタリティ業界のP/S(株価純資産倍率)中央値が同程度である中、フード&ライフ・カンパ ニーズ・リミテッド(東証:3563)のP/S(株価純資産倍率)1.1倍が注目に値すると考える人は多くないだろう。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

フード&ライフ・カンパニーの業績推移

フード&ライフ・カンパニーは、このところ収益成長率が他社に劣り、相対的に低迷している。 収益が伸び悩んでいるため、P/Sレシオが下がらないのは、ポジティブな業績強化に期待する向きが多いからかもしれない。 そうでなければ、このような成長プロフィールを持つ企業に対して相対的に高い価格を支払うことになる。

アナリストの今後の予測をご覧になりたい方は、食品・生活関連企業の無料 レポートをご覧ください。収益予測はP/Sレシオと合っているか?

Food & Life CompaniesのようなP/Sを安心して見ることができるのは、会社の成長が業界と密接に連動している場合だけだ。

振り返ってみると、昨年は同社の収益が15%増加した。 これは、過去3年間で合計53%の増収となった、その前の優れた期間に裏打ちされたものである。 つまり、その間に同社が収益を伸ばすという素晴らしい仕事をしたことを確認することから始めることができる。

将来に目を移すと、同社を担当する7人のアナリストの予測では、今後3年間で年率13%の増収が見込まれている。 これは、より広範な業界の年間8.7%成長予測を大幅に上回る。

これを考慮すると、フード&ライフ・カンパニーのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 どうやら一部の株主は予測に懐疑的で、販売価格の引き下げを容認しているようだ。

要点

一般的に、私たちは売上高株価比率の使用を、市場が企業の全体的な健全性についてどう考えているかを確認するために限定することを好む。

業界を上回る魅力的な収益成長率にもかかわらず、フード&ライフ・カンパニーのP/Sは我々が期待するほどではない。 市場が織り込んでいるリスクがあり、それがP/Sレシオとポジティブな見通しの一致を妨げている可能性がある。 しかし、アナリストの予測に同意するのであれば、魅力的な価格でこの銘柄を手に入れることができるかもしれない。

意見がまとまる前に、食品・生活関連企業の注意すべき2つの兆候を発見した。

もちろん、収益が大きく伸びた歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料コレクションをご覧になることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Food & Life Companies が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.