デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様に、スカイラーク・ホールディングス株式会社(東証:3197)も、負債を負っている。(TSE:3197) は負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(しかし、依然として高価な)状況は、会社が単に負債をコントロールするために安い株価で株主を希釈化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

スカイラーク・ホールディングスの負債額は?

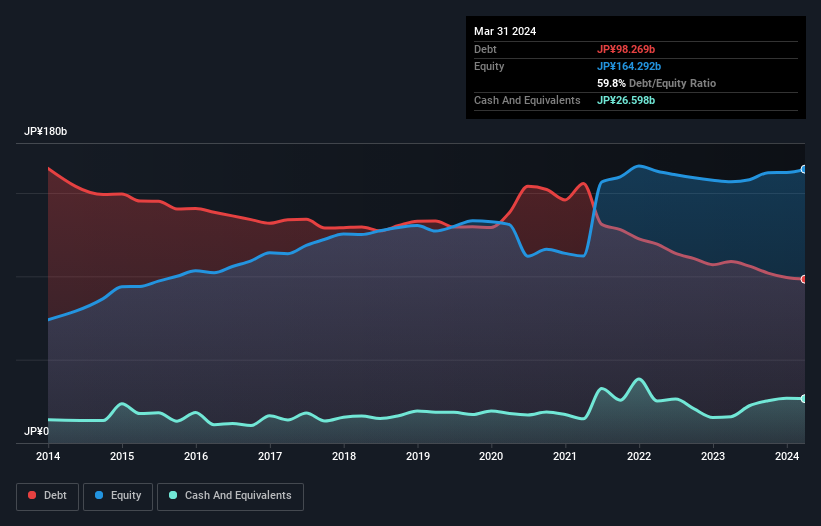

下の画像をクリックすると詳細が表示されるが、2024年3月末の有利子負債は983億円で、1年前の1,088億円から減少している。 ただし、266億円の現預金があり、ネット有利子負債は約717億円となっている。

スカイラーク・ホールディングスの負債の状況

貸借対照表を拡大すると、1年以内に返済期限が到来する負債が1,058億円、それ以 降に返済期限が到来する負債が1,534億円ある。 一方、現金は266億円、1年以内に回収予定の債権は172億円である。 つまり、現預金と1年以内の売掛金を合わせると2,154億円の負債があることになる。

スカイラーク・ホールディングスの企業価値は5,046億円であるため、この赤字はそれほど悪くはない。 しかし、債務返済能力を注意深く見る価値はある。

私たちは、利益に対する負債水準について知るために、主に2つの比率を用いている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このように、負債の絶対額と支払金利の両方を考慮する。

スカイラーク・ホールディングスの純負債はEBITDAのわずか0.99倍であり、無謀な借り手ではないことがわかる。 そしてこの見解は、昨年1年間のEBITDAが支払利息の9.7倍という、強固なインタレスト・カバレッジによって裏付けられている。 スカイラーク・ホールディングスは昨年、EBITレベルでは損失を出したが、過去1年間に240億円のEBITを生み出したことも良かった。 バランスシート(貸借対照表)から負債について学ぶことが多いのは間違いない。 しかし、スカイラーク・ホールディングスが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、金利・税引前利益(EBIT)のうち、フリー・キャッシュ・フローがどれだけ裏付けされているかをチェックする価値がある。 昨年、スカイラーク・ホールディングスは、EBITよりもフリー・キャッシュ・フローの方が多かった。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

当社の見解

嬉しいことに、スカイラーク・ホールディングスのEBITからフリー・キャッシュフローへの見事な変換は、同社が負債に対して優位に立っていることを示唆している。 また、金利のカバー率も非常に高いので、これは良いニュースの始まりに過ぎない。 これらのことを考慮すると、スカイラーク・ホールディングスは現在の負債水準を快適に処理できるようだ。 プラス面では、このレバレッジは株主還元を高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 バランスシートは、負債を分析する際に注目すべき分野であることは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 スカイラーク・ホールディングスは 、 当社の投資分析で2つの警告サインを示して いることに注意してください。

結局のところ、純債務から解放された企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

If you're looking to trade Skylark Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Skylark Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.