チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクがどの程度かを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、株式会社ジーファクトリー(東証:3474)である。(TSE:3474) は負債を抱えている。 重要なのは、株式会社ジーファクトリー(東証:3474)が負債を抱えていることだ。

負債がもたらすリスクとは?

負債は、事業が新たな資本またはフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より頻繁に起こる(しかし依然としてコストのかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 しかし、希薄化の代わりに負債を活用することで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

G-FactoryLtdの負債額は?

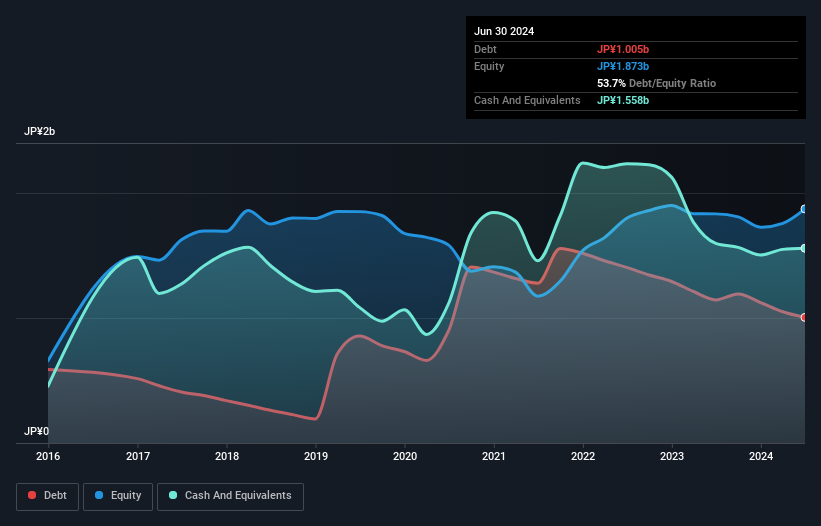

2024年6月時点の有利子負債は10.1億円で、前年の11.5億円から減少している。 ただし、現金は15.6億円あり、差し引き5.53億円のネットキャッシュとなる。

G-FactoryLtdの負債を見る

直近の貸借対照表によると、12ヵ月以内に返済期限が到来する負債が9,900万円、12ヵ月以 上を返済期限とする負債が18億7,000万円となっている。 一方、現金は15.6億円、1年内回収予定の債権は1.91億円。 負債は現金と短期債権の合計より11億1,000万円多い。

G-FactoryLtdの時価総額は50億3000万円である。 しかし、有利子負債が過大なリスクをもたらしているとの指摘には注意したい。 G-FactoryLtdは、注目に値する負債を抱える一方で、負債よりも現金の方が多く、負債を安全に管理できると確信している。

重要なのは、G-FactoryLtdのEBITが過去12ヶ月で76%減少したことだ。 このまま減少が続けば、債務返済は菜食主義者の大会でフォアグラを売るよりも難しくなるだろう。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、負債を完全に切り離して見ることはできない。G-FactoryLtdは負債を返済するために利益を必要とするからだ。 G-FactoryLtdの収益についてもっと知りたければ、長期収益推移のグラフをチェックする価値があるかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 G-FactoryLtdの貸借対照表にはネット・キャッシュがあるが、その現金残高の構築(または減少)の速さを理解するために、金利税引前利益(EBIT)をフリー・キャッシュ・フローに変換する能力を見てみる価値がある。 過去3年間で、G-FactoryLtdのフリー・キャッシュ・フローはEBITの44%で、予想より少なかった。 負債の返済となると、これはあまり良くない。

まとめ

G-FactoryLtdのバランスシートは、負債総額が多いため、特に強いとは言えないが、ネットキャッシュが5億5,300万円あることは明らかにプラスである。 つまり、G-FactoryLtdのバランスシートは決して良いとは言えないが、決して悪くはないということだ。 有利子負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 我々は G-FactoryLtdの 1つの警告サインを特定 し、それらを理解することはあなたの投資プロセスの一部であるべきだ。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、G-FactoryLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.