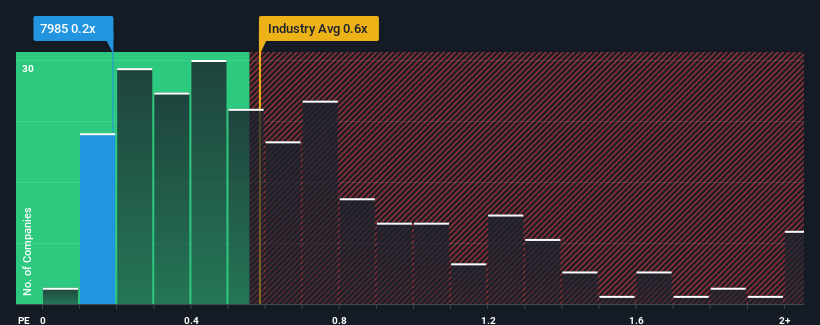

NEPON株式会社 (東証:7985)のPER(株価純資産倍率)0.2倍は、日本の機械業界の企業(PERの中央値は約0.6倍)にとって、かなり「中道」であると言っても過言ではない。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

ネポンの業績推移

一例として、NEPON の収益は昨年悪化しており、これはまったく理想的とは言えない。 おそらく投資家は、最近の収益実績は業界と同レベルを維持するのに十分であり、それによってP/Sが低下していないと考えているのだろう。 そうでないなら、既存株主は株価の存続可能性について少し神経質になっているかもしれない。

アナリストの予測はないが、NEPONの収益、収入、キャッシュフローに関する無料 レポートをチェックすれば、最近のトレンドが同社を将来に向けてどのように設定しているかを知ることができる。収益成長指標はP/Sについて何を語っているか?

P/Sレシオを正当化するためには、NEPONは業界と同様の成長を遂げる必要があります。

まず振り返ってみると、昨年の同社の収益成長は、2.7%の期待外れの落ち込みを記録したため、興奮するようなものではなかった。 3年間の収益成長率は合計で7.1%であり、長期的には好調であった。 従って、この好調を維持したいところだが、株主は中期的な収益成長率におおよそ満足していることだろう。

最近の中期的な収益動向を業界の1年成長率予想5.5%と比較すると、明らかに魅力に欠けることがわかる。

この点を考慮すると、NEPONのP/Sが同業他社と同程度であることは興味深い。 ほとんどの投資家は、最近の成長率がかなり限定的であることを無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと思っているようだ。 P/Sが最近の成長率に見合った水準まで下落すれば、投資家は将来的に失望を味わうことになるかもしれない。

最終結論

特定の業界では、株価売上高倍率は価値の尺度としては劣るという議論もあるが、強力な景況感指標にはなり得る。

NEPONを調査した結果、3年間の収益トレンドが悪く、現在の業界見通しよりも悪いことから、当社の予想通りP/Sが低くなっていないことが判明した。 業界よりも成長が鈍化し、収益が低迷している場合、株価が下落し、P/Sが予想通りに戻るリスクがあると思われる。 最近の中期的な収益トレンドが続けば、株価下落の確率はかなり高くなり、株主をリスクにさらすことになる。

投資リスクは常につきまとうものである。NEPONの4つの警告サイン(少なくとも1つは気になる)を特定したので、これらを理解することは投資プロセスの一部であるべきだ。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要です。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、NEPON が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.