ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、企業のリスクを評価する際に、負債(通常倒産に関与する)が非常に重要な要素であることを、賢明な投資家たちは知っているようだ。 重要なのは、IHI株式会社(東証:7013)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 資本主義の一部とは、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 企業の負債レベルを検討する際の最初のステップは、現金と負債を合わせて検討することである。

IHIの純負債とは?

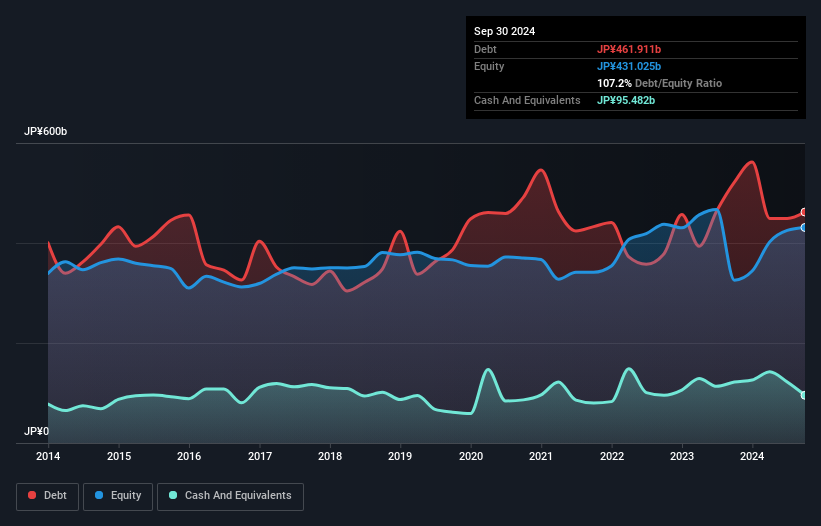

IHIの純有利子負債は4,619億円で、1年前の5,217億円から減少している。 ただし、現金は955億円あるため、純有利子負債は3,664億円となる。

IHIの負債について

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が10億7,000万 円、それ以降に返済期限が到来する負債が6,130億円ある。 一方、現金は955億円、1年内回収予定の債権は5847億円。 負債は現金と短期債権の合計より9,987億円多い。

時価総額1.40兆円に対し、レバレッジの山である。 このことは、同社がバランスシートの補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

企業の収益に対する有利子負債を評価するために、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割った数値と、EBIT(利払い前・税引き前利益)を支払利息で割った数値(インタレストカバー)を算出する。 このように、負債の絶対額と支払金利の両方を考慮する。

IHIの純有利子負債はEBITDAの1.8倍と非常に合理的な水準にあるが、昨年のEBITは支払利息をわずか6.3倍でカバーしている。 この数字に憂慮する必要はないが、IHIの負債コストが実質的な影響を及ぼしていることは注目に値する。 また、昨年はEBITラインで赤字だったにもかかわらず、IHIが過去12ヶ月で1,630億円のEBITを達成し、状況を好転させたことは喜ばしい。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、IHIが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 将来に焦点を当てるなら、アナリストの利益予測を示したこの無料レポートをチェックできる。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そのため、金利・税引前利益(EBIT)のうち、フリー・キャッシュ・フローがどれだけ裏付けされているかをチェックする価値がある。 昨年度のIHIのフリー・キャッシュ・フローはEBITの49%で、予想より少なかった。 この現金収支の低さが、負債を処理することを難しくしている。

当社の見解

IHIは負債総額の処理に苦慮しているため、バランスシートの強さについては二の足を踏んでいた。 例えば、金利カバー率は比較的高い。 以上のような角度から見ると、IHIは負債を抱えた結果、ややリスクの高い投資先であるように思われる。 レバレッジは株主資本に対するリターンを高める可能性があるため、必ずしも悪いことではないが、注意すべき点である。 負債水準を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし、結局のところ、どの企業もバランスシートの外に存在するリスクを含みうる。 こうしたリスクを見つけるのは難しい。どの会社にもあるものだが、 IHIの2つの警告サイン (うち1つはちょっと不愉快!)を見つけたので、ぜひ知っておいてほしい。

結局のところ、負債を必要としない企業に注目する方が簡単な場合もある。純有利子負債ゼロの成長株リストに、読者は今すぐ100%無料でアクセスできる。

If you're looking to trade IHI, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、IHI が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.