ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、ある銘柄のリスクがどの程度かを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 ダイキン工業株式会社(東証:6367)に注目したい。(ダイキン工業株式会社(東証:6367)の貸借対照表には負債がある。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できない場合のみである。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このようなケースはそれほど多くはないが、負債を抱えた企業が、貸し手から苦しい価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

ダイキン工業の純負債は?

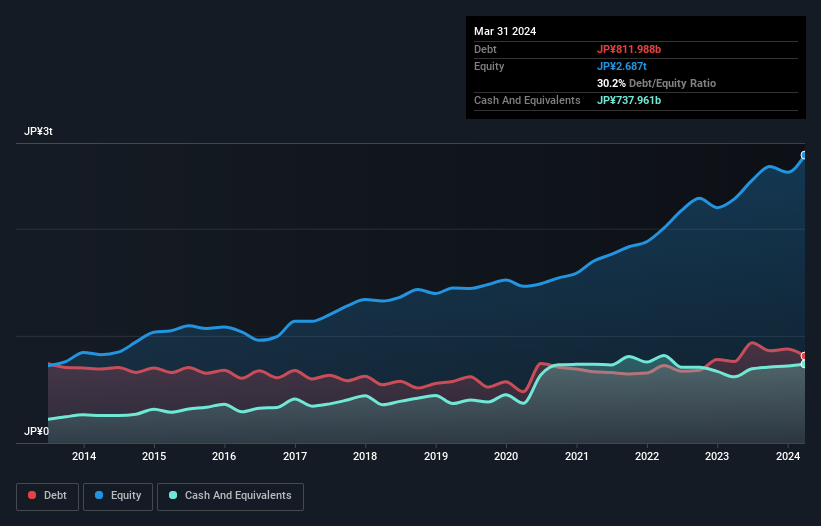

2024年3月末の借入金は8,120億円で、1年前の7,606億円から増加している。詳細は画像をクリックしてください。 ただし、手元資金が7,380億円あるため、純有利子負債は約740億円と少ない。

ダイキン工業の負債の状況

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が15.7億円、それ以 降に返済期限が到来する負債が6,259億円ある。 一方、現金は7,380億円、12ヶ月以内に返済期限の到来する債権は7,928億円である。 つまり、現預金と短期債権を合計すると6,622億円の負債があることになる。

上場しているダイキン工業の株式価値は6.72億円と非常に大きいので、これだけの負債が大きな脅威になるとは考えにくい。 しかし、十分な負債があることは確かなので、株主には今後もバランスシートを注視することをお勧めしたい。 しかし、いずれにせよ、ダイキン工業には実質的な純有利子負債がない!

ダイキン工業の有利子負債は、純有利子負債÷利払い前利益(EBITDA)、利払い前利益÷支払利息(インタレストカバー)で計算される。 この手法の利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れていることである。

ダイキン工業のEBITDA純有利子負債比率は0.12と低い。 また、EBITは16.5倍であり、支払利息を容易にカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 良いニュースは、ダイキン工業が12ヶ月間でEBITを4.0%増加させたことである。 負債について貸借対照表から最も多くを学ぶことは間違いない。 しかし、ダイキン工業が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金だけである。 したがって、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間を見ると、ダイキン工業のフリー・キャッシュ・フローはEBITの25%であり、予想より低い。 このキャッシュフローの低さは、負債の処理を難しくしている。

当社の見解

ダイキン工業がEBITで支払利息をカバーする能力を実証したことは良いニュースだ。 しかし、EBITをフリー・キャッシュ・フローに換算すると、この印象は少し損なわれる。 これらのことを考慮すると、ダイキン工業は現在の負債水準でも十分に対応できると思われる。 もちろん、レバレッジは株主資本利益率(ROE)を向上させる一方で、より大きなリスクをもたらすため、この点には注視する価値がある。 他の多くの指標よりも、一株当たり利益がどの程度のスピードで成長しているかを追跡することが重要だと考える。ダイキン工業の一株当たり利益の推移を、インタラクティブなグラフで無料でご覧いただけます。

結局のところ、純有利子負債から解放された企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Daikin IndustriesLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.