デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 だから、ある銘柄のリスクの高さを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、丸山製作所(東証:6316)が負債を抱えていることだ。 重要なのは、丸山製作所(東証:6316)が負債を抱えていることだ。

負債はいつ危険なのか?

有利子負債やその他の負債が企業にとって危険となるのは、フリーキャッシュフローや魅力的な価格での資本調達によって、その負債を容易に履行できなくなったときである。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資本を必要とする企業にとって、負債は極めて優れた手段となり得る。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

丸山製作所の負債額は?

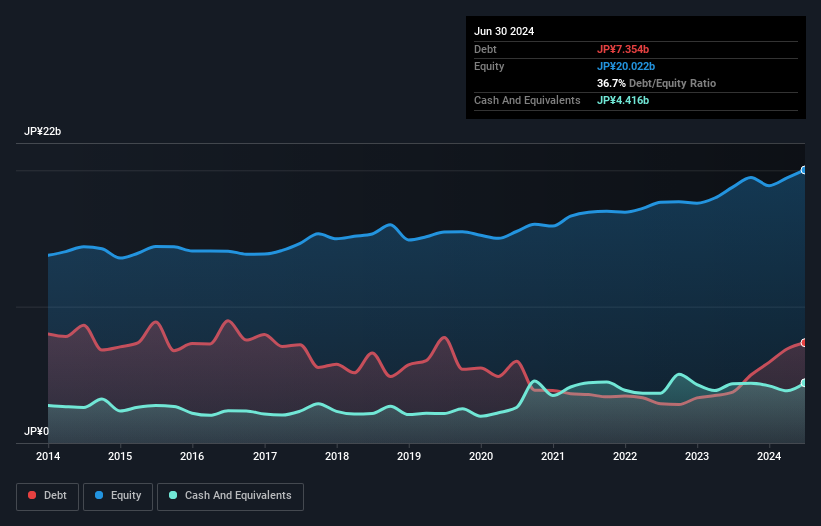

下の図をクリックすると過去の数字が表示されるが、2024年6月現在、丸山製作所の有利子負債は73.5億円で、1年前より37.3億円増えている。 ただし、手元資金が44.2億円あるため、純有利子負債は29.4億円程度と少ない。

丸山製作所のバランスシートの強さは?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が171億円、それ以 降に返済期限が到来する負債が27.2億円ある。 一方、現金は44億2,000万円、1年以内に期限が到来する債権は80億9,000万円。 一方、現金は44.2億円、1年以内に期限の到来する債権は80.9億円分。

これは時価総額90億1,000万円に対してレバレッジの山である。 貸し手からバランスシートの補強を求められた場合、株主は深刻な希薄化に直面する可能性が高い。

当社では、利益に対する負債水準を知るために、主に2つの比率を用いている。ひとつは純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割ったもので、もうひとつはEBIT(金利・税金・減価償却費控除前利益)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮することである。

丸山製作所の純負債はEBITDAのわずか1.1倍で、汗をかくことなくレバレッジを拡大できることを示唆している。 そして驚くべきことに、純負債があるにもかかわらず、過去12ヶ月間、実際に支払わなければならなかった利息よりも多くの利息を受け取っている。 つまり、腕利きの鉄板焼きシェフが調理をするように、同社は負債を処理できるのだ。 もう一つの良い兆候は、丸山製作所が12ヶ月間でEBITを20%増加させることができたことで、負債の返済が容易になったことである。 負債水準を分析する場合、バランスシートは当然の手始めである。 しかし、丸山製作所は負債を返済するために利益を必要とするため、負債を単独で見ることはできない。 したがって、負債を考慮する際には、間違いなく収益動向を見る価値がある。インタラクティブなスナップショットはこちら。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで論理的なステップとして、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることになる。 過去3年間、丸山製作所は大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

丸山製作所のEBITをフリー・キャッシュ・フローに変換する能力も、負債総額の水準も、さらなる負債を引き受ける能力を確信させるものではない。 しかし、利子カバー率は全く異なることを物語っており、ある程度の回復力を示唆している。 前述のデータを総合的に勘案すると、丸山製作所の負債は少々リスキーである。 レバレッジは株主資本利益率を高める可能性があるため、必ずしも悪いことではないが、注意すべき点である。 負債を分析する際、バランスシートは明らかに注目すべき分野である。 しかし、すべての投資リスクがバランスシートにあるわけではありません。 例えば、丸山製作所に投資する前に注意すべき2つの兆候を発見した。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Maruyama Mfg が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.