フジ・コーポレーション(東証1部6134)は先週、半期決算を発表した。 売上高は予想を上回る3,200億円、法定1株当たり利益(EPS)は111円と、アナリスト予想通りの結果となった。 アナリストは決算発表のたびに予想を更新するのが通例であり、その予想から同社に対する見方が変わったのか、あるいは新たに注意すべき点があるのかを判断することができる。 そこで、最新の決算後の予想を集め、予想が示唆する来期の見通しを確認した。

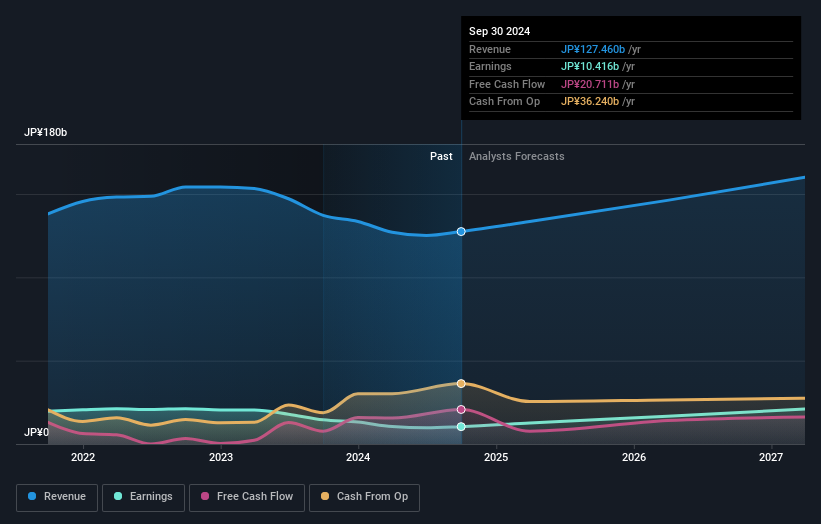

今回の決算を受けて、富士フイルムのアナリスト6名は2025年の売上高を1,335億円と予想している。これは過去12ヶ月と比較して4.7%の収益改善となる。 一株当たり利益は22%増の139円が予想されている。 今回の決算発表前、アナリストは2025年の売上高を1,329億円、1株当たり利益(EPS)を1,37円と予想していた。 コンセンサス・アナリストの予想に大きな変更がないことから、今回の決算で事業に対する見方が変わるようなことはなかったようだ。

売上高、利益予想、目標株価2,745円にも変更はなく、同社は今回の決算で期待に応えたことを示唆している。 しかし、このデータから得られる結論はそれだけではない。アナリストの目標株価を評価する際、予想値の開きを考慮したがる投資家もいるからだ。 最も楽観的なアナリストの目標株価は3,000円だが、最も悲観的なアナリストは2,270円である。 このような狭いレンジのバリュエーションでは、アナリストは事業価値について同様の見解を共有しているようだ。

より大きな視点から、これらの予測を理解する方法の一つは、過去の実績や業界の成長予測との比較を見ることである。 例えば、富士フイルムの成長率は大幅に加速すると予想され、2025年末までの売上高は年率換算で9.6%の成長が見込まれている。これは、過去5年間の年率1.0%という過去の落ち込みを大きく上回っている。 業界全体の売上高が年率4.7%成長するとのアナリスト予想と比較してみよう。 富士フイルムの収益は改善すると予想されているだけでなく、アナリストは富士フイルムがより広い業界よりも速く成長すると予想しているようだ。

結論

最も重要なことは、アナリストは富士フイルムの業績が前回の一株当たり利益予想に沿ったものであることを再確認しており、センチメントに大きな変化はないということである。 幸いなことに、アナリストは売上高も再確認しており、予想通りに推移していることを示唆している。さらに、我々のデータによると、収益はより広い業界よりも速く成長すると予想されている。 コンセンサス目標株価に実質的な変更はなく、この事業の本質的価値が最新の予想で大きな変化を遂げていないことを示唆している。

このような考えに基づき、我々は、事業の長期的展望は、来年の収益よりもはるかに重要であると考える。 私たちは、複数の富士フイルムアナリストによる2027年までの見通しを発表している。

また、富士フイルムにとって考慮すべき1つの警告サインを見つけたことも注目に値する。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fuji が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.