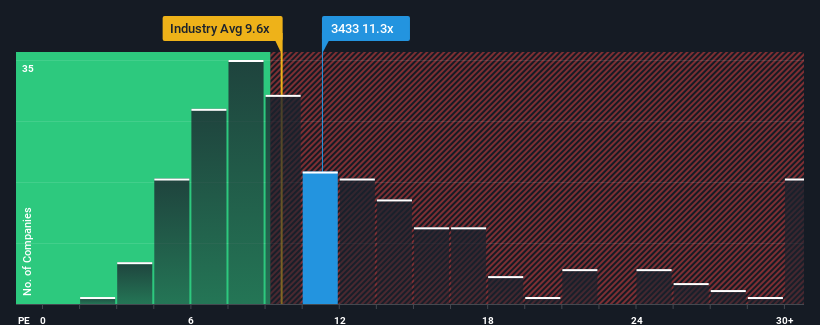

日本の株価収益率(PER)の中央値が約 11 倍である中、トーカロ(東証 3433)の株価収益率(PER)11.3 倍を特筆に値すると考える人は多くないだろう。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにPERを単純に無視するのは賢明ではない。

この技術はコンピューターに取って代わるかもしれない:量子コンピューティングの実現に取り組んでいる20銘柄を発見しよう。

最近、TOCALOLtdの収益は他の企業よりも早く上昇しており、有利な状況となっている。 好調な業績が衰えると予想する向きが多いため、PERの上昇が抑えられているのかもしれない。 そうでないなら、既存株主は株価の先行きを楽観視する理由がある。

TOCALOLtdの成長トレンドは?

TOCALOLtdのPERは、緩やかな成長しか期待できない企業の典型的なものであり、重要なことは、市場と同程度の業績を上げることである。

振り返ってみると、昨年は33%という異例の増益を達成した。 直近の3年間でもEPSは27%上昇したが、これは短期的な業績に大きく助けられている。 したがって、最近の利益成長は同社にとって立派なものであったと言える。

現在、同社を担当している2人のアナリストによれば、EPSは今後1年間で2.5%上昇すると予想されている。 市場が10%の成長を予測する中、同社は弱めの業績となる。

これを考慮すると、TOCALOLtdのPERが他の大多数の企業と同じ水準にあるのは不思議だ。 どうやら同社の投資家の多くは、アナリストが示すよりも弱気ではなく、今すぐには株を手放したくないようだ。 これらの株主は、PERが成長見通しに沿った水準まで低下した場合、将来的に失望を味わう可能性がある。

重要なポイント

株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなり得る。

TOCALOLtdのアナリスト予想を検証したところ、業績見通しが劣っていても、PERに予想ほどの影響を与えていないことが分かった。 予想される将来の収益が、よりポジティブなセンチメントを長く支える可能性が低いため、現時点ではPERに違和感がある。 これは、株主の投資をリスクにさらし、潜在的な投資家は不必要なプレミアムを支払う危険にさらされている。

例えば、 TOCALOLtdには1つの警告サインがある 。

TOCALOLtdの事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TOCALOLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.