株式会社エクセディ(東証:7278)の株主は、先月29%の株価上昇で忍耐が報われた。 さらに振り返ってみると、この1年で株価が59%も上昇しているのは心強い。

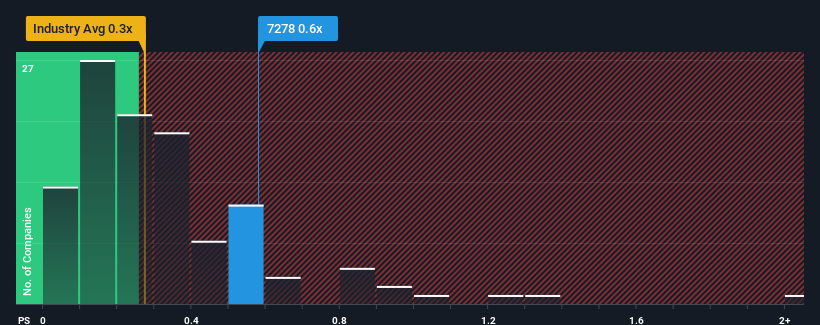

株価の堅調な上昇にもかかわらず、エクセディのPER(株価収益率)0.6倍という水準に無関心を感じるのも無理はない。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

エクセディの業績推移

最近のエクセディの収益成長率は、他の多くの企業とほぼ同じである。 平凡な収益実績が続くと多くの人が予想しているようで、それがP/Sレシオを抑制している。 エクセディが好きなら、少なくともこれが維持されることを望むだろう。

同社のアナリスト予想に関する全容が知りたいですか?それなら、エクセディの無料 レポートが 、今後の見通しを明らかにするのに役立つだろう。EXEDYの収益成長は予測されていますか?

P/Sレシオを正当化するためには、エクセディは業界並みの成長を遂げる必要がある。

まず振り返ってみると、エクセディは昨年5.4%の収益成長を達成した。 直近の業績が堅調であったということは、過去3年間で合計23%の収益成長も達成できたことを意味する。 したがって、最近の収益成長は同社にとって立派なものであったと言える。

今後の見通しだが、同社を担当するアナリスト2名の予想によると、今後1年間の売上成長率は0.5%減とマイナス圏に入る。 一方、業界全体では2.6%の拡大が予想されており、これは悪いイメージだ。

このような情報により、エクセディが業界と比較してかなり同程度のP/Sで取引されていることが気になる。 投資家の多くは、エクセディの事業見通しの好転を期待しているようだが、アナリスト集団はそう確信していないようだ。 こうした収益の減少がいずれ株価の重荷になる可能性が高いため、この株価が持続可能だと考えるのは大胆な人だけだろう。

エクセディのP/Sに関する結論

エクセディは、堅調な株価上昇によってP/Sを同業他社と同水準に戻し、再び好感されているようだ。一般的に、われわれは、市場が企業の全体的な健全性についてどう考えているかを確認するために、株価売上高比率の使用を制限することを好む。

エクセディは現在、減収が予想される企業としては予想以上に高いP/Sで取引されているようだ。 この点を考慮すると、減収が長期にわたってポジティブなセンチメントを支えるとは考えにくいため、現在のP/Sが正当化されるとは思えない。 収益見通しを考慮すれば、P/Sは潜在的投資家が株価にプレミアムを支払っている可能性を示しているように思われる。

意見をまとめる前に、エクセディに注意すべき1つの警告サインを発見した。

利益を上げている強力な企業があなたの心をくすぐるのであれば、低PERで取引されている(しかし、利益を伸ばせることが証明されている)興味深い企業の 無料リストをチェックすることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、EXEDY が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.