日本では株価収益率(PER)の中央値が14倍近いため、スズキ株式会社 (東証:7269)のPER13.2倍には無関心を感じてもおかしくない。 これは眉唾ではないかもしれないが、もしPERが正当なものでなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

スズキはここ数年、他社を凌駕する収益成長で比較的好調に推移している。 可能性として考えられるのは、投資家がこの好調な業績がそろそろ尻すぼみになるかもしれないと考えているため、PERが控えめになっているということだ。 もしスズキが好きなら、そうでないことを願い、まだ好材料が出尽くしてないうちに株を拾っておきたいところだ。

成長はPERに見合うか?

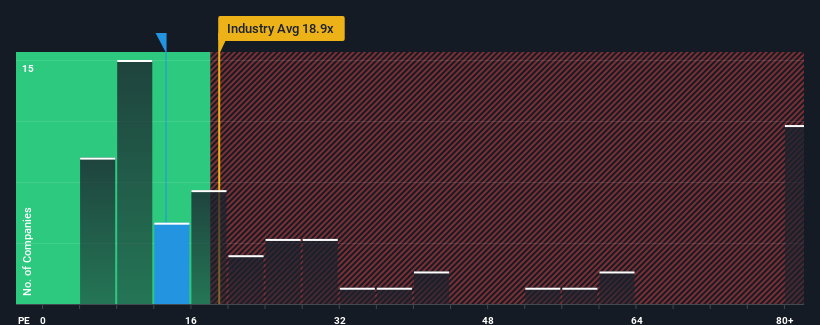

スズキ自動車のようなPERが妥当とみなされるためには、企業が市場にマッチしていなければならないという前提がある。

まず振り返ってみると、スズキは昨年、一株当たり利益を22%も伸ばした。 喜ばしいことに、EPSも過去12ヶ月間の成長により、3年前と比較して合計で84%増加している。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

同社を担当するアナリストによれば、今後3年間のEPSは年率8.1%上昇すると予想されている。 市場予想が年率9.1%成長であることから、同社はそれに匹敵する業績を上げていると言える。

この情報により、スズキが市場とほぼ同じPERで取引されている理由がわかる。 大半の投資家は、将来の平均的な成長を期待しており、株価にはそこそこの金額しか払いたくないようだ。

スズキのPERの結論

株価収益率(PER)の威力は、バリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものである。

予想通り、スズキのアナリスト予想を検証したところ、市場にマッチした業績見通しが現在のPERに寄与していることが分かった。 現段階では、投資家はPERの高低を正当化できるほど、業績の改善・悪化の可能性を感じていない。 こうした状況に変化がない限り、投資家はこの水準で株価を支え続けるだろう。

同社のバランスシートは、リスク分析のもう一つの重要な分野である。 6つの簡単なチェック項目からなるスズキ自動車の無料バランスシート分析で 、問題となりうるリスクを発見することができる。

PERが気になる方は、力強い収益成長でPERが低い他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Suzuki Motor が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.