世界市場がインフレと金利上昇期待の高まりの中で推移する中、米国株価指数は、貿易摩擦を一時的に緩和した政策決定を受けた投資家の楽観論に後押しされ、史上最高値に近づいている。このような経済の不確実性と市場のボラティリティの環境において、配当株は安定した収入源を提供し、成長と収入のバランスを求める投資家にとって魅力的な投資対象である。

配当株トップ10

| 銘柄名 | 配当利回り | 配当格付け |

| ギャランティ・トラスト・ホールディング (NGSE:GTCO) | 5.87% | ★★★★★★ |

| 重慶農村商業銀行 (SEHK:3618) | 8.33% | ★★★★★★ |

| パドマ・オイル (DSE:PADMAOIL) | 7.51% | ★★★★★★ |

| ピープルズバンコープ (NasdaqGS:PEBO) | 4.90% | ★★★★★★ |

| 椿本チエイン (TSE:6371) | 4.32% | ★★★★★★ |

| CACホールディングス (東証:4725) | 3.95% | ★★★★★★ |

| シチズンズ&ノーザン (NasdaqCM:CZNC) | 5.23% | ★★★★★★ |

| サウスサイド・バンクシェアーズ (NYSE:SBSI) | 4.60% | ★★★★★★ |

| チャイナ・サウス・パブリッシング・アンド・メディア・グループ (SHSE:601098) | 4.04% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.36% | ★★★★★★ |

トップ配当株スクリーナーから1986銘柄の全リストを見るにはここをクリック。

スクリーナーの中から、いくつかの優良銘柄に飛び込もう。

三機工業 (TSE:1961)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要三機工業株式会社は、国内外で様々な社会インフラサービスを提供しており、時価総額は1,769億8,000万円である。

事業内容三機工業株式会社は、国内およびグローバルに提供する多様な社会インフラサービスを通じて収益を上げている。

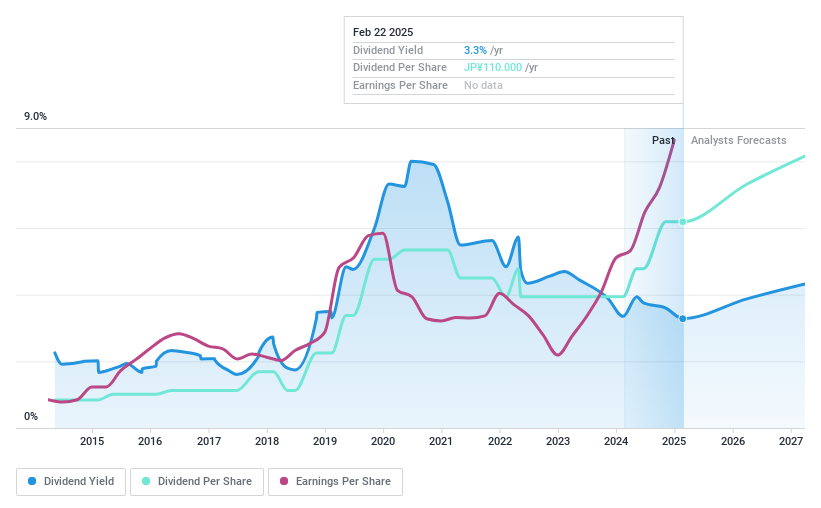

配当利回り:3.1

三機工業の配当は、13%という低い配当性向と32%という現金配当性向に支えられており、持続可能性が確保されている。昨年の利益成長率は65.2%であったにもかかわらず、配当利回りは3.14%と控えめであり、日本のトップクラスの支払企業を下回っている。同社は過去10年間、不安定な配当の歴史を持つが、その間に配当の伸びを示してきた。最近の総額22億1,000万円の自社株買いは、財務の安定性に対する自信の表れかもしれない。

西川ゴム工業 (東証:5161)

シンプリー・ウォール・ストリート配当評価★★★★★★

概要西川ゴム工業は、ゴムおよびシーリング製品の製造・販売を国内外で行っており、時価総額は941.5億円である。

事業内容西川ゴム工業の収益は、日本が558.3億円、東アジアが109.8億円、北米が410.9億円、東南アジアが125.9億円と、さまざまな地域から得ている。

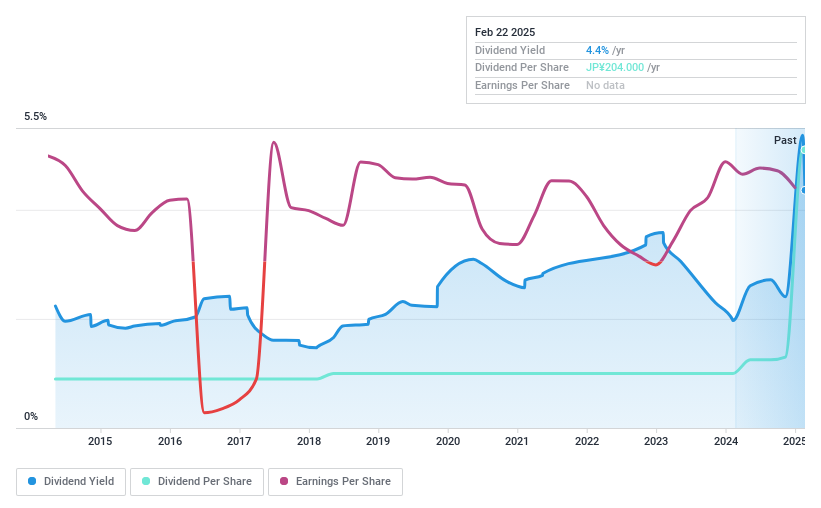

配当利回り:4.1

西川ゴムは、過去10年間にわたり安定的に配当が増加しており、魅力的な配当プロフィールを提供している。配当性向22.6%、現金配当性向43.4%と低水準に支えられており、配当は十分にカバーされている。推定公正価値より38.5%低い価格で取引され、4.13%の魅力的な利回りを提供している。

ハンピン・エレクトロン (TWSE:2488)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要ハンピン・エレクトロン株式会社は、台湾、中国、香港、シンガポールで電子消費者製品、プロ用オーディオ製品、DJ機器の設計、製造、販売に携わっており、時価総額は44.8億台湾ドルです。

事業内容ハンピン電子は、主にオーディオ部門から27.6億台湾元を売り上げている。

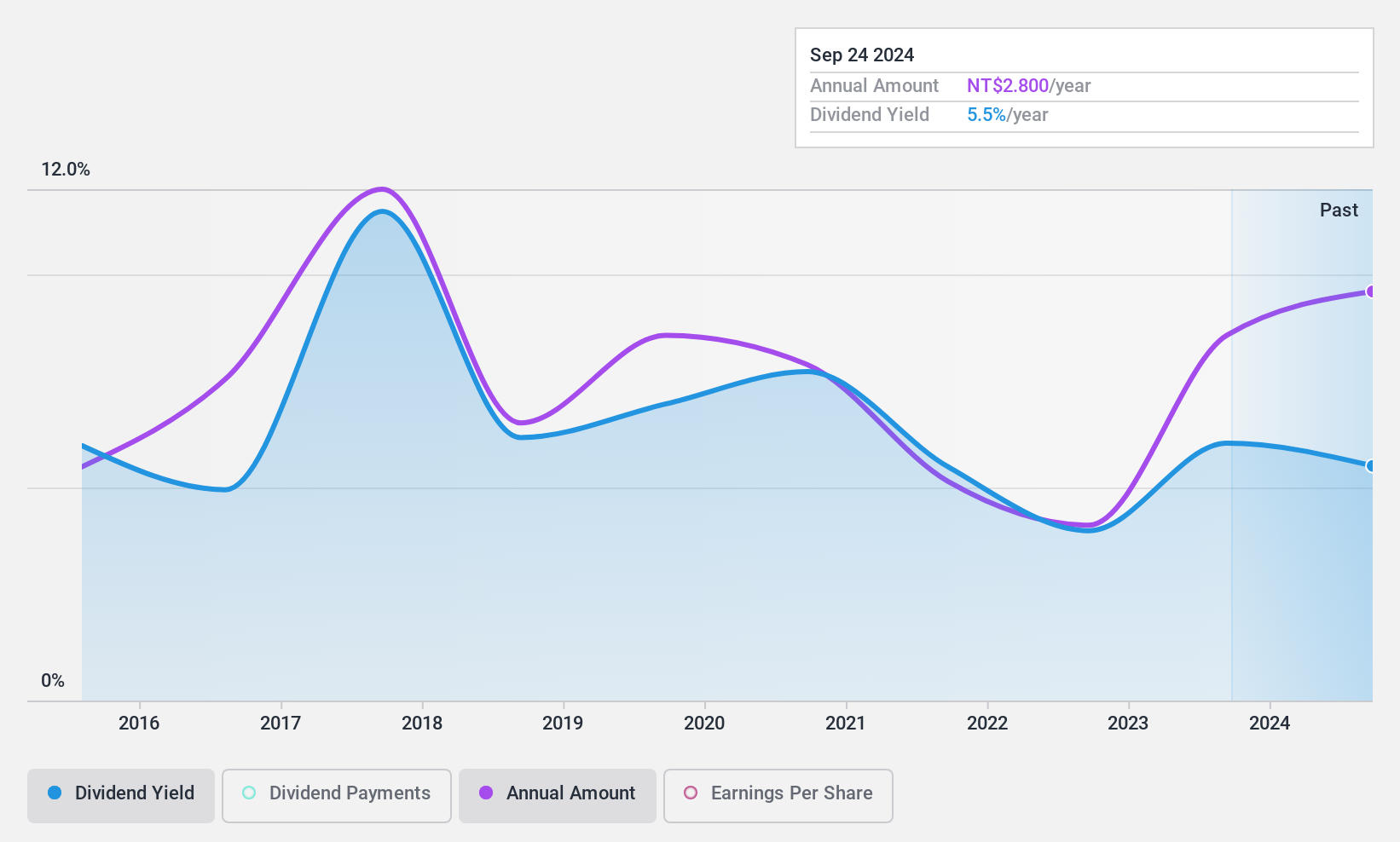

配当利回り:4.8

ハンピン・エレクトロンの配当利回りは4.75%で、台湾では上位25%に入るが、過去10年間は配当が不安定で、信頼性に欠ける。この不安定さにもかかわらず、配当は利益とキャッシュフローの両方で十分にカバーされており、配当性向は60.1%、現金配当性向は24.7%となっている。推定公正価値を大幅に下回る価格で取引されているHANPINの5年間の年間13.7%という利益成長は、過去のボラティリティにもかかわらず、潜在的な配当の持続可能性を裏付けている。

- Hanpin Electronをより深く理解するために、完全な分析配当レポートをご覧ください。

- 当社の専門家が作成した評価レポートでは、Hanpin Electronの株価が予想より低い可能性があることを示唆しています。

まとめ

- 当社がここで特定した1986のトップ配当株すべてをご覧ください。

- あなたの資産構成にこれらの銘柄はありますか?シンプリー・ウォールセントのポートフォリオの分析力を活用し、これらの銘柄がどのように推移しているかを360度の視点から見てみましょう。

- Simply Wall Stは、長期株式投資家のためにデザインされた画期的なアプリで、無料で世界中のあらゆる市場をカバーしています。

他の投資スタイルに踏み出す準備はできていますか?

- まだアナリストの注目を集めていない高業績の小型株を探そう。

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長ポテンシャルを持つ企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nishikawa Rubber が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.