バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンドマネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言っている。 つまり、賢い投資家たちは、企業の危険性を評価する際に、倒産につきものの負債が非常に重要な要素であることを知っているようだ。 重要なのは、トヨタ紡織(東証:3116)が負債を抱えていることだ。 しかし、この負債は株主にとって懸念材料なのだろうか?

負債はいつ危険なのか?

有利子負債やその他の負債が企業にとって危険となるのは、フリーキャッシュフローや魅力的な価格での資本調達によって、その負債を容易に履行できない場合である。 最終的に、企業が法的な債務返済義務を果たせなくなった場合、株主は何も手にできなくなる可能性がある。 このような事態はあまり一般的ではありませんが、負債を抱える企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 もちろん、負債も企業、特に資本の重い企業にとっては重要な手段である。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

トヨタ紡織の負債とは?

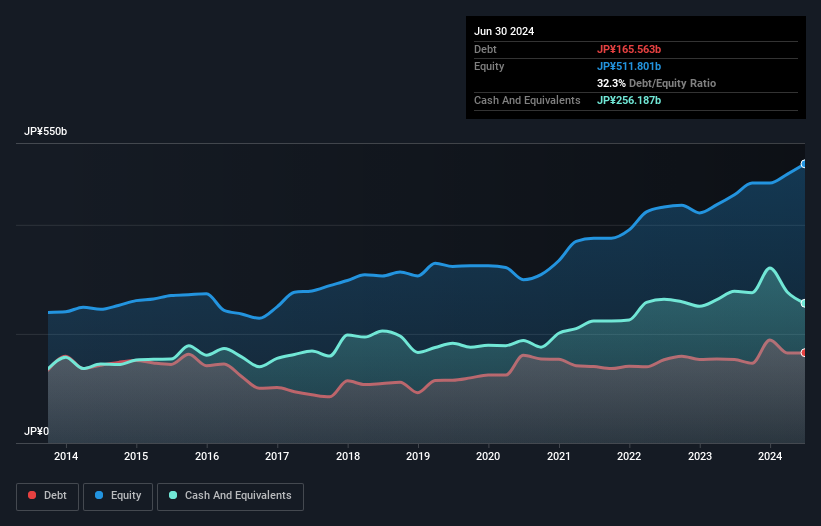

下の画像をクリックすると詳細が見られるが、2024年6月時点のトヨタ紡織の有利子負債は1,656億円で、1年後の1,530億円から増加している。 しかし、それを相殺する2,562億円のキャッシュがあり、906億円のネットキャッシュがある。

トヨタ紡織のバランスシートの強さは?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が3,998億円、それ以降に返済期限が到来する負債が2,033億円ある。 その一方で、現金が2,562億円、12ヶ月以内に支払期限の到来する債権が2,993億円ある。 つまり、現金と短期債権を合計すると746億円の負債がある。

トヨタ紡織の時価総額は3,377億円であり、増資によってバランスシートを強化することは可能だろう。 しかし、トヨタ紡織の負債が過大なリスクをもたらしているとの指摘には注意を払いたい。 トヨタ紡織は多額の負債を抱えながらも、ネットキャッシュを保有しており、負債が多いとは言えない!

また、トヨタ紡織のEBITは昨年15%成長し、負債を管理する能力をさらに高めている。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、トヨタ紡織が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済するためにはフリーキャッシュフローが必要である。 トヨタ紡織の貸借対照表にはネットキャッシュがあるが、トヨタ紡織のEBIT(利払い前・税引き前利益)をフリーキャッシュフローに変換する能力を見る価値はある。 株主にとって嬉しいことに、トヨタ紡織は過去3年間、EBITを上回るフリーキャッシュフローを生み出している。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

まとめ

トヨタ紡織のバランスシートは、負債総額が多いため特別に強いわけではないが、906億円のネットキャッシュがあることは明らかにプラスである。 また、フリーキャッシュフローが810億円とEBITの122%であることも印象的だ。 では、トヨタ紡織の負債はリスクなのだろうか?そうとは思えない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、投資リスクのすべてがバランスシートにあるわけではありません。 そのため、 トヨタ紡織について我々が発見した 1つの警告サインに 注意すべきである。

それでもなお、堅実なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Toyota Boshoku が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.