- HSBCホールディングスの株価は妥当なのか、それとも割安なのか、疑問に思われたことはないだろうか。

- 先週6.2%下落したにもかかわらず、HSBCは今年、年初来で33.7%、昨年1年間で53.0%という驚異的な上昇を記録している。これは成長の可能性とリスク認識の変化の両方を示している。

- 最近の値動きの多くは、世界の銀行動向をめぐるヘッドラインと、主要市場における再編や中核的なアジア事業への投資拡大など、HSBCの進行中の戦略的転換を追ったものである。これらの動きは、投資家が世界最大級の金融機関の次を検討する中で、HSBC にスポットライトを当てている。

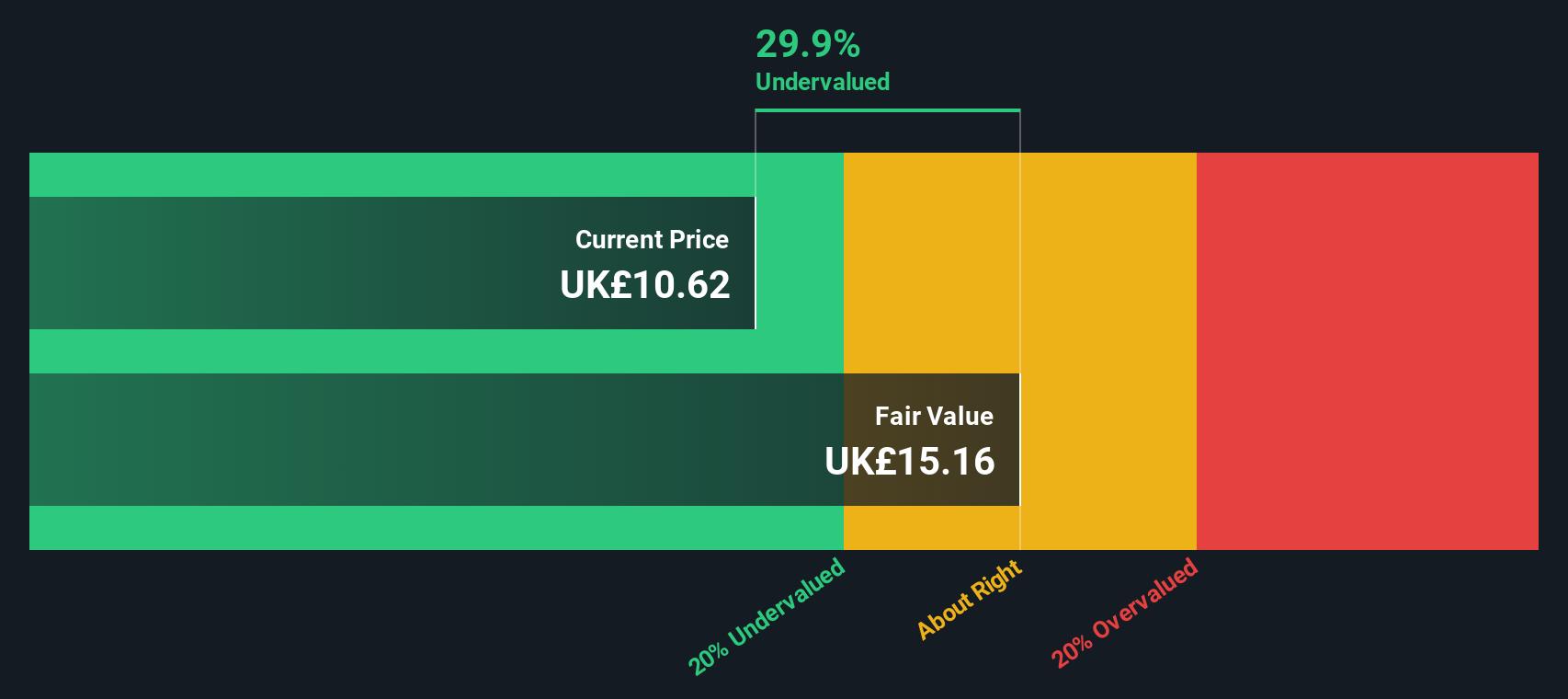

- HSBCのバリュエーション・チェックは6点満点中2点であり、市場がHSBCをどのように評価しているか、明らかに解明すべき点がある。アナリスト、投資家、そしてアルゴリズムがHSBCをどのように評価しているのかを見てみましょう。

HSBCホールディングスのバリュエーション・チェックは、わずか2/6です。その他にどのような赤信号があるかは、評価の内訳をご覧ください。

アプローチ1:HSBCホールディングスの超過収益分析

エクセス・リターンズ評価モデルは、企業が投下資本を利用していかに効率的に株主資本コストを上回るリターンを生み出しているかに焦点を当てています。言い換えれば、HSBC ホールディングスが、事業にリスクを負って資金を投入する投資家の要求を上回る利益をもたらしているかどうかを測定します。

HSBC ホールディングスの場合、17 人のアナリストによる将来の株主資本利益率(ROE)の推計に加重平均した、1 株当たり簿価 9.94 ポンド、1 株当たり安定 EPS 1.53 ポンドが主要なデータポイントです。株主資本コストは 1 株当たり 0.92 ポンドで、1 株当たり 0.61 ポンドのエクセス・リターンとなります。HSBC の平均株主資本利益率(ROE)は 14.07%と堅実であり、安定した簿価は 8 名のアナリストによる加重平均予想から算出した 1 株当たり 10.88 ポンドに達すると予測されます。

このアプローチでは、これらの超過収益と成長予測に基づき、HSBC の株価は現在、本源的価値を 37.9%下回っていると結論付けている。この大幅なディスカウントは、特に銀行セクターの同業他社と比較した場合、HSBC の株価が現在市場で過小評価されていることを示唆している。

結果過小評価

当社のエクセス・リターン分析によると、HSBCホールディングスは37.9%過小評価されています。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく901以上の割安銘柄をご覧ください。

HSBCホールディングスの公正価値の算出方法の詳細については、会社レポートの評価セクションをご覧ください。

アプローチ2:HSBCホールディングスの株価と利益の比較

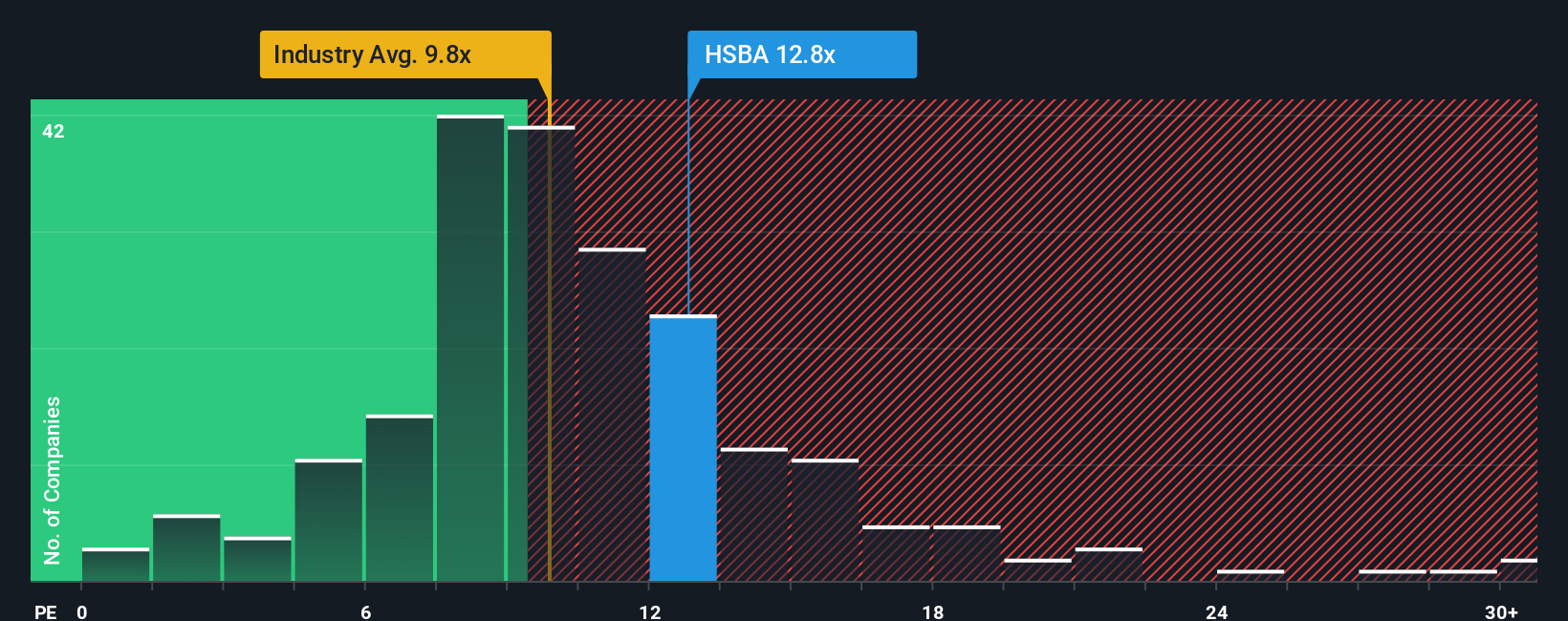

株価収益率(PE)は、企業の市場価格と最終収益を直接的に関連付けるため、HSBCホールディングスのような収益性の高い企業にとって人気のある評価ツールです。銀行の場合、一貫した収益実績があるため、PEレシオは投資家の楽観論と実際の利益創出能力が一致しているかどうかを測る迅速な方法となります。

適切な」PEレシオは、企業の成長速度と市場が認識するリスクの両方によって決まる。成長見通しが強い企業やリスクプロファイルが低い企業は通常、より高いPEを保証する一方、逆風に直面している企業はより低い倍率で取引される。

HSBCは現在14.19倍のPEで取引されている。これは同業他社平均の10.80倍、銀行業界平均の10.02倍を上回っている。これは一見、HSBCの株価が直接の競合他社や広範なセクターと比べて割高であることを示唆するかもしれない。

しかし、Simply Wall Stが独自に開発したHSBCのフェア・レシオ・モデルは9.85倍となっている。この指標は、会社の成長見通し、リスク、利益率、ビジネスモデル、業界グループ、時価総額を融合させることで、標準的な同業他社や業界比較よりもさらに一歩踏み込んだものです。そうすることで、HSBC のこの時点の評価倍率がどの程度であれば妥当であるかについて、よりニュアンスに富んだ図を作成することができます。

HSBCのフェア・レシオである9.85倍と実際のPEである14.19倍を比較すると、HSBCの株価は現在、これらのファンダメンタルズが示唆する以上に評価されており、この指標では割高であることを示している。

結果割高

PEレシオは一つのストーリーを物語っている。インサイダーが爆発的成長に大きく賭けている1413社をご覧ください。

あなたの意思決定をアップグレード:HSBCホールディングスの物語を選ぼう

先に、バリュエーションを理解するさらに良い方法があると述べた。数字の背後にあるストーリーを語ることで、投資判断を形作ることができるダイナミックなアプローチ、ナラティブをご紹介しましょう。

ナラティブとは、HSBCホールディングスに対するあなたの視点であり、あなたの公正価値評価と将来の収益、利益、利益率の予測の背景にあるものを説明するものです。ナラティブは、会社のビジネスストーリーを財務予測に直接リンクさせ、あなたの仮定の下でHSBCが実際にどの程度の価値を持ち得るかを示します。

このツールは使いやすく、何百万人もの投資家が意見を交換するシンプリー・ウォールストリート・コミュニティのページで利用できます。ナラティブは、あなたのフェアバリュー(あなたのストーリーと仮定に基づく)を現在の市場価格と直接比較することで、買うか売るかを決めるのに役立ちます。最も優れている点は、重要なニュースや業績が発表されると自動的に更新されるため、あなたの見通しが常に適切であることです。

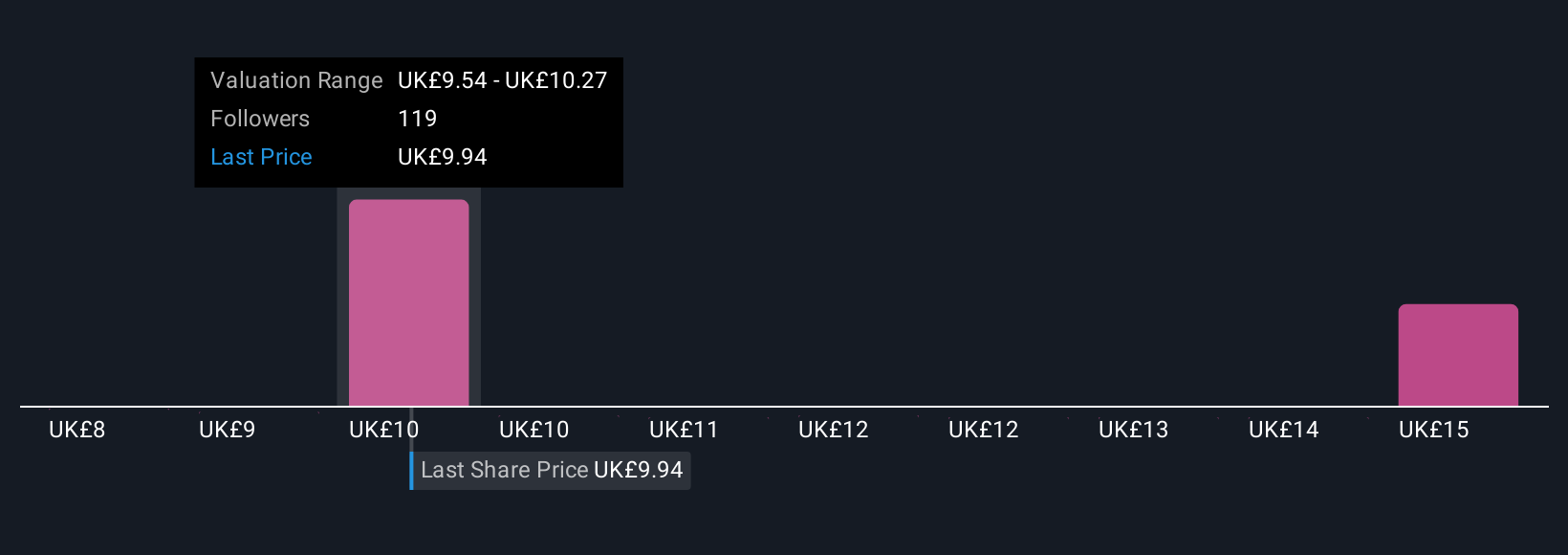

例えば、HSBCホールディングスについて楽観的な見方をする投資家もおり、アジアの成長とマージンが改善し続ければ、1株当たり11.29ポンドにもなると予想しています。また、商業用不動産、規制、デジタルトランスフォーメーションのペースなどのリスクを反映して、1株当たり7.93ポンド近くを予想する投資家もいる。

HSBCホールディングスにはまだ何かあると思いますか?HSBAのコミュニティで他の投資家の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測のみに基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、HSBC Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.