Resultados fallidos: Exelon Corporation pierde un 5,8% en beneficios y los analistas revisan sus previsiones

La semana pasada se publicaron los resultados del primer trimestre de Exelon Corporation(NASDAQ:EXC), un hito importante en el camino de la empresa hacia un negocio más sólido. Exelon superó las expectativas de ingresos en un 7,5%, hasta los 6.000 millones de dólares. El beneficio estatutario por acción (BPA) se situó en 0,66 dólares, un 5,8% por debajo de las estimaciones de los analistas. Tras el resultado, los analistas han actualizado su modelo de beneficios, y sería bueno saber si piensan que ha habido un cambio fuerte en las perspectivas de la empresa, o si todo sigue igual. A los lectores les alegrará saber que hemos agregado las últimas previsiones estatutarias para ver si los analistas han cambiado de opinión sobre Exelon tras los últimos resultados.

Consulte nuestro último análisis de Exelon

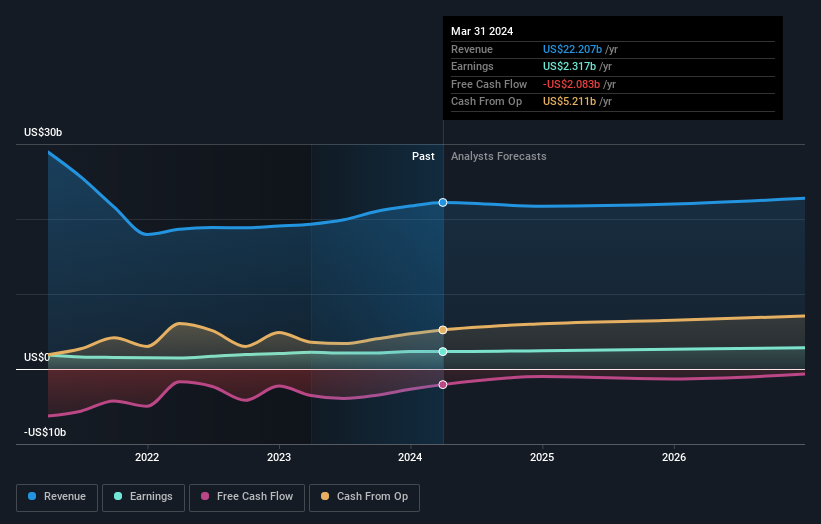

Tras los últimos resultados, el consenso de los 13 analistas de Exelon es de unos ingresos de 21.700 millones de dólares en 2024, lo que reflejaría un descenso perceptible del 2,3% en los ingresos en comparación con el último año de resultados. Se prevé que el beneficio estatutario por acción aumente un 5,6%, hasta 2,45 dólares. Antes de este informe, los analistas habían pronosticado unos ingresos de 21.500 millones de dólares y un beneficio por acción (BPA) de 2,45 dólares en 2024. Por lo tanto, está claro que, aunque los analistas han actualizado sus estimaciones, no se ha producido ningún cambio importante en las expectativas para la empresa tras los últimos resultados.

No ha habido cambios en las estimaciones de ingresos o beneficios ni en el precio objetivo de 39,07 dólares, lo que sugiere que la empresa ha cumplido las expectativas en su reciente resultado. Sin embargo, fijarse en un único precio objetivo puede ser imprudente, ya que el objetivo de consenso es en realidad la media de los precios objetivo de los analistas. Por ello, a algunos inversores les gusta fijarse en el rango de estimaciones para ver si hay opiniones divergentes sobre la valoración de la empresa. Hay algunas percepciones variantes sobre Exelon, con el analista más alcista valorándola en 42,00 dólares y el más bajista en 37,00 dólares por acción. El estrecho margen de las estimaciones podría sugerir que el futuro de la empresa es relativamente fácil de valorar, o que los analistas tienen una opinión sólida sobre sus perspectivas.

Una forma de contextualizar estas previsiones es compararlas con los resultados anteriores y con los de otras empresas del mismo sector. Comparemos esto con las estimaciones de los analistas para las empresas del sector en general, que sugieren que se espera que los ingresos (en conjunto) crezcan un 3,7% anual. Por lo tanto, está bastante claro que, aunque sus ingresos disminuyan, los analistas también esperan que Exelon sufra más que el sector en general.

Conclusión

La conclusión más obvia es que no se ha producido ningún cambio importante en las perspectivas de la empresa en los últimos tiempos, y los analistas mantienen estables sus previsiones de beneficios, en línea con las estimaciones anteriores. En el lado positivo, no se han producido cambios importantes en las estimaciones de ingresos, aunque las previsiones implican que se comportarán peor que el sector en general. No hubo cambios reales en el precio objetivo de consenso, lo que sugiere que el valor intrínseco de la empresa no ha sufrido grandes cambios con las últimas estimaciones.

Siguiendo esta línea de pensamiento, creemos que las perspectivas a largo plazo del negocio son mucho más relevantes que los beneficios del próximo año. Tenemos estimaciones -de múltiples analistas de Exelon- hasta 2026, y puede verlas gratis en nuestra plataforma aquí.

Sin embargo, siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 2 señales de advertencia para Exelon que debe tener en cuenta, y 1 de ellas no debe ser ignorada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Exelon puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Te preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.