Las acciones de Constellation Energy Corporation (NASDAQ:CEG) suben un 41%, pero su negocio aún no se ha recuperado

Los accionistas de Constellation Energy Corporation(NASDAQ:CEG) han visto recompensada su paciencia con una subida de la cotización del 41% en el último mes. El último mes culmina una subida masiva del 130% en el último año.

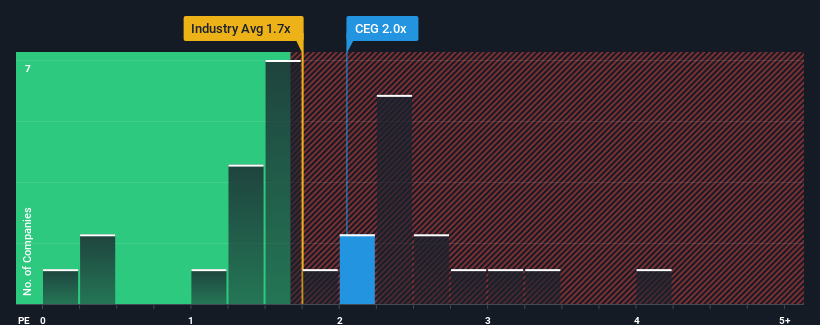

A pesar del firme rebote del precio, no es exagerado decir que la relación precio/ventas (o "P/V") de Constellation Energy de 2 veces en estos momentos parece bastante "intermedia" en comparación con el sector de los servicios públicos de electricidad en Estados Unidos, donde la relación P/V media se sitúa en torno a 1,7 veces. Sin embargo, no es prudente ignorar la relación precio/ventas sin más, ya que los inversores pueden estar pasando por alto una clara oportunidad o un costoso error.

Consulte nuestro último análisis de Constellation Energy

¿Qué significa la relación precio/ventas de Constellation Energy para los accionistas?

No cabe duda de que Constellation Energy ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Es posible que muchos esperen que el fuerte rendimiento de los ingresos disminuya, lo que ha impedido que el ratio P/S aumente. Si no es así, los accionistas actuales tienen motivos para sentirse optimistas sobre la evolución futura de la cotización.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre Constellation Energy.¿Qué nos dicen las métricas de crecimiento de ingresos sobre la P/S?

El ratio P/S de Constellation Energy sería el típico para una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un rendimiento en línea con el sector.

Retrospectivamente, el año pasado la empresa registró un aumento excepcional del 17% en sus beneficios. El último trienio también ha registrado un excelente aumento global de los ingresos del 48%, favorecido por su rendimiento a corto plazo. Por consiguiente, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé una caída de los ingresos del 7,9% anual en los próximos tres años, según los siete analistas que siguen a la empresa. Mientras tanto, se prevé que el sector en general crezca un 3,8% cada año, lo que dibuja un panorama poco halagüeño.

Con esta información, nos parece preocupante que Constellation Energy cotice a un PER bastante similar al del sector. Al parecer, muchos inversores en la empresa rechazan el pesimismo de la cohorte de analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que el descenso de los ingresos acabe pesando sobre la cotización.

¿Qué podemos aprender de la P/S de Constellation Energy?

Sus acciones han subido sustancialmente y ahora la P/S de Constellation Energy vuelve a estar dentro del rango de la mediana del sector. Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Aunque el PER de Constellation Energy no es nada fuera de lo común para las empresas del sector, no lo esperábamos dadas las previsiones de descenso de los ingresos. Cuando vemos unas perspectivas tan sombrías, pensamos inmediatamente que el precio de la acción corre el riesgo de bajar, lo que repercute negativamente en la PER. Si las malas perspectivas de ingresos nos dicen una cosa, es que estos niveles de precios actuales podrían ser insostenibles.

Además, también debería conocer estas 2 señales de advertencia que hemos detectado en Constellation Energy.

Si las empresas con un sólido crecimiento de los beneficios en el pasado son de su interés, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Constellation Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.