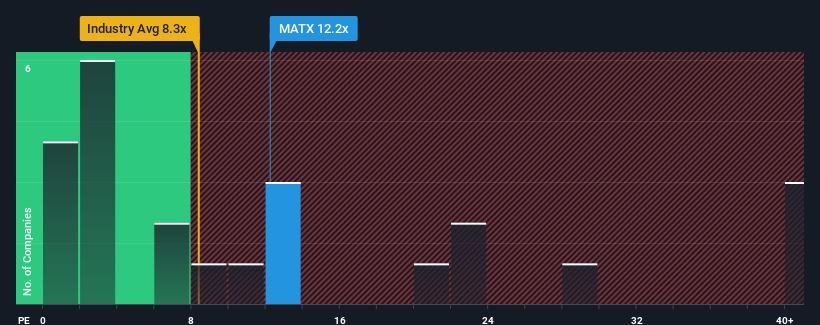

Con una relación precio/beneficios (o "PER") de 12,2x, Matson, Inc.(NYSE:MATX) puede estar enviando señales alcistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER superiores a 17x e incluso los PER superiores a 32x no son inusuales. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el PER reducido.

Con unos beneficios que están retrocediendo más que los del mercado últimamente, Matson se ha mostrado muy floja. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si uno sigue creyendo en el negocio, preferiría que la empresa no tuviera una sangría de beneficios. O, al menos, esperaría que la caída de los beneficios no empeorara si su plan es adquirir acciones mientras no goza de buena salud.

Consulte nuestro último análisis de Matson

¿Cuál es la tendencia de crecimiento de Matson?

El PER de Matson sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, un comportamiento peor que el del mercado.

Si echamos la vista atrás, el crecimiento de los beneficios por acción de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 69%. Sin embargo, el último trienio ha registrado un excelente aumento global del 92% en el BPA, a pesar de su insatisfactorio rendimiento a corto plazo. En consecuencia, aunque hubieran preferido mantener la racha, los accionistas probablemente acogerían con satisfacción las tasas de crecimiento de los beneficios a medio plazo.

En cuanto al futuro, las estimaciones del único analista que cubre la empresa sugieren que el crecimiento de los beneficios se dirige hacia territorio negativo, con un descenso del 0,3% durante el próximo año. Con una previsión de crecimiento del 11% para el mercado, el resultado es decepcionante.

En vista de ello, es comprensible que el PER de Matson se sitúe por debajo de la mayoría de las demás empresas. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Existe la posibilidad de que el PER caiga a niveles aún más bajos si la empresa no mejora su rentabilidad.

La última palabra

En general, preferimos limitar el uso de la relación precio/beneficios a establecer lo que piensa el mercado sobre la salud general de una empresa.

Hemos establecido que Matson mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En estos momentos, los accionistas aceptan el bajo PER porque admiten que los beneficios futuros probablemente no depararán sorpresas agradables. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Antes de dar el siguiente paso, debería conocer las 3 señales de advertencia para Matson (¡1 es un poco preocupante!) que hemos descubierto.

Es importante que se asegure de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Matson puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.