A pesar de la falta de beneficios Grab Holdings (NASDAQ:GRAB) parece estar por encima de su deuda

David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Es natural tener en cuenta el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Es importante destacar que Grab Holdings Limited(NASDAQ:GRAB) tiene deuda. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Qué riesgo conlleva la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio barato de las acciones simplemente para tener la deuda bajo control. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Grab Holdings

¿Cuál es la deuda neta de Grab Holdings?

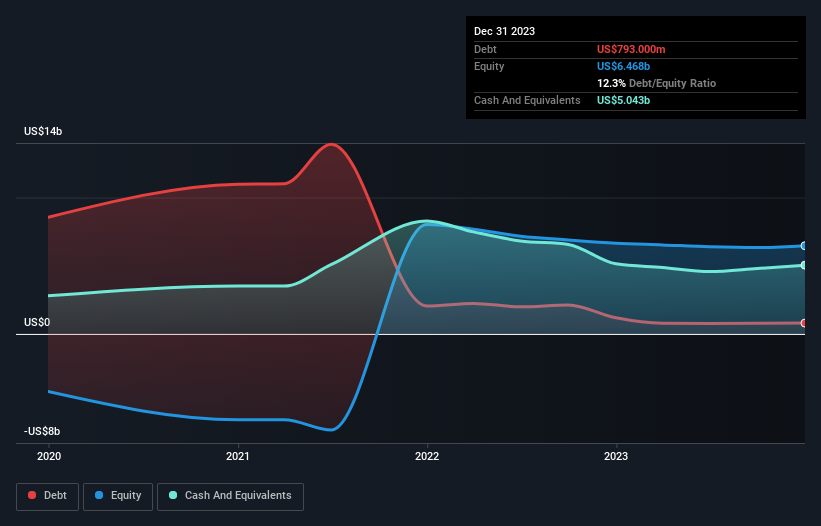

La siguiente imagen, en la que puede hacer clic para obtener más detalles, muestra que Grab Holdings tenía una deuda de 793,0 millones de dólares a finales de diciembre de 2023, una reducción de 1.180 millones de dólares en un año. Pero por otro lado también cuenta con 5.040 millones de dólares en efectivo, lo que supone una posición de caja neta de 4.250 millones de dólares.

¿Cuál es la salud del balance de Grab Holdings?

Los últimos datos del balance muestran que Grab Holdings tenía pasivos por valor de 1.480 millones de dólares que vencían dentro de un año, y pasivos por valor de 846 millones de dólares que vencían después. Por otro lado, disponía de 5.040 millones de dólares en efectivo y 468 millones de dólares en cuentas por cobrar con vencimiento a un año. Así que puede presumir de tener 3.190 millones de dólares más de activos líquidos que de pasivos totales.

Este superávit sugiere que Grab Holdings está utilizando la deuda de una forma que parece segura y conservadora. Dado que cuenta con una liquidez a corto plazo fácilmente adecuada, no creemos que tenga problemas con sus prestamistas. En pocas palabras, el hecho de que Grab Holdings tenga más efectivo que deuda es un buen indicio de que puede gestionar su deuda de forma segura. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Grab Holdings puede reforzar su balance con el tiempo. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

En el último año, Grab Holdings no fue rentable a nivel de EBIT, pero consiguió aumentar sus ingresos un 65%, hasta los 2.400 millones de dólares. Con un poco de suerte, la empresa será capaz de crecer hasta alcanzar la rentabilidad.

¿Cuál es el riesgo de Grab Holdings?

Por su propia naturaleza, las empresas que pierden dinero son más arriesgadas que las que tienen un largo historial de rentabilidad. Y el hecho es que en los últimos doce meses Grab Holdings perdió dinero en la línea de beneficios antes de intereses e impuestos (EBIT). De hecho, en ese tiempo gastó 6 millones de dólares en efectivo y registró unas pérdidas de 434 millones de dólares. Pero la gracia salvadora son los 4.250 millones de dólares del balance. Esto significa que podría seguir gastando al ritmo actual durante más de dos años. Con un crecimiento muy sólido de los ingresos en el último año, Grab Holdings puede estar en camino de ser rentable. Las empresas pre-rentabilidad suelen ser arriesgadas, pero también pueden ofrecer grandes recompensas. Cuando analizamos una empresa más arriesgada, nos gusta comprobar cómo evolucionan sus beneficios (o pérdidas) a lo largo del tiempo. Hoy ponemos a disposición de los lectores este gráfico interactivo que muestra cómo han evolucionado los beneficios, los ingresos y el flujo de caja operativo de Grab Holdings en los últimos años.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Grab Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.