Empresas de crecimiento favorecidas por información privilegiada a seguir en junio de 2025

Revisado por Simply Wall St

El mercado estadounidense ha experimentado una tendencia positiva, subiendo un 1,9% en la última semana y registrando un aumento del 12% en el último año, con una previsión de crecimiento anual de los beneficios del 14%. En este entorno, las empresas en crecimiento con un alto nivel de participación de inversores internos pueden resultar especialmente atractivas, ya que suelen ser una señal de confianza por parte de las personas más cercanas a las operaciones y la estrategia de la empresa.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Titularidad | Crecimiento de los beneficios |

| Super Micro Computer (SMCI) | 13.9% | 39.1% |

| Ryan Specialty Holdings (RYAN) | 15.5% | 91% |

| QT Imaging Holdings (QTIH) | 26.7% | 84.5% |

| Prairie Operating (PROP) | 34.6% | 75.7% |

| Grupo Hesai (HSAI) | 21.3% | 45.2% |

| FTC Solar (FTCI) | 28.3% | 62.5% |

| Enovix (ENVX) | 12.1% | 58.4% |

| Credo Technology Group Holding (CRDO) | 12% | 45% |

| Atour Lifestyle Holdings (ATAT) | 22.6% | 24.1% |

| Astera Labs (ALAB) | 14.8% | 44.4% |

Echemos un vistazo más de cerca a un par de nuestras selecciones de las empresas seleccionadas.

AppLovin (APP)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: AppLovin Corporation desarrolla una plataforma basada en software para ayudar a los anunciantes a mejorar el marketing y la monetización de sus contenidos a nivel global, con una capitalización de mercado de 118.260 millones de dólares.

Operaciones: Los ingresos de la empresa proceden de dos segmentos principales: Aplicaciones, que genera 1.430 millones de dólares, y Publicidad, que aporta 3.700 millones de dólares.

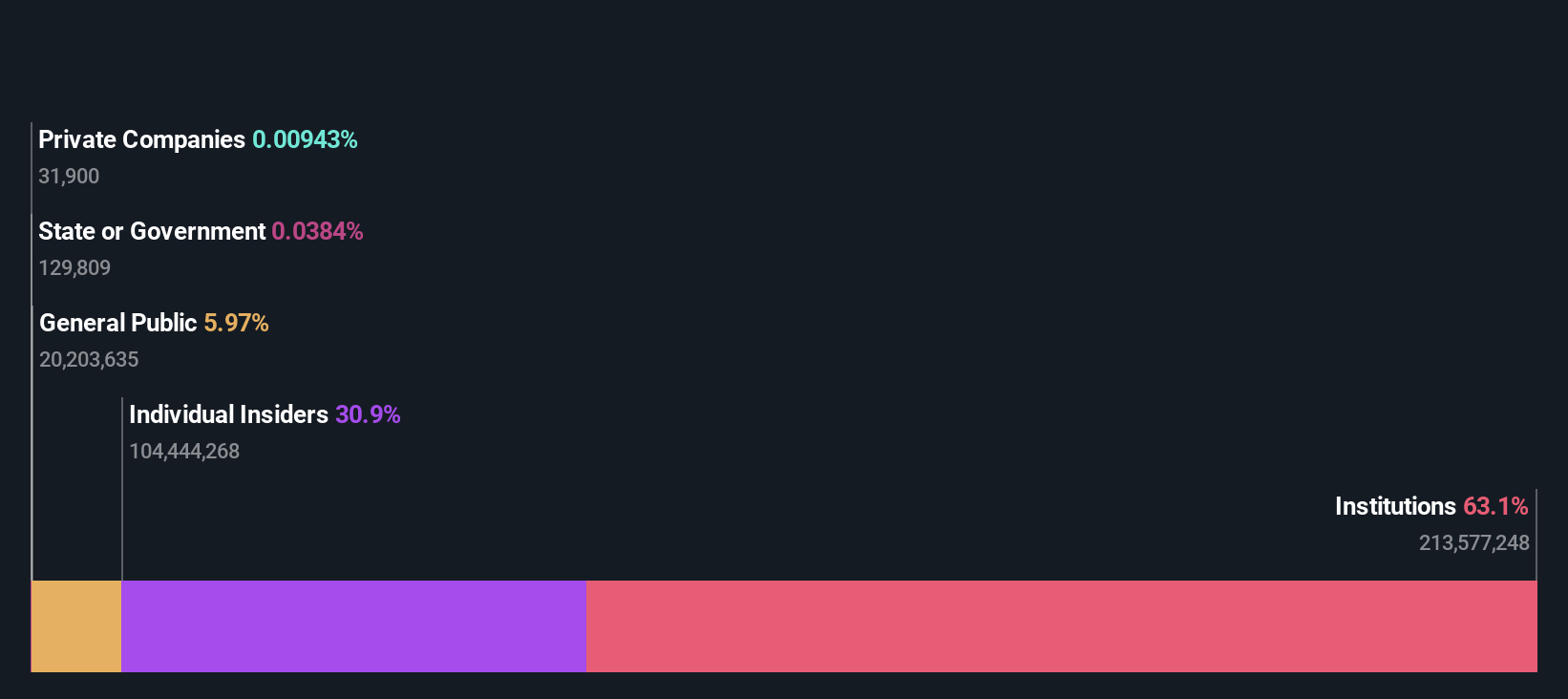

Titularidad de información privilegiada: 30.9%

AppLovin demuestra un importante potencial de crecimiento, con un aumento previsto de los beneficios del 21,3% anual en los próximos tres años, por encima de la media del mercado estadounidense. A pesar de su elevado nivel de endeudamiento y del reciente deterioro del fondo de comercio por valor de 188,94 millones de USD, sus ventas en el primer trimestre de 2025 aumentaron hasta los 1.480 millones de USD, frente a los 1.060 millones de USD interanuales, mientras que los ingresos netos se dispararon hasta los 576,42 millones de USD, frente a los 236,18 millones de USD del mismo periodo del año anterior, en medio de desafíos legales y preocupaciones por la actividad de información privilegiada.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de AppLovin.

- Tras revisar nuestro último informe de valoración, el precio de las acciones de AppLovin podría ser demasiado pesimista.

Atlassian (TEAM)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Atlassian Corporation, con una capitalización bursátil de 52.680 millones de dólares, diseña, desarrolla, licencia y mantiene diversos productos de software en todo el mundo a través de sus filiales.

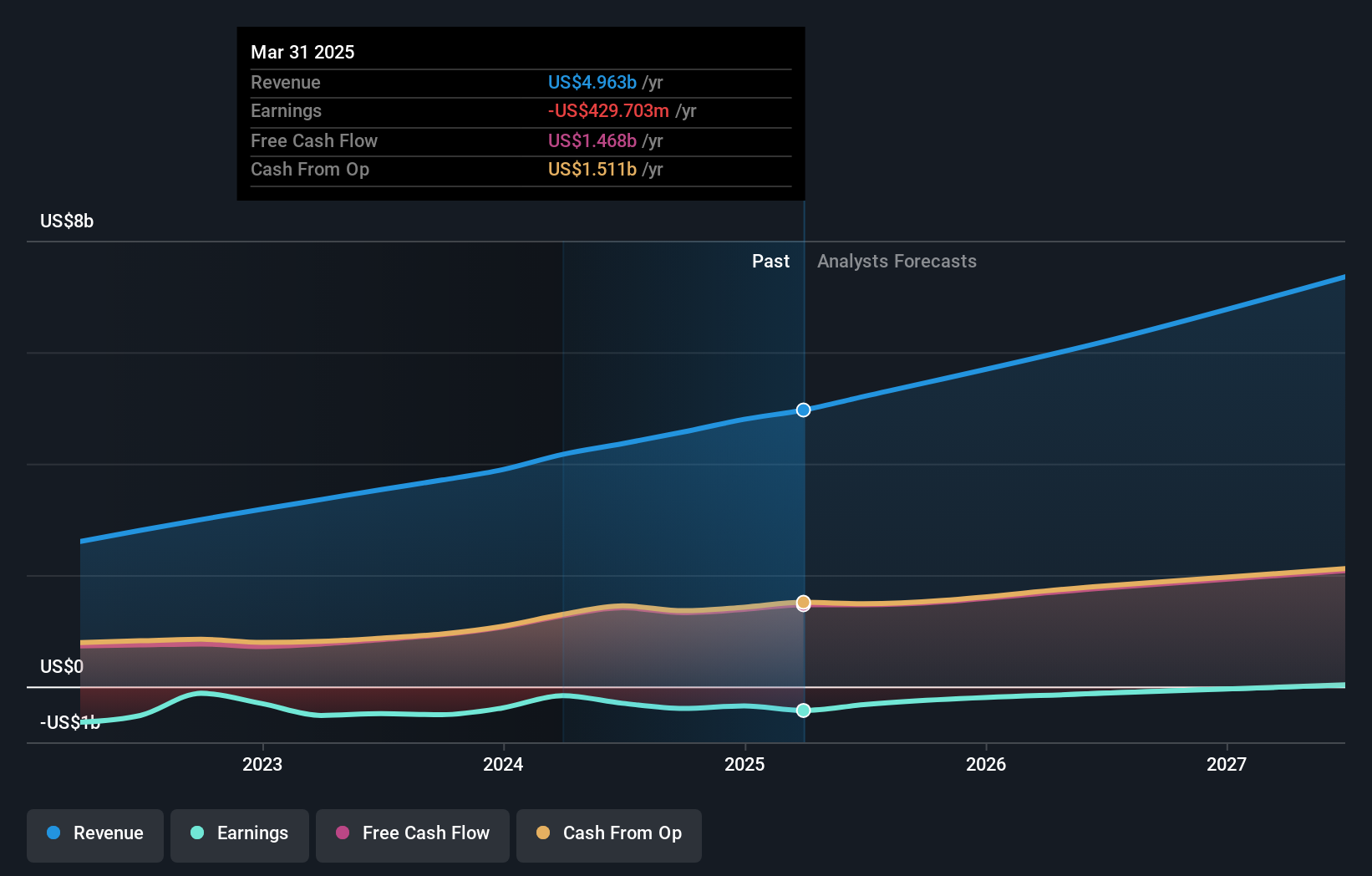

Operaciones: Atlassian genera ingresos principalmente de su segmento de Software y Programación, que asciende a 4.960 millones de dólares.

Titularidad de información privilegiada: 37.4%

Atlassian está preparada para un fuerte crecimiento, con un aumento previsto de los ingresos del 15,7% anual, superando la media del mercado estadounidense del 8,7%. A pesar de las recientes pérdidas netas, se prevé que la empresa alcance la rentabilidad en un plazo de tres años y cuenta con una elevada rentabilidad sobre recursos propios prevista del 41,2%. La actividad de información privilegiada muestra más acciones compradas que vendidas recientemente, junto con importantes recompras de acciones por un total de 939,68 millones de dólares desde principios de 2023, lo que indica confianza en las perspectivas futuras.

- Haga clic para explorar un desglose detallado de nuestros hallazgos en el informe de crecimiento de las ganancias de Atlassian.

- El análisis detallado en nuestro informe de valoración de Atlassian insinúa un precio inflado de la acción en comparación con su valor estimado.

Globus Medical (GMED)

Valoración de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Globus Medical, Inc. es una empresa de dispositivos médicos que desarrolla y comercializa soluciones sanitarias para trastornos musculoesqueléticos en Estados Unidos e internacionalmente, con una capitalización de mercado de 7.940 millones de dólares.

Operaciones: Los ingresos de la empresa proceden principalmente de su segmento de Productos Médicos, que generó 2.510 millones de dólares.

Tenencia de información privilegiada: 17%

Globus Medical está preparada para un sólido crecimiento, con un aumento previsto de los beneficios del 30,4% anual, por encima del 14,5% del mercado estadounidense. A pesar de un reciente descenso de las ventas hasta los 598,12 millones de dólares, el beneficio neto pasó a ser positivo en 75,46 millones de dólares, frente a las pérdidas del año pasado. La empresa anunció un importante programa de recompra de acciones de hasta 500 millones de dólares, reflejo de la fuerte confianza de sus accionistas y potencial mejora del valor para el accionista mediante la reducción del número de acciones y el aumento de los beneficios por acción.

- Profundice en el informe completo de análisis del crecimiento futuro aquí para conocer mejor Globus Medical.

- El análisis detallado en nuestro informe de valoración de Globus Medical apunta a un precio de la acción desinflado en comparación con su valor estimado.

Hágalo realidad

- Obtenga una perspectiva en profundidad de las 193 empresas estadounidenses de rápido crecimiento con una alta participación interna utilizando nuestro filtro aquí.

- ¿Listo para aventurarse en otros estilos de inversión? Hemos encontrado 17 valores estadounidenses que se prevé que paguen una rentabilidad por dividendo superior al 6% el próximo año. Consulte la lista completa de forma gratuita.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AppLovin puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.