JFrog Ltd.(NASDAQ:FROG), no es la empresa más grande que existe, pero ha experimentado importantes movimientos en el precio de las acciones durante los últimos meses en el NASDAQGS, subiendo hasta máximos de 45,01 USD y bajando hasta mínimos de 32,17 USD. Algunos movimientos del precio de la acción pueden dar a los inversores una mejor oportunidad de entrar en el valor, y potencialmente comprar a un precio más bajo. Una pregunta a la que hay que responder es si el actual precio de cotización de JFrog, 32,17 dólares, refleja el valor real de la empresa de mediana capitalización. ¿O está actualmente infravalorada, lo que nos brinda la oportunidad de comprar? Echemos un vistazo a las perspectivas y el valor de JFrog basándonos en los datos financieros más recientes para ver si existen catalizadores para un cambio de precio.

Vea nuestro último análisis de JFrog

¿Cuánto vale JFrog?

Según nuestro modelo de valoración, JFrog parece tener un precio justo, en torno a un 9,94% por encima de nuestro valor intrínseco, lo que significa que si compra JFrog hoy, estaría pagando un precio relativamente justo por ella. Y si cree que el valor real de la empresa es de 29,26 $, sólo hay una desventaja insignificante cuando el precio caiga a su valor real. Aunque, puede haber una oportunidad de compra en el futuro. Esto se debe a que la beta de JFrog (una medida de la volatilidad del precio de la acción) es alta, lo que significa que sus movimientos de precios serán exagerados en relación con el resto del mercado. Si el mercado es bajista, es probable que las acciones de la empresa caigan más que el resto del mercado, lo que supondría una excelente oportunidad de compra.

¿Cuál es el futuro de JFrog?

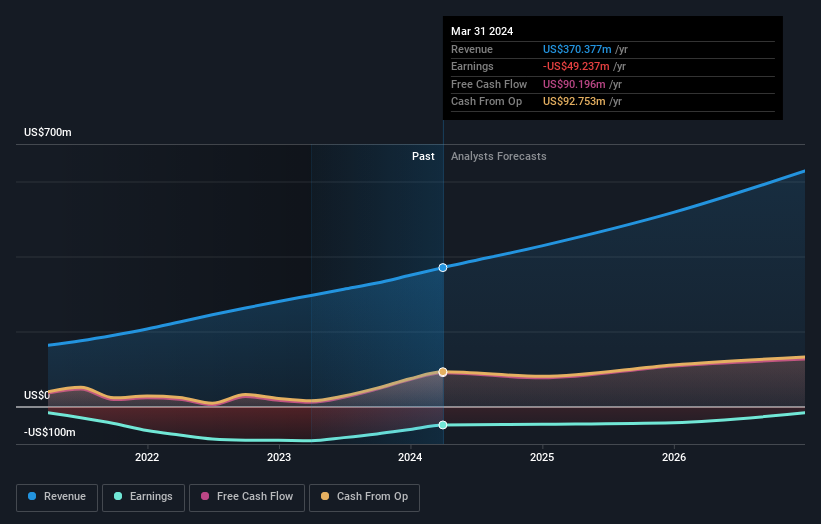

Los inversores que buscan crecimiento en su cartera pueden considerar las perspectivas de una empresa antes de comprar sus acciones. Aunque los inversores en valor argumentarían que lo más importante es el valor intrínseco en relación con el precio, una tesis de inversión más convincente sería un alto potencial de crecimiento a un precio barato. Se espera que los beneficios de JFrog aumenten un 26% en los próximos años, lo que indica un futuro muy optimista. Esto debería traducirse en unos flujos de caja más sólidos, que se traducirían en un mayor valor de la acción.

¿Qué significa esto para usted?

¿Es usted accionista? El optimista crecimiento futuro de FROG parece haberse tenido en cuenta en el precio actual de las acciones, que cotizan en torno a su valor razonable. Sin embargo, también hay otros factores importantes que no hemos considerado hoy, como la solidez financiera de la empresa. ¿Han cambiado estos factores desde la última vez que analizó la acción? ¿Tendrá suficiente confianza para invertir en la empresa si el precio cae por debajo de su valor razonable?

¿Es usted un inversor potencial? Si ha estado pendiente de FROG, puede que ahora no sea el mejor momento para comprar, dado que cotiza en torno a su valor razonable. Sin embargo, las perspectivas positivas son alentadoras para la empresa, lo que significa que merece la pena profundizar en otros factores, como la solidez de su balance, para aprovechar la próxima caída de precios.

Teniendo esto en cuenta, no nos plantearíamos invertir en un valor a menos que conociéramos a fondo los riesgos. En términos de riesgos de inversión, hemos identificado 3 señales de advertencia con JFrog, y comprenderlas debería formar parte de su proceso de inversión.

Si ya no está interesado en JFrog, puede utilizar nuestra plataforma gratuita para ver nuestra lista de más de 50 otras acciones con un alto potencial de crecimiento.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si JFrog puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.