NXP Semiconductors N.V. (NASDAQ:NXPI) no va a la zaga del mercado en crecimiento o precios

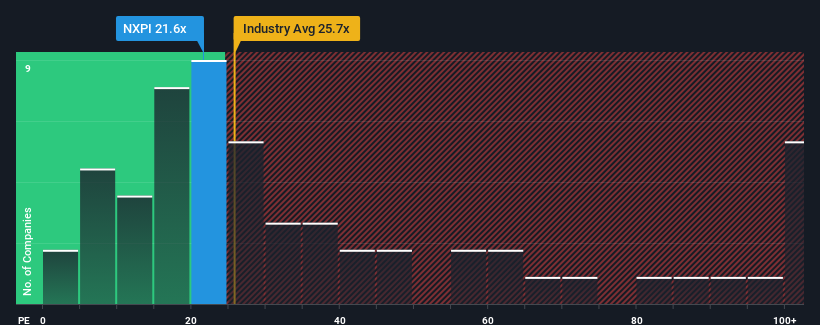

Con una relación precio/beneficios (o "PER") de 21,6 veces, NXP Semiconductors N.V.(NASDAQ:NXPI) puede estar enviando señales bajistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER inferiores a 16 veces e incluso los PER inferiores a 10 veces no son inusuales. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el elevado PER.

Los últimos tiempos han sido agradables para NXP Semiconductors, ya que sus beneficios han subido a pesar de que los del mercado han retrocedido. El PER es probablemente alto porque los inversores piensan que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Eso es lo que realmente se espera, porque de lo contrario se estaría pagando un precio muy alto sin ninguna razón en particular.

Consulte nuestro último análisis de NXP Semiconductors

¿Hay suficiente crecimiento para NXP Semiconductors?

Para justificar su PER, NXP Semiconductors necesitaría producir un crecimiento impresionante superior al del mercado.

Retrospectivamente, el año pasado la empresa obtuvo prácticamente la misma cifra que el año anterior. Sin embargo, unos cuantos años fuertes antes de eso significan que todavía fue capaz de hacer crecer el BPA en un impresionante 192% en total durante los últimos tres años. Por lo tanto, es justo decir que el crecimiento de los beneficios de la empresa en los últimos tiempos ha sido magnífico.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 13% anual, según las estimaciones de los analistas que siguen la evolución de la empresa. Se perfila como un crecimiento materialmente superior al 10% anual previsto para el mercado en general.

En vista de ello, es comprensible que el PER de NXP Semiconductors se sitúe por encima de la mayoría de las demás empresas. Al parecer, los accionistas no están dispuestos a deshacerse de algo que podría tener un futuro más próspero.

Conclusión sobre el PER de NXP Semiconductors

Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Como sospechábamos, nuestro examen de las previsiones de los analistas de NXP Semiconductors reveló que sus perspectivas de beneficios superiores contribuyen a su elevado PER. En estos momentos, los accionistas se sienten cómodos con el PER, ya que confían plenamente en que los beneficios futuros no están amenazados. A menos que estas condiciones cambien, seguirán proporcionando un fuerte apoyo al precio de la acción.

No queremos aguar demasiado la fiesta, pero también hemos encontrado 3 señales de advertencia para NXP Semiconductors que hay que tener en cuenta.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si NXP Semiconductors puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.