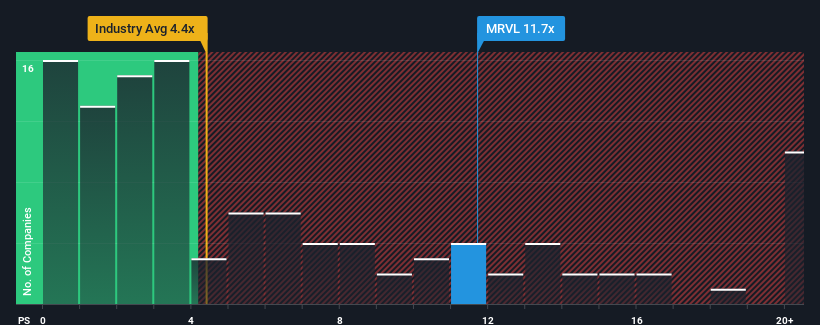

La relación precio/ventas (o "P/V") de 11,7 veces de Marvell Technology, Inc.(NASDAQ:MRVL) podría hacerla parecer una buena opción de venta en estos momentos en comparación con el sector de los semiconductores en Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/V inferiores a 4,4 veces e incluso son bastante comunes las P/V inferiores a 1,9 veces. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para este elevado PER.

Consulte nuestro último análisis de Marvell Technology

¿Qué significa la relación precio/ventas de Marvell Technology para los accionistas?

Mientras que el sector ha experimentado un crecimiento de los ingresos últimamente, los ingresos de Marvell Technology han ido a la inversa, lo que no es bueno. Una posibilidad es que el ratio P/S sea alto porque los inversores piensan que este pobre rendimiento de los ingresos cambiará de rumbo. Es de esperar que así sea, ya que de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Marvell Technology.¿Coinciden las previsiones de ingresos con el elevado ratio P/S?

El ratio P/S de Marvell Technology sería típico de una empresa de la que se espera un crecimiento muy fuerte y, lo que es más importante, un rendimiento muy superior al del sector.

Echando la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 6,8%. Aun así, es admirable que los ingresos hayan aumentado un 86% en conjunto desde hace tres años, a pesar de los últimos 12 meses. Aunque ha sido un camino lleno de baches, es justo decir que el crecimiento de los ingresos en los últimos tiempos ha sido más que adecuado para la empresa.

En cuanto al futuro, las estimaciones de los analistas que cubren la empresa sugieren que los ingresos crecerán un 15% anual en los próximos tres años. Esto se perfila como un crecimiento materialmente inferior al 29% anual previsto para el sector en general.

Con esta información, nos parece preocupante que Marvell Technology cotice a un PER superior al del sector. Al parecer, muchos inversores en la empresa son mucho más alcistas de lo que indican los analistas y no están dispuestos a desprenderse de sus acciones a ningún precio. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que este nivel de crecimiento de los ingresos acabe pesando mucho en la cotización.

¿Qué significa el PER de Marvell Technology para los inversores?

Por lo general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Resulta sorprendente ver que Marvell Technology cotiza con un PER tan elevado, dadas las previsiones de ingresos, que no parecen muy halagüeñas. Cuando vemos unas perspectivas de ingresos débiles, sospechamos que el precio de la acción se enfrenta a un riesgo mucho mayor de caer, lo que hace bajar las cifras de P/S. A menos que estas condiciones mejoren notablemente, es muy difícil aceptar estos precios como razonables.

No queremos aguar demasiado la fiesta, pero también encontramos una señal de advertencia para Marvell Technology que hay que tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Marvell Technology puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.